從芯片設計產業(yè)的地區(qū)分布來看,美國仍然是全球最領先的地區(qū),總部位于美國的設計公司營收占芯片設計行業(yè)總營收的53%,而在2010年,這一比例為69%。美國芯片設計公司占比下降的部分原因是由于總部位于美國的博通公司被總部位于新加坡的安華高收購,新博通自稱是“雙總部”公司,在美國加州圣何塞與新加坡各有一個總部,不過新博通正計劃將總部全部搬到美國,如果該計劃能順利完成,美國設計公司市場份額又將重回69%。

臺灣地區(qū)芯片設計業(yè)市場份額為16%,與2010年幾乎沒有變化,聯(lián)發(fā)科、聯(lián)詠、瑞昱2017年均進入全球前二十大芯片設計公司榜單,這三家公司營收也都超過10億美元。

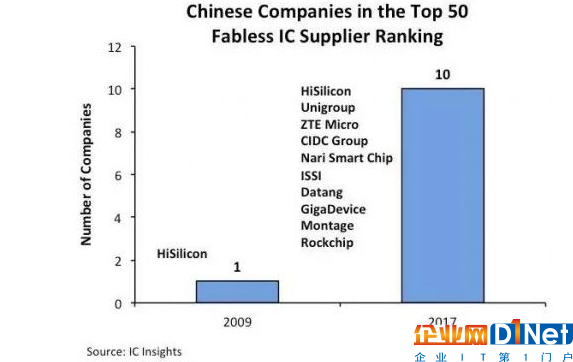

中國大陸公司在芯片設計業(yè)里扮演了越來越重要的角色。自2010年以來,地區(qū)份額增長最快的就是大陸,從2010年5%的市場份額,增長到11%。2009年時,只有一家大陸公司進入全球前50大芯片設計公司名單,而到2017年時,已經有10家公司進入前50大芯片設計公司榜單。紫光是全球第九大、大陸最大的芯片設計公司(譯者注:通常認為海思是大陸第一大設計公司,但原文為Unigroup was the largest Chinese fabless IC supplier (and ninth-largest global fabless supplier) in 2017 with sales of $2.1 billion),2017年銷售額達到21億美元。但需要注意的是,如果不計海思(超過90%銷售額來自母公司華為)、中興和大唐的內部交易,大陸芯片設計公司市場份額將下降到6%左右。

2010年時,歐洲芯片設計公司還有4%,但到2017年則只剩2%。這主要是由于并購,歐洲第二大芯片設計公司,來自英國的CSR,被高通收購,而歐洲第三大芯片設計公司Latiq,在2015年第三季度被英特爾收購。這些收購讓歐洲在2017年前50大芯片設計公司榜單上僅剩的兩個,即英國公司Dialog(2017年營收為14億美元)與挪威公司Nordic(2017年營收為2.36億美元)。

無晶圓商業(yè)模式在日本和韓國不太流行。2017年Magachips銷售額增長40%,達到6.4億美元,是日本最大的芯片設計公司。而Silicon Works是前50大中唯一的韓國公司,2017年營收達到6.05億美元,同比增長15%。

69家國產芯片市值僅占騰訊40%

目前A股中我國的芯片概念股共有69只,總市值約為11265億元,僅相當于騰訊市值的40%。而這69家企業(yè)的A股市值總和業(yè)內三大巨頭高通、博通、英特爾三家相較,其市值也未達到50%。不得不說從上述報道的市值來看,國內的A股實在是太“慘了”一點,暫且不提那些大動蕩和起起伏伏,甚至總要和很多熱門企業(yè)來進行比較。

現(xiàn)在A股的69只芯片股與國外頂尖芯片廠商市值的差距,或許就在凸顯中國芯片的羸弱。事實也的確如此,除了市值之外,國產芯片還存在不小的問題。比如60多只芯片概念股近六成毛利率在30%以下,而國際巨頭一般在50%以上。

此外,與國際芯片巨頭高額的研發(fā)投入相比,國產芯片在研發(fā)投入總量和資金占比上也處于較低水平。而且很多芯片企業(yè)都在依靠國家的補貼才能實現(xiàn)盈利,比如去年長電科技歸屬于上市公司股東的凈利潤約為3.43億元,而根據財報顯示其在2017年獲得的政府補助金額約為3.5億元。

之所以國內芯片企業(yè)的實力較為孱弱,很大程度上在于自身在芯片產業(yè)鏈上的話語權較弱。此前清華大學微電子學研究所所長魏少軍教授就指出國產芯片的軟肋:國內代工廠IP核供給不足;設計業(yè)缺少關鍵IP核的設計能力;SoC設計嚴重依賴第三方IP核;嚴重依賴具備成熟IP核的工藝資源;缺乏自主定義設計流程的能力;還不具備COT設計能力;主要依靠工藝技術的進步和EDA工具的進步。

而最終導致的結果是衍生出諸多問題,比如在芯片的很多關鍵零部件上,國產芯片的占有率都是零,這也意味著國內在芯片層面還依賴于進口。而從另一個角度看,雖然國內芯片制造業(yè)在迅猛發(fā)展,但主要是為海外客戶加工和服務。

在目前的國際大形勢下,自主研發(fā)具備完全自主產權的芯片產品已經迫在眉睫。眾多國產芯片企業(yè)不應該再過多關注于眼前利益,要為更長遠的未來進行打算。我們也欣喜地看到,有著強大實力的互聯(lián)網巨頭已經在芯片層面發(fā)力。

京公網安備 11010502049343號

京公網安備 11010502049343號