核心觀點

? 【策略觀點】在“去杠桿”基調下,政府對于股權融資的重視程度在逐步提升。對于居民而言,不斷完善中國版“401k計劃”,發行CDR基金,有序引導社會資金逐步加大權益資產的投資比例;對于國有企業,鼓勵通過股權融資補充資本,并且通過國有資本投資、運營公司加強資本管理,更加重視資本回報和保值增值;加大降杠桿力度,更多采用股權融資和市場化債轉股來有效降低企業經營杠桿,引導銀行和保險等設置新的機構實施債轉股,央行通過降準等方式提供長期低成本資金;積極發展股權融資,積極推動企業兼并重組,并要求予以資本市場監管支持。

? 【策略觀點】中國版401k計劃的完善:4月25日,《關于開展個人稅收遞延型商業養老保險試點的通知》,7月6日《個人稅收遞延型商業養老保險資金運用管理暫行辦法》發布,8月6日,首批14家基金公司的養老目標基金終于獲得批文。中國版“401k計劃”不斷完善。

? 【策略觀點】國務院關于推進國有資本投資、運營公司改革試點的實施意見:7月30日,《國務院關于推進國有資本投資、運營公司改革試點的實施意見》發布:國家對企業從“管經營”向著“管資本”轉變。從國有資本投資公司和國有資本運營公司的的考核目標來看,資本回報和保值增值狀況成為非常重要的考核目標。也就意味著,國家對于國有企業企業,相比此前更加重視資本回報。

? 【策略觀點】《2018年降低企業杠桿率工作要點》發布:2018年8月8日,五部委,包括發改委、央行、財政部、國資委和銀保會聯合發布了《2018年降低企業杠桿率工作要點》發布,對于企業債務約束、鼓勵國有企業股權融資、深入推進債轉股、鼓勵企業兼并重組,積極發展股權市場、對股權融資予以監管支持。

? 【策略觀點】工信部、國家發改委近日聯合印發《擴大和升級信息消費三年行動計劃(2018-2020年)》,提出到2020年,我國信息消費規模達到6萬億元,年均增長11%以上,拉動相關領域產出達到15萬億元。

? 【策略觀點】從供給端來看,我國經濟已由高速增長階段轉向高質量發展階段,提高供給質量成為重要任務之一,新科技、新領域成為主要發力領域;從需求端來看,2018年上半年最終消費支出對GDP累計同比貢獻率達78.5%,創了歷史新高,大幅高于2017年同期的63.4%,成為拉動經濟增長最主要的來源,信息消費是擴大內需,拉動產業升級的重要方向。

? 【策略觀點】從投資的角度來看,以“智能革命”為代表的科技領域從明年開始將會迎來“三年科技上行周期”,三年技術上行周期,疊加政府科技三年投資周期,疊加未來三年的并購上行周期。當前,優質科技標的應該考慮逐步加大布局力度,云計算、大數據、人工智能、物聯網、半導體等都是重點布局的領域。

01

市場觀點——股權融資逐步受到監管層重視

5月27日,我們發布《關注六月流動性沖擊》提出了我們對于市場的擔心,6月1日《枕戈待旦》繼續提示市場風險,6月18日我們的觀點是《靜候黎明》認為市場企穩仍需要等待一系列利空落地。

7月月報開始,我們轉為相對樂觀,我們撰寫《科技風再起》《極致悲觀情緒的修復》《反彈進行中,精選中報預告景氣領域》提示市場反彈機會,重點推薦包括云計算、半導體、新能車、創新藥、軍工、5G等板塊。

8月開始,我們認為市場也應該有較多機會,重點推薦大眾消費、金融等板塊。但是,8月頭幾個交易日,市場情緒出現崩壞。中小板指、創業板指均創了年內新低。但是我們認為A股投資者已經開始過度恐慌。8月5日,我們發布報告《信心比黃金重要,我們對市場三個擔憂點的看法》,我們認為,當前A股估值水平已經基本充分反映對經濟下行、去杠桿產生的信用風險、中美貿易摩擦升溫三個擔憂的悲觀預期。而樂觀變量開始逐漸出現。當前,中國經濟仍有非常大的發展空間,企業盈利保持韌性,貨幣政策邊際放松,去杠桿有節奏。政府對內對外的應對措施方向基本正確,正處在正確的道路上。市場也將會逐漸消化外部沖擊帶來的影響。我們建議投資者關注“大眾消費”“智能革命”兩個超級賽道,優選優質公司進行配置。

我們仍然對市場保持樂觀,由于個稅改革或將落地,精準扶貧、鄉村振興逐步實施,我們認為將會有利于以“吃穿玩用醫”為代表的大眾消費品公司;同時,我們認為智能革命當前正在發生,應該逐步加大對以云計算、5G、半導體、人工智能、智能汽車等為代表的科技領域,布局未來三年科技上行周期。

在“去杠桿”基調下,政府對于股權融資的重視程度在逐步提升。對于居民而言,不斷完善中國版“401k計劃”,發行CDR基金,有序引導社會資金逐步加大權益資產的投資比例;對于國有企業,鼓勵通過股權融資補充資本,并且通過國有資本投資、運營公司加強資本管理,更加重視資本回報和保值增值;加大降杠桿力度,更多采用股權融資和市場化債轉股來有效降低企業經營杠桿,引導銀行和保險等設置新的機構實施債轉股,央行通過降準等方式提供長期低成本資金;積極發展股權融資,積極推動企業兼并重組,并要求予以資本市場監管支持。

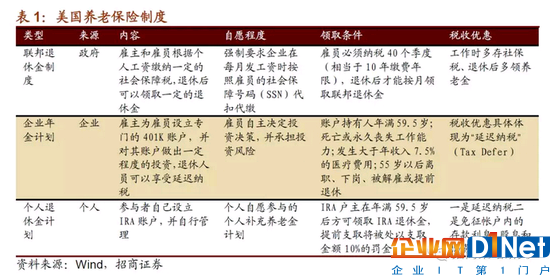

1、中國版401k計劃的完善

4月25日,《關于開展個人稅收遞延型商業養老保險試點的通知》,在上海市、江蘇省、福建省、廈門市開始試點個人稅收遞延型商業養老保險,個人收入的6%或1.2萬元以內繳納,繳納部分在當期個人所得稅繳費前扣除。對個人達到規定條件時領取的商業養老金收入,其中25%部分予以免稅,其余75%部分按照10%的比例稅率計算繳納個人所得稅。

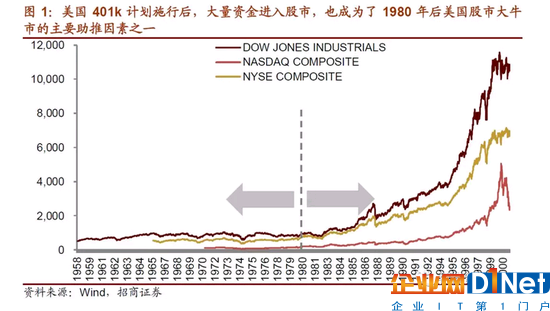

2018年7月6日《個人稅收遞延型商業養老保險資金運用管理暫行辦法》發布,2018年8月6日,首批14家基金公司的養老目標基金終于獲得批文,從美國的實際投資情況來看,401k計劃賬戶絕大部分投資于共同基金。而養老目標基金是其中最重要的品種之一,該類型基金可以根據賬戶投資者的年齡階段平衡股債貨幣的配置比例,達到風險偏好、流動性和現金需求的最佳配置。

美國401k計劃實施后,居民資金逐漸入市,成為股票市場的長線資金,為企業提供了融資,企業的發展反過來又為401k計劃賬戶提供了豐厚的回報,美國在80年代大規模降低個人所得稅,居民消費率不斷攀升,對經濟的貢獻不斷加大。對1980年代美國經濟的發展做出了重要貢獻,實現了居民財富和企業盈利的正循環。

2018年07月30日,《國務院關于推進國有資本投資、運營公司改革試點的實施意見》發布。

國有資本投資公司按照政府確定的國有資本布局和結構優化要求,以對戰略性核心業務控股為主,通過開展投資融資、產業培育和資本運作等,發揮投資引導和結構調整作用,推動產業集聚、化解過剩產能和轉型升級,培育核心競爭力和創新能力,積極參與國際競爭,著力提升國有資本控制力、影響力。

國有資本運營公司主要以提升國有資本運營效率、提高國有資本回報為目標,以財務性持股為主,通過股權運作、基金投資、培育孵化、價值管理、有序進退等方式,盤活國有資產存量,引導和帶動社會資本共同發展,實現國有資本合理流動和保值增值。

國有資本投資公司建立以戰略目標和財務效益為主的管控模式,對所持股企業考核側重于執行公司戰略和資本回報狀況。國有資本運營公司建立財務管控模式,對所持股企業考核側重于國有資本流動和保值增值狀況。

上述兩類公司的設置實施,體現了國企改革的重要方向即實現國有資本所有權與企業經營權分離,實行國有資本市場化運作,國家對企業從“管經營”向著“管資本”轉變。從國有資本投資公司和國有資本運營公司的的考核目標來看,資本回報和保值增值狀況成為非常重要的考核目標。也就意味著,國家對于國有企業企業,相比此前更加重視資本回報。

3、《2018年降低企業杠桿率工作要點》發布

2018年8月8日,五部委,包括發改委、央行、財政部、國資委和銀保會聯合發布了《2018年降低企業杠桿率工作要點》發布,對于企業債務約束、鼓勵國有企業股權融資、深入推進債轉股、鼓勵企業兼并重組。積極發展股權市場、對股權融資予以監管支持。

(1)加強對過度債務融資的約束

“加強金融機構對企業負債的約束。通過債權人委員會、聯合授信等機制以及銀行對企業客戶開展債務風險評估等方式,限制高負債企業過度債務融資。”

(2)鼓勵國有企業通過股權融資

支持國有企業通過增加資本積累、增資擴股、引入戰略投資者、市場化債轉股等方式多渠道籌集資本、充實資本實力、降低企業資產負債率。加強國有企業資本真實性管理,提高財務真實性。

(3)深入推進市場化法治化債轉股

壯大實施機構隊伍增強業務能力。

支持符合條件的銀行、保險機構新設實施機構。指導金融機構利用符合條件的所屬機構、國有資本投資運營公司開展市場化債轉股,賦予現有機構相關業務資質;拓寬實施機構融資渠道。

支持金融資產投資公司通過發行專項用于市場化債轉股的私募資管產品、設立子公司作為管理人發起私募股權投資基金等多種方式募集股權性資金開展市場化債轉股。

引導社會資金投向降杠桿領域。運用定向降準等貨幣政策工具,積極為市場化債轉股獲取穩定的中長期低成本資金提供支持。

(4) 積極推動企業兼并重組

深化產融合作,充分發揮資本市場在并購重組中的主渠道作用;加大對基于產業整合的并購重組的支持力度。

(5)積極發展股權融資

加強主板、中小板和全國中小企業股份轉讓系統(新三板)等不同市場間的有機聯系。穩步推進股票發行制度改革,深化創業板和新三板改革,規范發展區域性股權市場。積極發展私募股權投資基金。

(6)穩妥給予資本市場監管支持

對降杠桿及市場化債轉股所涉的IPO、定向增發、可轉債、重大資產重組等資本市場操作,在堅持市場“三公”原則前提下,提供適當監管政策支持。

科技的消費,內需的路徑——《擴大和升級信息消費三年行動計劃》點評

工信部、國家發改委近日聯合印發《擴大和升級信息消費三年行動計劃(2018-2020年)》,提出到2020年,我國信息消費規模達到6萬億元,年均增長11%以上,拉動相關領域產出達到15萬億元。

文件提出五大目標:消費規模顯著增長(到2020年,信息消費規模達到6萬億元,年均增長11%以上;拉動相關領域產出15萬億)、覆蓋范圍惠及全民(到2020年98%行政村實現光纖通達和4G網絡覆蓋)、載體建設穩步推進(打造區域性信息消費創新應用高地)、產業體系逐步健全(加強核心技術研發;在醫療、養老、教育、文化等多領域推進“互聯網+”)、消費環境日趨完善(努力實現消費者能消費、敢消費、愿消費)。

以及四大行動:新型信息產品供給體系提質(利用物聯網、大數據、云計算、人工智能等技術推動電子產品智能化升級;支持企業加大技術創新投入;深化智能網聯汽車發展)、信息技術服務能力提升(組織開展“企業上云”行動;推進新型智慧城市建設,支持云計算、大數據、物聯網綜合研發應用;積極發展工業電子商務,深化制造業和互聯網融合;推動信息消費領域“雙創”發展)、信息消費者賦能行動(信息基礎設施提速降費等)、信息消費環境優化行動(加強和改進行業監管)。

整體來看,《行動計劃》從供給和需求兩端同時出發,從供給端來看,我國經濟已由高速增長階段轉向高質量發展階段,提高供給質量成為重要任務之一,新科技、新領域成為主要發力領域;從需求端來看,2018年上半年最終消費支出對GDP累計同比貢獻率達78.5%,創了歷史新高,大幅高于2017年同期的63.4%,成為拉動經濟增長最主要的來源,信息消費是擴大內需,拉動產業升級的重要方向。

從投資的角度來看,我們前期就已提出,以“智能革命”為代表的科技領域從明年開始將會迎來“三年科技上行周期”,三年技術上行周期,疊加政府科技三年投資周期,疊加未來三年的并購上行周期。當前,優質科技標的應該考慮逐步加大布局力度,云計算、大數據、人工智能、物聯網、半導體等都是重點布局的領域。

03

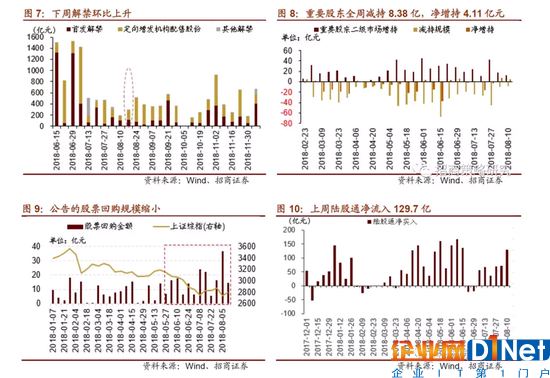

市場交易特征跟蹤

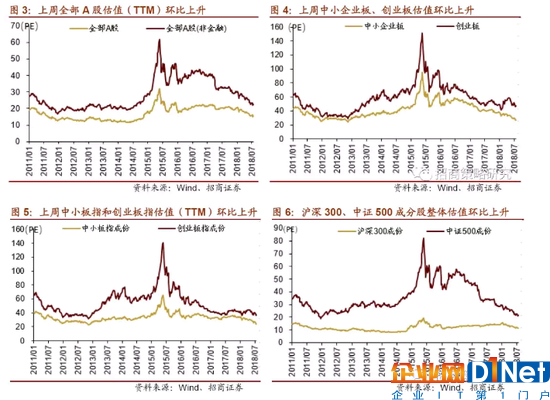

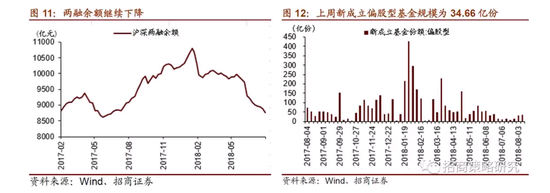

估值方面,上周全部A股估值(TTM)小幅回升,從15.19上升至15.46,剔除金融后全部A股估值從21.98上升至22.34。中小板估值從27.03上升至27.38,創業板估值從45.89上升至46.89。中小板指估值從23.50上升至23.95,創業板指估值從36.50上升至37.02。滬深300成分股估值從11.43上升至11.70,中證500成分股估值從21.16上升至21.40。

京公網安備 11010502049343號

京公網安備 11010502049343號