2018年以來,國內一系列“去杠桿”政策疊加,導致地方債務一觸即發,P2P連環暴雷。私募股權基金監管收緊,從源頭切斷了資本行業的能量補給。加上A股跌破2700,CDR叫停等,使得投資人信心不足;在國際上,中美貿易戰結果懸而未決,美元進入加息通道,人民幣貶值,國際資金流向美國。在內外雙重因素的作用下,錢荒了,地主家也沒有余糧了。

教育行業一直是資本市場的寵兒。鑒于其穩定的現金流、高毛利率,以及教育行業與新技術結合可能產生的新的盈利點,都讓教育對資本市場充滿了吸引力。但是,就在今年8月,送審稿出臺,教育股下行,嚴重影響了投資氛圍。9月10日,送審稿正式截稿,據說司法部收到不少意見,看起來離靴子落地又近了一步,但是具體如何執行還有待觀察。

寒冬來了,內憂外患雙重夾擊,教育行業還好嗎?

沒有最差,只有更差?

政策收緊,經濟下行,波及到資本市場,寒冬由來已久。但是今年下半年,“寒冬”在一、二級市場上,表現得似乎更加淋漓盡致。

近來銀行、投行等“多金”行業被爆提前過冬,甚至部分券商開始“降薪”,降幅達40%-50%。據一位知情人透露:“最近不少證券從業人員離職了,但上市公司招人反而特別好招……”其實,這只是資本寒冬下的冰山一角而已。

今年4月,《關于規范金融機構資產管理業務的指導意見》(以下簡稱“資管新規”)出臺,資金全面收緊,私募股權投資市場基金募集總規模明顯下降,一級市場普遍出現募資難、退出難的問題。據統計,今年上半年募資總量為2967億元,同比下降58.2%,直接腰斬。

同時,基金募集數量也在大幅下降,截至今年上半年,新募集基金數量為1021支,同比下降8.8%,其中,Q2基金募集數同比下降42.4%。21世紀教育投資并購部總監武玲坦言:“今年宏觀經濟形勢不好,去杠桿,募投管退前端收緊,而且,投資人也變得異常謹慎,這也直接影響對外投資的數量。同時,由于監管機構加大對并購基金的審核力度,要求層層穿透,這對基金設立也有影響。”

2014年,國家最早提出“大眾創新,萬眾創業”的號召后,政府引導大量基金、國有基金進入一級市場,充當了很多VC的LP。但是,今年“強監管、去杠桿”的大背景下,VC募資變難,銀行的風投資金也被束縛。私募無奈寄托股市,可是上證都跌破了2700點,創兩年半以來的新低,上市公司自身都難保,何來閑錢?更無奈的是,今年不少非房企類上市公司的Q3業績,靠賣房才扭虧。市場上缺錢早已成為共識。外部環境持續惡略,教育行業又是何景象?

太陽底下,無新鮮事?

其實梳理教育行業一級市場的融資史,也是梳理其發展變革的歷程,故事還得從十多年前新東方上市開始講起。

2006年-2010年,隨著以新東方、好未來為首的一批培訓機構先后赴美IPO,教育資產證券化萌芽初步開始。雖然“上市”的標準動作完成了,但是,由于資本市場看不懂教育的模式,這期間教育在一級市場并沒有引起多少波瀾,直到2014年。 現在回頭來看,其實教育行業從最初不被資本重視,到一路借由資本助推高歌猛進,這股“投資熱”,與宏觀經濟消費升級和國家的政策導向都密不可分。

2013年1月,12部門聯合發布《關于加快推進重點行業企業兼并重組的指導意見》,國內掀起一股并購潮,這一年也被稱為“并購元年”。不過,雖然當年“教育行業”并不在國家倡導的9大并購行業之列。但是,就在同年6月份,《民辦教育促進法》(以下簡稱“民促法”)第1次修訂,使市場有了一定預期。

2014年,國內并購市場迎來井噴,A股兼并收購的政策通道被打通,加上“在線教育”的興起和推波助瀾,教育并購開始發力。VC/PE在教育市場開始頻繁投資,無論是投資數量還是金額,都在不斷攀升。

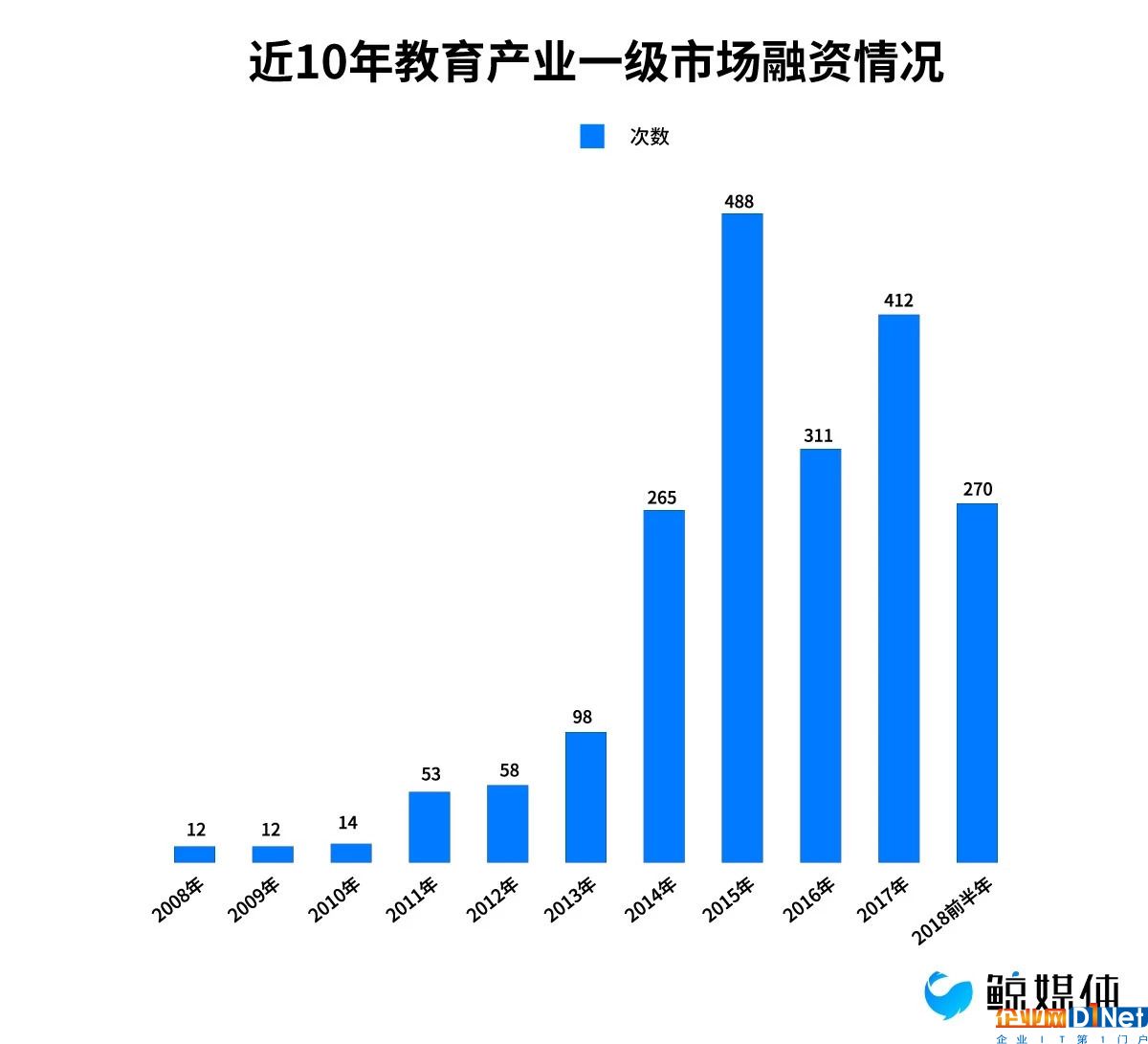

△數據來源:IT桔子、鯨媒體

在一級市場,教育行業的融資事件從2008年的11起,一躍飆升至2014年的268起,6年間翻了20多倍。2014年,也成為資本開始關注教育行業的分水嶺。2015年,國家提出“大眾創業,萬眾創新”,政策利好大大刺激了資本投資的熱情。當年在一級市場,教育行業迎來了融資巔峰期,融資事件首次達到了489起,這一數字,至今仍是歷史高位。

之后中概股回潮不斷發酵,到了2015年下半年,股災來了,一、二級市場出現聯動效應,直接導致2016年融資事件大規模收縮至333起。教育行業受熱捧之后逐漸降溫,投資回歸理性。這一時期,上市公司的產業基金(并購基金)開始出現,參與做一些收并購、整合產業的工作,比如,好未來為了布局教育生態閉環,僅2016年投融資次數就達15起。這一時期教育行業的產業升級也在不斷加劇。

2017年,新版民促法出臺,分類管理正式實行,這在一定程度上為教育資產證券化掃清了政策障礙。一級市場融資事件出現反彈,重新回到超400起的高位上。據鯨媒體統計,今年上半年,資本持續注入,教育行業一級市場融資回暖,融資事件比去年同期增加了100起,達到270起,涉及金額217億元,是去年同期的3.2倍。上半年,教育行業依然是投資的熱點,并未受資本環境的影響。

一級市場向頭部集中

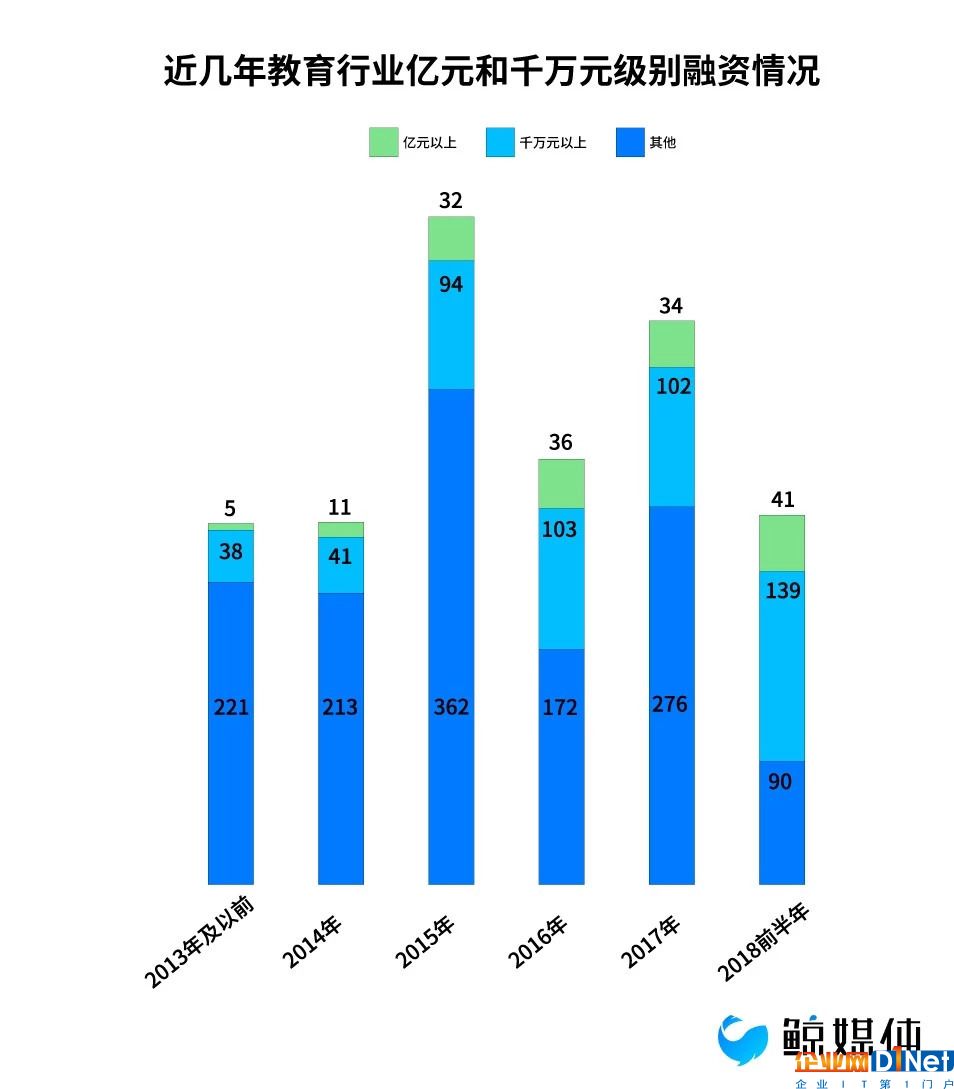

△數據來源:IT桔子、廣正恒生、鯨媒體

雖然上半年教育行業融資事件并未受到太多影響,但是融資偏向更為成熟的頭部企業,避險情緒濃郁也是不爭的事實 。據統計,今年上半年,億元及千萬元級別項目數量不降反升,合計占比大幅提升至66.7%。其中,融資在10億人民幣以上的事件有4起,分別是:優必選獲8.2億美元C輪融資;VIPKID獲5億美元D+輪融資;華爾街英語3億美元被并購;一起作業獲2.5億美元E輪融資。

△數據來源:IT桔子、鯨媒體

從投資輪次來看,2016年投資主要以早期項目為主,但是近年來,中后期項目占比逐漸上升。今年上半年,涉及中后期項目的投資金額達到154億元,占上半年總投資金額的7成,融資向頭部集中。

從投資的具體領域來看,2016年,受民促法第二次修訂的預期,以及二胎政策的全面放開,K12教育、職業培訓和早幼教成為當年的投資熱點,三者投資次數總和占比達50%。

但是從去年開始,素質教育迎來投資高峰達39起,之后依次是:早幼教28起、 職業教育23起,K12教育22起。近幾年,國家頻繁出臺各項政策,推動教育信息化的發展。今年上半年,教育信息化增長勢頭強勁,共發生7起投資事件,不過投資的主旋律仍然以素質教育(13起)、早幼教(9起)為主。

美元主導VS三足鼎立

從今年上半年已經披露的222起融資事件來看,人民幣仍然是投資的主旋律,共有204起,占比75%。據一位業內人士介紹:“人民幣基金傾向于學歷教育、高校、早幼教等財務質量較高,退出性更強的細分領域;而美元基金則更傾向于K12、教育信息化等,主要是以流量入口為主的領域。”

但是,進入下半年,國內資本市場吸引力持續減弱,不少機構開始重新調整募資計劃,改募美元基金。也有業內人士透露,教育行業融資經歷了從美元基金到人民幣基金主導,再到產業主導,未來1-2年,又將會回到美元基金主導的風格上。

不過,天弘基金執行董事高航有不同觀點,他認為:“未來1-2年,仍然會是三足鼎立的局面,人民幣基金偏向尋找純財務性投資的機會,退出周期相對時間短,所以包括港股教育企業的基石、錨定、Pre-IPO項目會是未來兵家必爭之地;美元基金會繼續配置基于技術手段提升教學質量、用戶體驗的產品;而上市公司代表的產業資本,會繼續關注新高考改革,以及新民促法下適應地方性文化龍頭企業并購的機會等。”

二級市場多大額并購

私募資金緊張,企業融資難,但基金又急著退出。在一級市場難融到錢以后,不少燒錢的企業只能轉戰二級市場,這也是今年企業海外上市火熱的原因之一,其背后也是資本寒冬的嚴峻。不過,另一位業內人士則強調,“上市熱”還與市場風口有關,比如,現在市場的風口在互聯網企業、大健康、教育等行業,據悉,近期還有幾家獨角獸企業馬上要在港股交表。

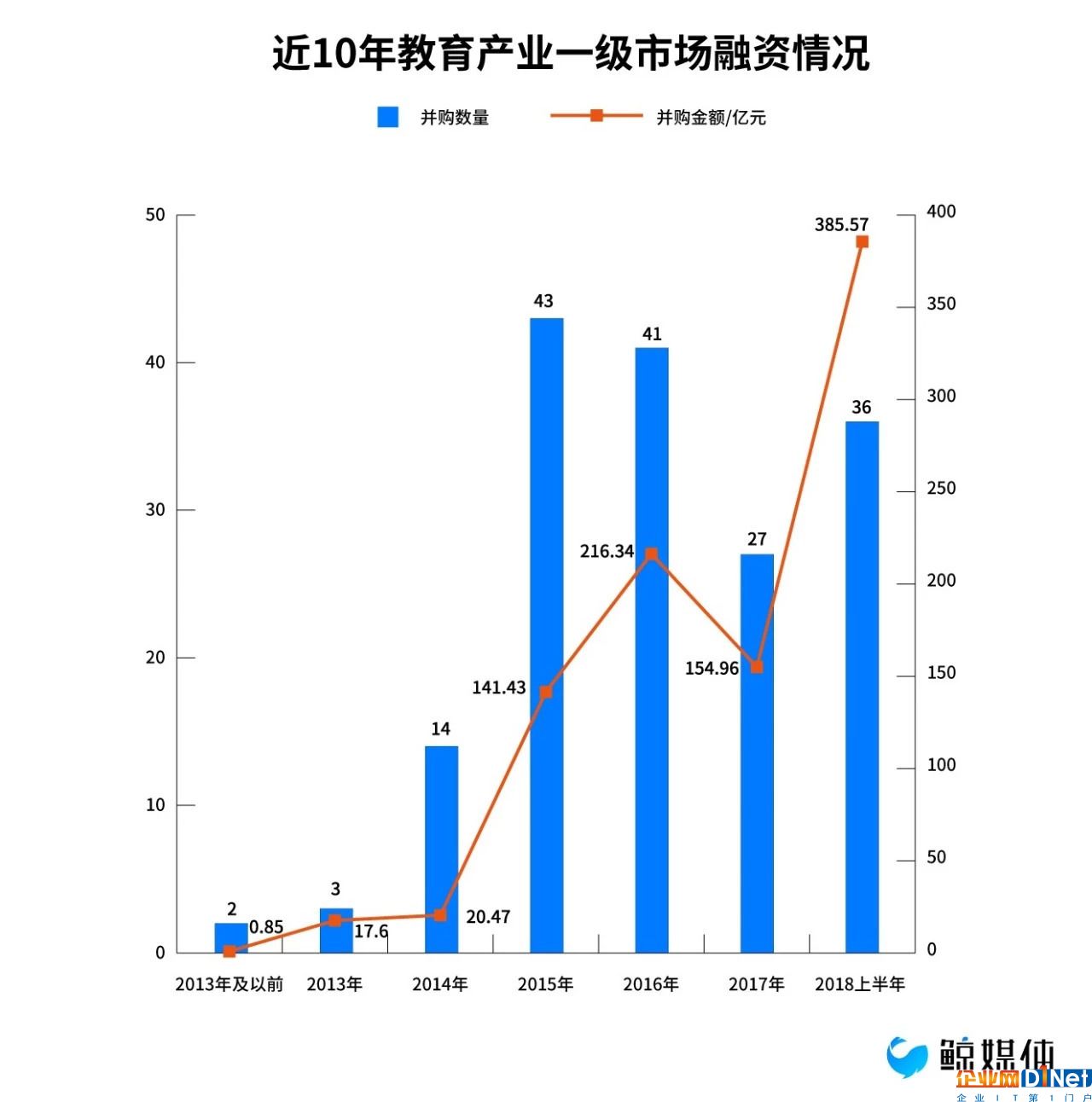

△數據來源:IT桔子、鯨媒體

在A股,很多非傳統教育類的公司開始兼并購,跨界轉型布局教育。特別是2015年并購數量達到了峰值——43起。2016年,并購迎來“風口”,不僅并購數量穩定保持在40起以上,而且并購金額首次突破了200億元大關,可見其火熱程度。2017年,由于融資限制、限售新規等負面因素的影響,并購次數略有回落。而且,這一時期,越來越多的上市公司開始剝離其主營業務,專注教育行業。

據鯨媒體統計,今年上半年,二級市場擬投資/并購事件共36起,涉及金額386億元。比較有意思的是,今年在A股的多起并購實踐中,多為“巨頭+巨額”的組合,比如,中公教育擬作價185億元借殼亞夏汽車;神州數碼擬約36.95億元收購啟行教育79.45%股權;三壘股份擬33億元收購美杰姆100%股權。當然像中公教育是明顯的借道重組實現整體曲線上市的做法。

另外,由于職業教育、教育信息化不存在政策障礙,因此成為資本并購的熱點。從交易的估值來看,今年上半年,教育標的平均交易價格在12、13倍左右,這比2015年的14、15倍,下降了不少。近期,連續2年未完成對賭業績,勤上股份起訴龍文教育創始人的消息,引起不少人的關注。因此,后續并購中業績對賭的完成情況,也將給二級市場并購提供一定的參考價值。

藍象資本投資副總裁邱彥峰補充道:“資本寒冬下,一、二級市場倒掛,導致一級市場估值下調(但是在A輪前后還是有高估),對于已經準備IPO的公司,關鍵還要看企業自身的經營情況,但不少一級市場因為概念高估值,而不符合二級市場估值邏輯,后續上市破發也會成為必然事件。”

延續去年的政策利好,今年上半年教育企業海外上市的熱潮不斷,赴美、赴港上市的企業分別達到5家、13家。但是,由于貿易戰、新興市場匯率波動,以及美元加息氛圍等因素影響,資本市場基本上進入熊市。教育股本是防守性板塊,基本面不受以上三個因素影響,但是最近的送審稿嚴重影響教育股的投資氛圍。在沒有其它因素刺激下,教育股股價出現橫行。

高筑墻廣積糧練內功

就像行人路遇刮風下雨一樣,“資本寒冬”來臨并不會阻礙行人前行的腳步,只會拖慢其前進的速度而已。如果徹底把道路封了,行人才會被迫停下來,因為前方沒路了……這個比喻其實等同于資本寒冬對教育行業的影響。教育行業因為現金流穩定、長期抗通脹,逆周期的特點,成為投資人關注的熱點。但是,對于教育各細分領域而言,政策的不確定性也確實不容忽視。

隨著史上最嚴“整治令”的出臺,培訓行業進入了整頓期。有業內人士認為,適者生存,培訓行業將進入“大洗牌”期。對于一定規模的知名培訓機構,需要做到合規,但是短期內大規模擴張已不可能;對于中小型機構,將面臨關停的命運。

對于高等教育而言,其外延擴張的并購邏輯或受送審稿影響較少,目前港股多家教育股股價下跌基本上是被誤殺。但是,由于高教行業普遍毛利率在50%左右,因此,引起監管層的關注已是不可避免。

針對K12教育領域,新民促法明確規定:不得設立實施義務教育的營利性民辦學校。據一位業內人士透露:“由于K9只能設置為非營利性,毛利率肯定會下降。后續可以通過K9做品牌,培養流量,再將流量導入高中或者大學獲取盈利,這也許也是個好辦法。”另外,對于學前教育,目前行業集中度并不高,戰局尚不明朗,率先上市的公司能夠在這場戰役中搶占先機,獲得先發優勢,顯得尤為重要。

資本寒冬下,對教育行業而言,有挑戰也是機遇。消費出現降級,但也給了教育行業充分發展、規范的機會。因為在所有的消費支出中,唯獨教育占家庭支出的比例和絕對值在穩步上升,加上當前資本市場現金流動性差,教育儼然變全民重視的領域和消費品。

巨大的需求和優質教育資源的供給不匹配,導致教育行業在未來幾年都會有相當大的市場及潛力。天弘基金執行董事高航強調:“目前,各大主流基金都開始配置教育標的,一般會先從每個細分領域的龍頭開始配置,無論從早幼教、K12、成人職業教育、教育信息化。”

寒冬過后即盛夏對于各大教育企業而言,又該如何防止死在“盛夏”的前一晚呢?

武玲認為:“教育企業應該高筑墻廣積糧,勤練內功,注重教育內容的同時,構建良好的口碑。”邱彥峰則強調:“對于教育公司,核心是保持好現金流,至少要現金流為正,尤其是對于在線教育企業,擴張的時候要深刻注意經營的穩定性。”

高航則坦言:“教育行業收入現金流相對穩定,各項支出比較明確,是抗周期的剛性行業之一。隨著送審稿最終落地,各細分領域的龍頭企業將迎來整合并購的好時機。”同時,他強調,“各大教育企業應該提升自身服務品質,重點打造研發優質的課程體系,以科技手段提升用戶體驗,將會是未來幾年教育行業發展的方向。”另外,除了企業需要提升核心競爭力以外,對于那些小企業而言,因為不具有競爭力,為了活下去,還要學會內控,開源節流,儲備更多彈藥。

目前教育行業的格局正在發生變化,集中度不斷加強,實力強的企業出現“強者恒強”的局勢,搶先布局和拼規模成為企業快速發展的關鍵。特別是在資本寒冬下,入股能充分借助融資渠道完成“跑馬圈地”,則可以比較早的享受估值溢價,資本退出。而教育行業暫時不確定的政策風險,則會被慢慢理清,找到解決辦法。即便短期股價下行,也不影響它是一個好行業的事實。

京公網安備 11010502049343號

京公網安備 11010502049343號