Snap 要上市了,它向美國聯邦證券交易委員會提交了上市所需的 S-1 等重要文書,預計不出意外的話會于三月在紐交所上市,股票代碼 “SNAP”。

Snap 的初步計劃是募資 30 億美元,但這個數額也可能因后續的路演,供需交流后而修改。不論如何,Snap 的 IPO 肯定是過去三年里美國科技公司規模最大的一次。而且:

終于要有一家美國科技公司在產品沒被 C2C 之前上市了。

Snap 是誰?其實它就是開發了 Snapchat,被扎克伯格視為眼中釘的那家公司。公司原名和產品一樣,但由于不想在 Snapchat 這一棵樹上吊死,也推出了新的硬件產品 Spectacles 眼鏡,未來還打算推出新的 AR 眼鏡,于是在去年縮短了名稱,改叫 Snap。如果你關注過它的創始人,可能還會知道它的創始人伊萬·斯皮格爾已經和名模米蘭達·可兒訂婚了。

S-1 文件顯示,Snap 主要希望用瘋狂的用戶增長數據來打動潛在的募股對象:最新的 Snapchat 日活躍用戶數據已經逼近 1.6 億,較去年第一季度的 1.3 億提高了 23%。乍一看 1.6 億跟其他社交產品相比不算多,但也要看跟誰比。就拿 Instagram 來說,比 Snapchat 早一年上線,沒兩年就被 Facebook 收購,利用了后者的用戶基礎,今年的日活躍用戶也才 1.5 億。

Snap 想要對華爾街傳遞這樣一種信息:Snapchat 是下一個 Facebook,不是下一個 Twitter(Twitter IPO 后情況一直不怎么樣。)

Snap 創始人伊萬·斯皮格爾 (CEO) 和羅伯特·墨菲 (CTO)

但除了用戶,Snap 似乎沒有太多其他的證據來證明這一點。華爾街歡迎勢頭整體穩健上揚的科技股,但到上市之前, 華爾街對上市公司支持與否還要看已經公開的財務數據。而事實上,從 S-1 文件中透露的財務數據來看,Snap 反而更像是“下一個Twitter”。

上市前一年的營收數據尤為重要,它體現了籌備 IPO 的公司是否已經具有賺錢能力,顯然越能賺錢在華爾街越受歡迎。2012 年,Twitter 營收只有 3.2 億美元不到;2016 年,Snap 計營收 4 億美元;Facebook 在上市前的 2011 年賺到 37 億美元,十足的賺錢機器。雖然賺錢能力比 Facebook 差,也要考慮到 Snap 和 Facebook 的體量差別:200 ~ 250 億美元估值 vs 超過千億美元的首日市值。

看完營收再看凈利/凈虧。仍在加大研發投入的 Snap,2016 年凈虧損 5.1 億美元;Twitter 在上市前一年凈虧近 8000 萬美元。這次 Facebook 又贏了:2011 年凈利 10 億美元。當然,不是說凈利越高華爾街越喜歡,而是說凈利乃重要的加分項。

好在,Snapchat 的忠實用戶為公司帶來了相當高的商業價值,Snap 統計到 2016 年每位活躍用戶價值 (ARPU) 達到了 2.7 美元,而 Facebook 全家桶的 ARPU 也才 4 美元不到。

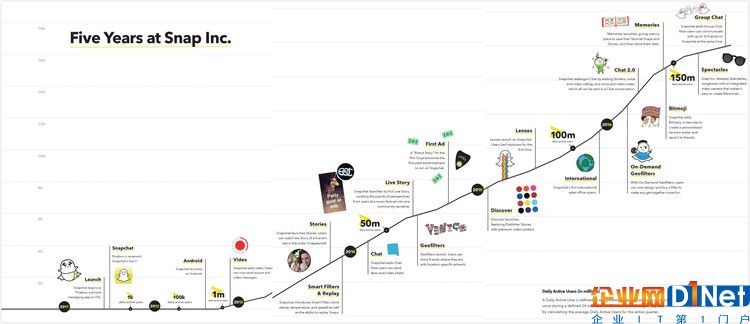

S-1 文件中展示了 Snap 的五年之路

The Information 報道,本次 IPO 中 Snap 也采用了比其他公司更加保守的行權規則,由員工持有的受限股當中,只有 30% 能夠在兩年后釋放行權——一般科技公司上市則準許半數的受限股在一段時間后行權。另外,Snap 員工所持股份在 IPO 時的價值較授予時的價值漲幅約在 30% 左右,也比 Twitter 75% 和 Facebook 450% 的漲幅低得多。

當然,這也是出于 Snap 最初向員工授予股份的價值本身較高的緣故。平均計算,目前每名 Snap 員工的持股價值超過 200 萬美元,比 Twitter 高,但仍比 Facebook 400 萬美元低。

至于創始人伊萬·斯皮格爾?他跟另一位聯合創始人兼 CTO 羅伯特·墨菲共同擁有 70%、也即絕對多數的投票權。

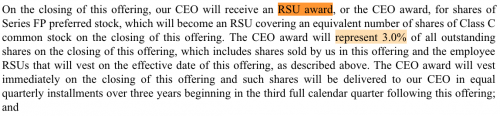

他持有的 22% 的股份按照 250 億美元的估值計算,價值 55 億美元。S-1 文件還顯示,當公司成功上市時,董事會將會額外授予它 3% 的股份,價值 7.5 億美元。授予的理由是“激勵他繼續帶著公司前進,收獲更好的財務目標。”

毫無疑問,Snap 肯定是今年最大規模,最受矚目的科技 IPO ,但考慮到華爾街對 IPO 公司的潛力判斷標準和硅谷有所異同,Snap 可能還要在后續的路演中進一步釋放新資料,以刺激華爾街的興趣。值得注意的是,這個 IPO 已經不僅僅關乎 Snap 自身。以它為代表的科技公司“獨角獸”們在私人市場獲得了天價估值,而現在,Snap 究竟能否風光上市、獲得公開市場的肯定,成為了華爾街對“獨角獸”們和它們背后的投資人的一次集體考驗。

京公網安備 11010502049343號

京公網安備 11010502049343號