美都能源10月28日公告,擬以不超過35.96億元的對價現金收購山東瑞福鋰業有限公司98.51%的股權。就在去年,瑞福鋰業曾是江泉實業的重組對象,彼時,瑞福鋰業作價22億元。也就是說,本次重組,瑞福鋰業估值上漲了逾60%。對此,交易所當日即下發了問詢函予以關注。

相關數據顯示,美都能源連續三年扣非歸母凈利潤為負,該公司今年前三季度營業收入49.86億元,同比增加27.9%,歸屬上市公司股東的凈利潤2726萬元,同比減少66.61%。而標的公司2014年、2015年均處于虧損狀態,2016年實現凈利潤1.62億元。近幾年業績波動較大。

瑞福鋰業承諾2018年-2020年度擬實現的凈利潤分別不低于4.2億元、4.5億元和4.8億元。而2017年前三季度該公司凈利潤僅為1.1億元。去年,瑞福鋰業面對江泉實業的收購,曾作出業績承諾稱2017年業績達到3.3億元,目前看來,瑞福鋰業距離這一利潤目標還有相當大的差距。

對瑞福鋰業的盈利預測,美都能源表示,瑞福鋰業近年來一直處在擴產之中,2016 年的碳酸鋰產能已經由之前的5,000噸提升至8,000噸,新增的年產2萬噸生產線也已基本完成并開始試生產;新建1萬噸氫氧化鋰項目也在積極籌建當中。

證券市場周刊質疑稱,標的公司的產能利用率遠低于同行水平,2014-2016年分別為54.58%、46.32%和56.48%,一直在50%左右徘徊。行業內其它公司,如天齊鋰業、贛鋒鋰業此前均曾表示,目前碳酸鋰為滿負荷生產。在碳酸鋰市場需求不斷擴大、主要生產商基本滿負荷生產的情況下,瑞福鋰業碳酸鋰年產能利用率未免顯得詭異。而不斷新增的產能是瑞福鋰業未來完成承諾的重要因素。

值得注意的是,瑞福鋰業存在的環保問題也較為嚴重。

據山東省環保廳官網披露,瑞福鋰業曾因外排廢水嚴重超標,嚴重污染地下水。2017年8月26日,肥城市環保局下達了停產整治通知,要求瑞福鋰業停止生產,制定整改方案報肥城市環保局備案,未經驗收同意不得恢復生產。同時,對該公司環境違法行為依法頂格處罰,對涉嫌規避監管排污行為移交公安部門處理并責令該公司開展環境修復工作。

同時,當地環保局今年對瑞福鋰業環境違法行為處罰3次。對此,瑞福鋰業在山東省企業環境信用評價中被記22分,評級為“紅標”,被列為環境重點檢查對象。

此外,標的公司的誠信狀況也令人擔憂。工商資料顯示,標的公司是最高人民法院所公示的失信公司,曾因未按時履行法律義務而被法院強制執行。

10月30日晚間,美都能源發布公告稱,鑒于以上交易事項均存在不確定性,為避免長期停牌給投資者正常交易帶來不便,根據相關規定,經公司申請,公司股票將于2017年10月31日起復牌。

10月31日復牌首日,美都能源收盤漲停,報收5.96元。11月1日,該股股價報收5.94元,跌0.34%。11月20日,美都能源收盤報5.08元,也就是說,該股14個交易日(11月1日-20日)累計跌幅達14.77%。

自11月21日起,美都能源股價橫盤震蕩,截至12月7日收盤,該股報收5.19元。而美都能源因收購瑞福鋰業停盤前一個交易日(10月13日),該股報收5.42元。

對此,中國經濟網記者致電美都能源董秘辦,其相關人士表示相關內容以公告為準。記者查詢美都能源公告發現,4月5日該公司曾發布時任董秘王勤收到浙江證監會警示函的公告。2015年3月28日,美都能源及控股子公司美都經貿浙江有限公司分別與海南寶迪實業投資有限公司簽訂了《海南美都置業有限公司股權轉讓協議》,以2585萬元和235萬元的交易價格向海南寶迪實業投資有限公司轉讓持有的海南美都置業有限公司60%股權。該股權轉讓事項已經年初董事會授權,但該事項對美都能源當期損益的影響金額超過其2014年度經審計凈利潤的10%,美都能源未通過臨時公告及時披露,直至2015年半年報和年度報告才予以披露。王勤時任美都能源董事會秘書,對上述違規事項應承擔主要責任。

而這已經不是美都能源第一次信披違規。今年1月份,上交所發布兩則關于美都能源的通告稱,美都能源因處置金融資產獲利、轉讓全資子公司海南美都置業部分股權等重大事項未及時對外披露,遭上交所通報批評,此外,上交所決定對時任財務總監陳東東、時任董事會秘書王勤予以通報批評,對董事長聞掌華予以監管關注。

上市公司盈利式微 前三季凈利減少近七成

美都能源是一家涉足房地產開發、金融及準金融業等領域的上市公司,近年來在新能源板塊加速布局。

據證券市場周刊,財報顯示,美都能源今年前三季度實現歸母凈利潤2727萬元,較上年同期減少66.61%;營業收入為49.86億元,較上年同期增加27.90%;基本每股收益為0.01元,上年同期為0.03元。

其實,上市公司主營業績的下滑并不是在2017年才出現,公司已經連續三年扣非歸母凈利潤為負值,2014-2016年分別為-1.22億元、-1.66億元和-7391萬元,但由于非經常性損益分別為3.27億元、2.16億元和2.23億元,導致公司三年的歸母凈利潤都為正值,非經常損益儼然成為公司業績的晴雨表。

美都能源的毛利率也呈不斷下降趨勢,2014-2016年分別為24.73%、10.69%和6.31%,2017年前三季度的凈利率竟然僅為0.74%,上市公司的可持續盈利能力要打上一個很大的問號。

此次收購采取現金支付方式,上市公司三季度報賬面上的貨幣資金為25.84億元,2016年年底為32.55億元。但該公司前三季度的短期借款為31.08億元,比貨幣資金還多5.24億元。

既然公司貨幣資金這么充裕,為什么還有這么多借款呢?這無疑會給公司造成了沉重的財務負擔,公司2017年前三季度產生財務費用2.3億元,約是2016年全年財務費用8758萬元的2.63倍。

對此美都能源相關負責人表示,因為公司近些年向新能源等領域轉型,所以業績不太穩定,儲備大量資金也是轉型的需要。

擬36億收購瑞福鋰業 標的再“賣身”估值暴增

近日,美都能源披露,與瑞福鋰業的相關方簽署框架協議,擬斥資不超過35.96億元收購后者98.51%股權。資料顯示,瑞福鋰業是一家主營碳酸鋰、氫氧化鋰及金屬鋰等鋰電新材料系列產品的新能源高科技企業,實際控制人為王明悅。

截至2016年末,瑞福鋰業的資產總額為9.54億元,負債總額為3.61億元,凈資產為5.93億元;截至2017年9月30日,瑞福鋰業資產總額為14.71億元,負債總額為7.66億元,凈資產為7.04億元;2017年1-9月實現營業收入3.92億元,實現凈利潤1.11億元。

其實,資本市場對瑞福鋰業并不陌生,該公司曾是江泉實業的重組對象。

2016年,江泉實業曾擬通過資產重組收購瑞福鋰業100%股權,當時作價22億元,由于被外界質疑規避借殼上市,該筆交易在進行過程中風波不斷,最終于今年3月宣告終止。

此次98.51%的股權售價35.96億元,對應標的公司整體估值達36.5億元。歷經數月估值增13.96億元,增幅63%。此前,美都能源曾披露,瑞福鋰業凈資產為7.04億元。

據證券市場周刊報道,目前,瑞福鋰業在碳酸鋰行業中并不處在第一梯隊,行業兩大龍頭天齊鋰業和贛鋒鋰業的國內碳酸鋰產量占比合計高達約51.18%,瑞福鋰業2016年4518噸的碳酸鋰產量只占據國內市場的8.44%。

不過,上市公司卻給了不菲的收購價格。此次收購,標的公司整體估值約為36.5億元。而美都能源給出的36.5億元的估值則是凈資產的518.47%。

標的公司為最高人民法院所公示的失信公司

圖片來源:天眼查

事實上,標的公司的誠信狀況令人擔憂。

據新京報,工商資料顯示,標的公司是最高人民法院所公示的失信公司,曾因未按時履行法律義務而被法院強制執行。

而王明悅實際控制的明瑞集團則“更勝一籌”,明瑞集團曾14次因未按時履行法律義務而被法院強制執行,同樣是最高人民法院所公示的失信公司。

據天眼查收錄的工商資料,自2014年開始,明瑞集團卷入48起訴訟當中,不少案件均為索要欠款。同時,明瑞集團13次被列為失信人,14次被列為被執行人。瑞福鋰業的訴訟相對較少,共計10起,被列為失信人和被執行人的次數均為1次。

如今年2月公布的失信人信息,在案號為(2017)魯0983執271號一案中,截至2016年7月26日,被告明瑞集團尚欠原告辛凡營借款本金共計585810元,“全部未履行”。

據人民日報2016年9月的一篇報道,2014年以來,受宏觀經濟下行和不良擔保鏈影響,瑞福鋰業資金周轉不靈,銀行貸款利息不能按時償還,2015年3月被迫宣告破產重整。

2016年2月的一份裁判文書中顯示,明瑞集團稱,明瑞集團、瑞福鋰業已進入破產程序。2015年2月,申請人劉建國向肥城市法院申請對被告瑞福鋰業、明瑞集團進行重整。不過,肥城市法院于2015年5月裁定駁回劉建國對相關公司的重整申請。

標的財務數據多處存疑 毛利率坐火箭

美都能源對交易標的如此快速增長的交易作價,似乎是源于對瑞福鋰業未來發展的看好。美都能源公告顯示,瑞福鋰業承諾2018年至2020年度擬實現的凈利潤(扣除非經常性損益后歸屬于母公司股東的凈利潤)分別不低于4.2億元、4.5億元和4.8億元。

而瑞福鋰業2014年至2016年扣除非經常性損益后歸屬于母公司股東的凈利潤分別為-0.39億元、-0.19億元和1.62億元,而2017年前三季度標的公司凈利潤為1.11億元,要在2018年實現4.2億元的凈利潤恐非易事。

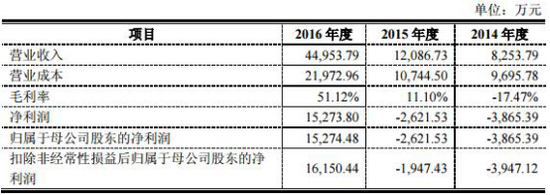

高估值、高業績承諾或與瑞福鋰業2016年大幅扭虧為盈有關,而標的公司毛利率的飆升則是盈利的關鍵所在。回復公告顯示,公司2014-2016年的毛利率分別為-17.47%、11.10%和51.12%,2016年比2015年竟然增長40個百分點,增幅為360.36%,遠超同期營業收入271.93%的增幅。

瑞福鋰業近三年合并報表營業收入、毛利率、凈利潤情況表

瑞福鋰業毛利率的增幅也遠超同行水平。2015-2016年,贛鋒鋰業的毛利率分別為21.78%、34.57%,2016年的增幅為58.72%;天齊鋰業分別為46.94%、71.25%,2016年的增幅為51.79%。

另據中國經營報報道,瑞福鋰業2014年至2016年的碳酸鋰實際產量分別為2729.17噸、2315.84噸、4518.40噸;原材料礦石年采購量分別為19846.42噸、17656.46噸、24481.27噸。但記者從肥城市環保局獲取的資料顯示,瑞福鋰業2014年至2016年碳酸鋰實際年產量分別為1101.3噸、3026.6噸、3375.44噸;礦石采購量分別為13598.22噸、15478.24噸、24282.14噸。

標的公司產能難消 產能利用率低于同行水平

據證券市場周刊,根據11月7日美都能源發布的《關于媒體報道的情況說明公告》,2017年前三個季度,瑞福鋰業已生產碳酸鋰3325噸,與2016年實際產量的3/4相當,并未因年產2萬噸碳酸鋰擴建項目的完成投產而有大幅提升。對此,上市公司解釋稱,因瑞福鋰業新增的年產2萬噸生產線于2017年下半年才開始進行試生產,產能并未完全釋放,預計待新增的年產2萬噸生產線完成竣工驗收后,瑞福鋰業生產規模將進一步提高。

標的公司的產能利用率遠低于同行水平,2014-2016年分別為54.58%、46.32%和56.48%,一直在50%左右徘徊。

近瑞福鋰業三年碳酸鋰產能、產量、產能利用率、銷售情況表

2017年9月5日,天齊鋰業在投資者互動平臺上表示,目前公司碳酸鋰基本滿產。

2017年9月29日,贛鋒鋰業在投資者互動平臺上也表示,公司2017年擴產的1.5萬噸碳酸鋰項目自3月份投產后,產能爬坡順利,逐步釋放產能,近幾月每月能達到滿產的狀態;而2015年、2016年贛鋒鋰業碳酸鋰產量為7000萬噸,同樣是滿負荷生產。

在碳酸鋰市場需求不斷擴大、主要生產商基本滿負荷生產的情況下,瑞福鋰業碳酸鋰年產能利用率未免顯得詭異。

回復公告顯示,截至2017年6月,瑞福鋰業年產2萬噸碳酸鋰擴建項目基本完成,并開始試生產。不過目前標的公司的產能還有待進一步釋放,公司又增加了數倍于上一年實際產量的產能,未來能否及時消化令人擔憂。

上市公司也認識到了產能過剩可能帶來的風險。框架協議顯示,盡管碳酸鋰新增產能的釋放至少需要近一年半的時間,原材料礦山和鹽湖鹵水提鋰的擴產時間更長,但行業仍有產能釋放超出預期的風險,此種情況一旦出現,標的公司將可能面臨價格波動風險。

上市公司還認為,碳酸鋰行業市場需求大幅增長得益于動力電池行業市場需求的高速增長,雖然當前新能源汽車的發展形勢向好,但是未來其產銷量一旦出現階段性回落,會導致鋰電池產業鏈上游鋰鹽產品價格的下滑。

令人更為擔憂的是,瑞福鋰業大部分原材料依靠進口,鋰礦石價格上漲可能對公司影響較大。回復公告顯示,標的資產2014年、2015年和2016年原材料進口量分別占全年采購量的100%、79.11%和71.59%。

瑞福鋰業目前自有的鋰礦石資源僅為2016年收購新疆東力礦業的51%股權,仍有49%的股權未收購完成,并且東力礦業剛在2016年8月取得探礦權,未顯示其已取得采礦權以及勘察項目承擔鋰礦儲量。

框架協議也表示,如未來國家的進出口政策出現調整或者鋰礦石出口國的出口政策出現較大變化,標的公司將面臨由此帶來的原材料成本波動或供應受限等風險。

對于原材料進口問題,上市公司相關負責人表示,截至2017年9月30日,標的公司尚在執行的鋰精礦采購合同有10萬噸,尚在執行的鋰原礦采購合同有240萬噸,能夠保障未來一段時間原材料采購成本的穩定性。

標的今年前三季度凈利1.11億 失信借殼江泉實業業績承諾?

對上述收購,交易所當日即下發了問詢函予以關注。而中國基金報報道稱,從該公司回復的具體內容來看,相關經營風險和盈利承諾能否兌現的風險仍不容忽視。

據公告,瑞福鋰業擁有2.5萬噸/年的電池級碳酸鋰生產線和3000噸/年的高純碳酸鋰生產線。然而,對于能夠決定其市場份額和行業競爭力的實際年產量卻未披露。據此,上交所在問詢函中重點關注其實際生產和銷售情況、碳酸鋰提取技術和方法是否具備行業競爭力等。

美都能源在對上交所的回復中表示,標的資產近三年的實際產能分別為5000噸、5000噸、8000噸,實際產量分別為2729.17噸、2315.84噸、4518.4噸。顯然,這與其最初披露的2.5萬噸/年的生產線有較大差距。

此外,目前天齊鋰業和贛鋒鋰業的國內碳酸鋰產量占比合計高達約51.18%。在兩大鋰鹽巨頭碳酸鋰市場份額占比過半的情況下,瑞福鋰業是否能如公告所述“躋身競爭力企業前列”仍是未知數。

公告顯示,標的資產2017年1-9月實現營業收入3.92億元,實現凈利潤1.11億元。交易對方承諾標的資產2018年至2020年度擬實現的凈利潤數(扣非凈利潤)分別為不低于4.2億元、4.5億元和4.8億元。因未披露標的資產近幾年的財務數據,故難以判斷其盈利的可持續性,交易所對此也進行了重點問詢。

按照上交所的監管問詢要求,美都能源在回復公告中補充披露了瑞福能源近三年的營收、成本、毛利率、凈利潤等指標。標的資產2014年、2015年營業收入僅8253.79萬元、1.21億元,2016年大幅提升至4.49億元;2014年、2015年凈利潤分別虧損3865.39萬和2621.53萬,2016年扭虧為盈,盈利1.53億元。

標的資產的盈利能力波動較大,盈利的可持續性存疑。同時,2016年利潤與未來三年的業績承諾也存在較大差距,業績能否達標存在較大的不確定性風險。

值得一提的是,瑞福鋰業原股東在2016年江泉實業重組時也給了承諾。根據江泉實業重組預案,原股東承諾瑞福鋰業2017-2019年歸屬扣非凈利潤分別不低于3.3億元、4.3億元和3.3億元。以2017年前三季度的凈利潤1.11億元來看,距離2017年全年3.3億元的凈利潤還有相當大的差距。

瑞福鋰業大部分原材料依靠進口,鋰礦石價格的上漲將直接影響公司的經營和利潤。對此,上交所在問詢函中要求公司補充披露具體進口量、進口金額等情況。從回復函中可以看出,標的資產70%以上的鋰礦石依賴進口,其自有的鋰礦石資源僅為2016年收購的新疆東力礦業,目前持股比例為51%。以此觀察,標的資產尚未掌握可靠的原材料資源,其盈利能力存在一定不確定性。

而在業績補償方面,在美都能源本次收購方案中,交易對方同意從股權轉讓款35.96億中拿出合計不低于10億元作為未完成業績承諾的補充義務之擔保,由雙方共同監管,若業績未達標,則以該款項或用其購買的公司股票作為補償。也就是說,在公司未來三年累計凈利潤未達13.5億元承諾額的情況下,美都能源僅能夠獲得10億元的補償保障。至于交易對方,則已經拿著剩余25.96億元現金套現離場了。

標的屢曝環保問題

據證券日報報道,一份由肥城市環境保護局下發的《關于山東瑞福鋰業有限公司停產整治的驗收意見》中顯示,8月20日,肥城市環境保護局組織執法人員對瑞福鋰業各生產項目環評執行情況、污染治理設施運行情況、企業周邊環境現狀等進行了調查和監測。

經查,公司存在部分廢渣露天存放、廢渣儲存棚棚頂部未封閉、廢渣貯存未落實“三防”措施;廠區內雨污分流系統不完善,生產車間冷凝水、職工洗漱污水及地面沖洗廢水,通過場內排水溝進入雨水管網外排至河道;廢水中硫酸鹽嚴重超標等環境違法行為。

據山東省環保廳官網披露,瑞福鋰業曾因外排廢水嚴重超標,嚴重污染地下水。2017年8月26日,肥城市環保局下達了停產整治通知,要求瑞福鋰業停止生產,制定整改方案報肥城市環保局備案,未經驗收同意不得恢復生產。同時,對該公司環境違法行為依法頂格處罰,對涉嫌規避監管排污行為移交公安部門處理并責令該公司開展環境修復工作。

此后,經瑞福鋰業申請,肥城市環保局于9月5日、9月7日組織有關執法人員對停產整治情況進行了現場檢查。經查,由肥城市環保局、肥城市環境監察大隊、肥城市環境監測站等組成的驗收組認為,“公司能夠按照要求停產整治,存在的突出環境問題已經整改完成,整改任務完成情況和整改信息社會公開情況已報肥城市環保局備案”。

此外,肥城市環保局的材料顯示,瑞福鋰業新增的3000噸碳酸鋰提純項目“未驗收,現在已停運”。并且,在2014-2016年,瑞福鋰業的碳酸鋰年產量及鋰礦石年采購量數據與美都能源公開披露的數據存在差異。美都能源擬收購的瑞福鋰業項目均在肥城。

另據中國經營報,瑞福鋰業存在的環保問題也較為嚴重。

當地環保局今年對瑞福鋰業環境違法行為處罰3次。對此,瑞福鋰業在山東省企業環境信用評價中被記22分,評級為“紅標”,被列為環境重點檢查對象。

肥城市環保局工作人員透露,當時執法部門對瑞福鋰業環保相關負責人進行10天拘留。該工作人員表示,瑞福鋰業整改工作基本完成,但對于該公司是否在做環境修復并不清楚。

瑞福鋰業與王明悅旗下公司的“互哺”

新京報報道稱,根據江泉實業此前披露數據,瑞福鋰業此前處于虧損階段,2016年才盈利。

為了扶植新產業成長,王明悅及其關聯公司向瑞福鋰業提供了不少物資支持。肥城市老城緊挨著福瑞鋰業廠區以北,坐落著的就是明瑞集團老城分公司,福瑞鋰業與明瑞集團分公司之間有管道相連。據江泉實業的重組報告書,雙方之間存在硫酸、水、蒸氣等物資方面的交易。

不只是基礎物資,瑞福鋰業的關鍵原材料渠道也有賴于王明悅的關聯方。

美都能源未公布瑞福鋰業的供應商數據,但據江泉實業此前重組報告書,瑞福鋰業2015年和2016年上半年的第一大供應商均為肥城寶盛商貿有限公司,金額分別為3151萬元、6435萬元,占比分別達36.80%、49.87%。

工商資料顯示,王明江曾擔任寶盛商貿法定代表人,與王明悅存在多處交集。來自肥城當地人士、未經確認的說法稱,王明江與王明悅是兄弟關系。

上交所2016年8月問詢函中透露,寶盛商貿為王明悅兄弟控制的公司,將其列為關聯方。

王明悅兄弟給瑞福鋰業提供了數千萬元的原材料,且并非無利可圖。據江泉實業披露,瑞福鋰業支付給關聯方寶盛商貿采購價款系在肥城寶盛對外采購價基礎上加價9%確定。

在王明悅及其關聯方的“扶植”下,雖然瑞福鋰業早期一直虧損,但營收增長快,2014年、2015年其營業收入僅8253.79萬元、1.21億元,2016年已大幅提升至4.49億元。

瑞福鋰業也開始向王明悅的其他產業板塊“反哺”。

據江泉實業重組報告書,2014年,瑞福鋰業向王明悅控制的公司拆出資金為3190.15萬元,2015年上升至4292.59萬元,截至2016年6月末,非經營性資金占用余額(含資金占用費)為21535萬元。

在披露其當前生產狀況的同時,美都能源也進一步公布了瑞福鋰業的供應商詳情。

瑞福鋰業的關鍵原材料渠道有賴于控制人王明悅的關聯方:2015年和2016年上半年的第一大供應商均為肥城寶盛商貿有限公司,采購價在對外采購價基礎上加價9%確定。該公司主要負責人王明江與瑞福鋰業控制人王明悅存在多處交集,來自肥城當地人士、未經確認的說法稱,王明江與王明悅是兄弟關系。

11月7日,美都能源披露公告顯示,2015年和2016年第一大客戶均為肥城寶盛商貿有限公司,采購成本分別為3151萬元和7595萬元,占比分別為41.24%和36.80%。

美都能源指出,近三年瑞福鋰業鋰礦石采購主要依賴于進口,2014年,進口鋰礦石全部為直接進口。2015年下半年,因肥城寶盛獲得了鋰礦石的購貨途徑,因此瑞福鋰業 2015年、2016年主要通過寶盛商貿間接進口,數量分別為8067.44噸、17526.11噸,分別占進口鋰礦石數量的57.75%、100%。

美都能源也確認,王明江是王明悅的兄弟。

不過,在2016年5月,王明江將其持有的肥城寶盛商貿有限公司100%的股權轉讓給非關聯方武新云。而自2017年始,瑞福鋰業未再向關聯方肥城寶盛進行采購。

京公網安備 11010502049343號

京公網安備 11010502049343號