多晶硅對于整個光伏行業,就類似于原油對于整個石油化工行業,是整個行業的源頭。

在2008年以前,中國光伏行業的困境是“兩頭在外”,即多晶硅被歐美企業控制(如德國瓦克),市場也在歐美,而2007年多晶硅瘋狂的上漲,讓中國的光伏行業有了一句俗話叫“擁硅為王”,即誰擁有了多晶硅,可以說就掌握了光伏行業的命脈。

也正是多晶硅,讓過去中國的光伏老大,無錫尚德,背上了重重的債務,最終破產,讓人惋惜。

而近幾年,中國光伏整個產業鏈的崛起,離不開中國多晶硅企業的崛起,那什么原因讓中國的多晶硅行業崛起?未來整個多晶硅行業將會是什么樣的格局呢?多晶硅價格走勢又將會怎樣?

I.中國多晶硅行業的崛起

多晶硅行業一直是整個光伏行業,技術壁壘與資本壁壘最高的環節,過去一直被國外企業所主導。

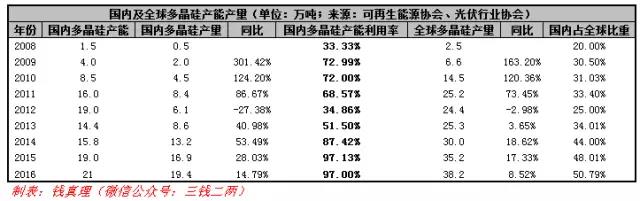

從產量的數據上看,中國多晶硅產量從2008年的0.5萬噸增長到2016年的19.5萬噸,8年增長了38倍,而全世界多晶硅的產能從2.5萬噸增長到2016年的38.2萬噸,增長了14倍。

而中國多晶硅產量的占比從2008年的不到20%,增長到2016年的51%,即說明全世界一半的多晶硅已經是由我國自己生產,擺脫了過去受制于歐美企業的困境。

而為什么中國多晶硅企業能夠崛起呢?我想,最核心的原因就是技術進步帶來的成本優勢,也可以說是一種“后發優勢”。

目前國內企業多晶硅的成本,已經普遍低于國外企業,以通威為例,目前其生產成本已經可以做到小于6萬元一噸,而另一家巨頭,東方希望在新疆的成本號稱可以控制在4萬/噸,而德國瓦克的成本仍然在7-8萬一噸。

這里的成本差異,一方面來自于各家的技術差異,比如通威自行研發的冷氫化工藝,降低了其成本,另一方面還來自于設備的國產化帶來的投資額減小(目前,多晶硅的國產設備占比已經達到70%)。

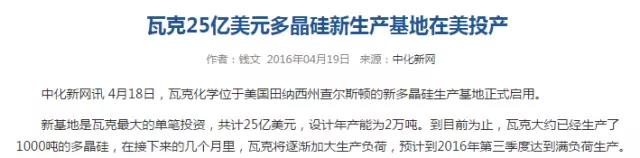

過去,投資一萬噸多晶硅的投資額是需要近百億人民幣,以德國瓦克為例,之前投資了25億美金在美國擴建2萬噸產能,折合一萬噸的投資額是86億人民幣。

而現在,通威最新的擴產計劃是投資80億新建5萬噸產能,一萬噸的投資額是16億人民幣,是瓦克投資成本的五分之一還不到。這樣大的投資額差異,讓新進入者有了后發優勢,即未來,像通威這樣的成本中的設備攤銷會比過去瓦克這樣的設備攤銷少很多。

當然,國內多晶硅企業的成本優勢也依賴于這些企業巧妙的產業布局(很多產能在新疆,其電費低),以及較低的人工成本。

我們現在已經看到國內的多晶硅行業的崛起,那未來的多晶硅的產業格局會是怎樣?

II.未來多晶硅的產業格局

目前,國內多晶硅產能占全球約一半,未來我預計國內多晶硅產能將會占到80%以上。

這個判斷的依據就是,國內多晶硅較國外成本優勢明顯,這使得國外多晶硅企業已經沒有意愿擴產:

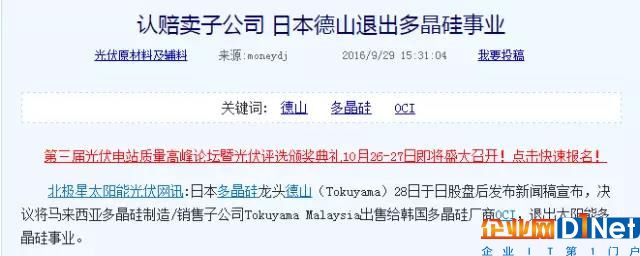

或者由于開工率不足,正在一個個倒下,比如日本的多晶硅龍頭德山:

而目前國內的多晶硅產業在快速的擴產,同時國內多晶硅企業的開工率基本屬于滿產狀態(注:這里的產能利用率為估算):

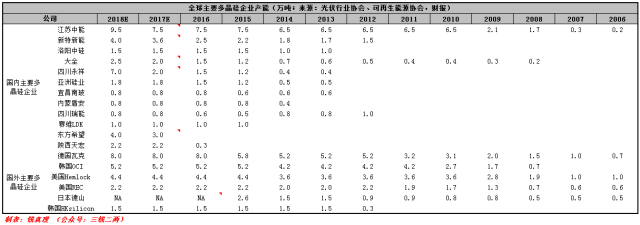

我總結了全世界主要多晶硅企業的擴產計劃:

特別值得一提的是,擴產計劃最激進的當屬通威股份和東方希望。通威和東方希望的產能預計都會達到12萬噸,成為世界第一,而過去國內第一的保利協鑫(即江蘇中能)預計產能將會達到10萬噸。

如果上述三家企業的擴產計劃都能實現,則這三家的產能一共將達到32萬噸,相當于2016年全球多晶硅產量的84%,而加上國內其他的企業,錢真理預計未來中國多晶硅產量將占全世界總產量的80%以上,這也意味著整個多晶硅產業格局將完全被中國企業所主導。

III.未來多晶硅價格預測

如果我們假設未來三年全球光伏行業的年均需求在100Gw-120Gw之間,考慮到金剛線的普及,每年的多晶硅需求應該在40萬噸-43萬噸左右。

而根據目前的擴產計劃,未來三年全球多晶硅的產能將會迎來多晶硅歷史上最大的一次產能釋放,新增產能達20萬噸以上,總產能將達到65萬噸以上。

這會使得未來三年多晶硅供過于求,而國內企業的成本較國外有優勢,這會使得多晶硅價格逐漸逼近國外多晶硅生產商的成本,而逼迫國外多晶硅廠家逐漸退出多晶硅產業。

如果產業格局如我預計,那么未來多晶硅價格很有可能會跌至8萬/噸以下,而目前多晶硅價格為14萬/噸,跌幅達42%,而即便是這樣,國內多晶硅廠家的毛利潤仍能維持在30%左右。

最后,我想說的是一點是,為什么國內這些巨頭選在這個時間點擴產多晶硅?正如東方希望的劉永行所說:我已經研究多晶硅行業超過10年,而現在才選擇擴產。

我想最主要的原因是,一方面多晶硅工藝的成熟以及國產設備的替代率已達70%,使得未來的后發優勢已經不明顯,另一方面,我想這些大佬也是看到了光伏平價上網的臨近,未來多晶硅需求可能的大爆發。

京公網安備 11010502049343號

京公網安備 11010502049343號