在歷經了2017年1~4月的全球多晶硅現貨價下跌過程之后,最近半年來,該產品售價從110元/公斤的低位急速上漲,向150元/公斤的數字步步逼近,對這一現象背后原因的討論也不絕于耳。與其他原材料并無二致的是,多晶硅顯然會隨著市場大范圍的需求、政策快速更替以及產能的擴張等進行適度調整,預期第四季度開始回落,漲跌也實屬正常。

但是,如果從一個更廣闊的視野和歷史進程方向觀察,多晶硅已跨越了部分原材料產品的售賣怪圈,由過去海外壟斷的特殊時期,走向了更符合摩爾定律的中國制造,這是行業的最大幸事。

近日,世界級的多晶硅生產商保利協鑫(3800.HK)副總裁受邀參加《美中新能源材料創新創業合作論壇》,其間他代表中國有色金屬硅業協會所做的《中國多晶硅產業發展報告》引發了哥倫比亞大學會場內學界和企業界人士的極大關注,發言完畢時掌聲雷動。在呂錦標看來,極致管理、高端技術和快速降本“三箭齊發”,加之各方激勵政策賦能,中國多晶硅企業已從只能提供0.5%全球產量的小作坊,轉向為世界70%以上光伏組件供貨的一個個巨擘,它們在這片熱土上蓬勃而起。而以光伏產業為代表的中國新能源行業也會進入下一個五年黃金期,增長的質量將超過前五年(2012-2017)。

《中國多晶硅產業發展報告》

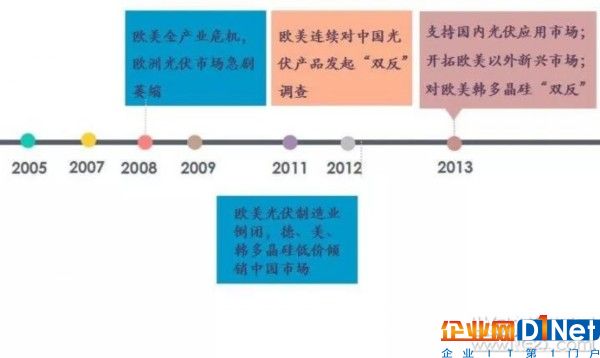

中國光伏產業是從2005年開啟的,歷經12年已成為全球最大的需求市場和生產地。在12年中,2009年的國發38號文將多晶硅歸入了產能過剩行業,做了“高耗能和高污染”產業嚴格限制,市場備受打擊。而2013年時,國發24號文再次提出了“關于促進光伏產業健康發展的若干意見”,加之“雙反”等政策的出現,讓具備投產條件的技改工程和新建工程得以重見天日,多晶硅在產企業也恢復至16家。2016年,國發892號文件又將多晶硅從產能過剩的產業名單中剔除,上下游市場振奮不已。

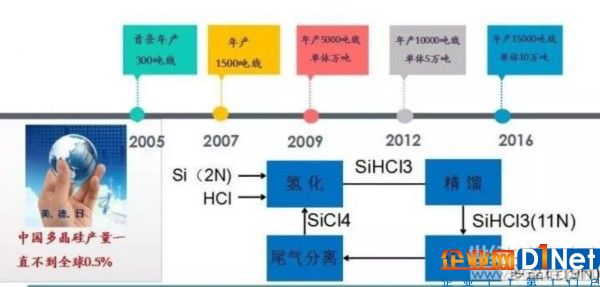

中國多晶硅產業規模擴張情況

事實上,在2005年時中國多晶硅產量不到全球的0.5%,首條生產線僅為年產300噸左右,直至2007年,年產1500噸的生產線正式落成。隨后多晶硅產能繼續擴大,2009年、2012年和2016年時,我國多晶硅出現了年產5000噸、年產1萬噸和年產1.5萬噸的生產線,單體規模也從萬噸級別擴容至10萬噸之巨。如此之大的體量,至今沒有任何國外生產商打破。

而另一方面,國際經濟金融和貿易政策也深刻影響了行業走勢,使整體市場格局顯現了較大變化。2008年時,歐美全產業危機爆發,歐洲光伏市場急劇萎縮,也就是那時中國多晶硅的售價全線潰退,每公斤上百美元的多晶硅跌破了30美元。歐美相關機構也連續對中國光伏產品發起了“雙反”調查。直至2013年時,支持中國光伏應用市場的各項政策開啟,歐美以外新興市場成為企業出海首選、對歐美韓的中國多晶硅“雙反”等政策也賦予了行業新的生命力。

在政策、技術及管理經驗等多重因素的疊加之下,中國多晶硅產業規模顯著擴張,呈現出四大變化:產能產量增速明顯高于全球;市場份額躍居世界第一;自給率穩步攀升;規模企業躋身全球一線公司。

2005年之前,國際多晶硅技術和市場主要被美、日、德三國的Hemlock 、MEMC、REC、WAKER、TOKUYAMA、MITSUBISHI等七家公司完全壟斷。中國多晶硅的產能產量在全球占比不及0.5%。8年“抗戰”后,至2013年底,中國多晶硅的產量達8.3萬噸,在當年全球總產量的占比達32.7%,從此躍居全球產量第一位。

2016年,中國多晶硅的產量達到19.5萬噸,較2013年大幅增加135%,占全球總產量的50.5%,首次占比超過一半以上,穩居全球最大多晶硅生產國。

中國多晶硅產業突破技術封鎖之前,市場需求幾乎全部依賴進口,2007年國內多晶硅產量在總消費量中的占比僅為10.9%。經加速擴張,供應量顯著增加,2010年中國產品的占比已達到47.8%。

2011年開始,美、韓及歐盟對中國多晶硅的低價傾銷是導致國內整個多晶硅行業陷入危局的致命因素,2012年底國內企業全面停產,即便如此,當年多晶硅產量在總消費量中的占比也有43.2%。

技術進步、降本提質皆為光伏產業的順利擴容帶來了市場機遇,市場得以快速健康地發展。到2016年底,中國多晶硅產量占總銷量達58.1%。結束了多晶硅依賴進口的歷史。

2017年,保利協鑫產量為7.6萬噸,德國瓦克、美國OCI分別有6.5萬噸左右,其余幾家大型公司的排名為:HEMLOCK、REC、洛陽中硅、四川永祥、新疆大全及亞洲硅業等。江蘇中能、新特能源、洛陽中硅、亞洲硅業、新疆大全分別是中國的萬噸級多晶硅企業,其中保利協鑫的江蘇中能位居全球首位,新特能源位居第四,全球十大多晶硅企業中,中方占了六席。

工藝技術突飛猛進

國內多晶硅取得了哪些進步呢?從規模經濟技術角度看,2005年時,首條年產300噸生產線正式下線。2007年和2009年,市場上也分別出現了1500噸和5000噸的生產線,單體產能高達萬噸。

而2012年和2016年,單體多晶硅的產能也從5萬噸升至10萬噸。還原技術則由2007年的12對棒上升至24對棒、36對棒、48對棒。氫化技術以熱氫化為主轉變為更環保節能的冷氫化。

在節能環保方面,多晶硅生產過程中的綜合電耗,由2007年的350千瓦時降至2016年的60千瓦時;還原電耗也由180千瓦時降至42千瓦時左右。改良西門子法的多晶硅制造成本也從2007年的70美元/公斤跌至12美元/公斤,甚至10美元以下,下降幅度高達70%以上。

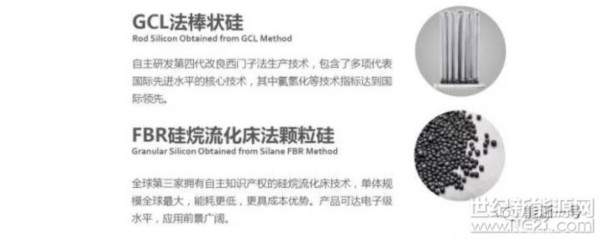

讓行業發生巨變的有“GCL棒狀硅”和“FBR硅烷流化床法顆粒硅”兩大技術。前者屬于自主研發的第四代改良西門子法生產技術,包含了多項代表國際先進水平的核心技術,其中氯氫化等技術指標達到國際領先。而“FBR硅烷流化床法”顆粒硅則是全球第三家擁有自主知識產權的硅烷流化床技術,單體的規模全球最大,能耗更低,更具成本優勢,產品可達電子級水平,應用前景廣闊。

保利協鑫的2.5萬噸硅烷流化床法二代項目在2015年啟動工藝試生產;2017年,第三代流化床已穩定生產。而陜西天宏與REC合作的2萬噸顆粒硅項目則于2017年進入安裝調試。中國多晶硅產業的發展伴隨全球光伏市場需求的拉動,技術進步體現在管理團隊的成熟和研發投入上,保證了生產的連續穩定運行,實現持續降本增效。技術的自主同時體現在裝備落地與行業共享,這讓新技術新產品的產業化推廣成為大趨勢。

保障原料供應

2007年,是我國多晶硅的產業元年,產量為1130噸,僅可供國內需求的10.9%。經過十年的發展,國內多晶硅產量已快速增至19.5萬噸,可保障國內58.1%的需求量。目前,我國多晶硅可保障50GW光伏安裝量的原料供應,已占到目前全球實際安裝量的71.4%。未來兩年內,硅片金剛線切割技術全部改造完成后的多晶硅產能就可滿足國內70-80GW需求量,原料保障力度日漸增強。

而從價格上看,目前雖有一定漲幅,但整體而言多晶硅的價格實則處于“穩中有升降”的階段。2007-2016年期間,多晶硅價格從最高點的475美元/公斤降至最低的11美元/公斤,最大降幅高達97.7%。同期,多晶硅占光伏組件的成本也由50%快速下滑至15%左右。組件價格從30元/瓦降至3元/瓦以下。全球光伏裝機從每年不足1吉瓦到70-100吉瓦,市場增長幅度令人難以想象之大。

由多晶硅這一頂層戰略出發,憑借勇氣、膽識和極高悟性,協鑫集團用十年時間完整構建了全球最強晶體硅產業鏈:上游為保利協鑫能源控股有限公司(3800.HK),中游為協鑫集成科技股份有限公司(002506.SZ),下游為協鑫新能源控股有限公司(00451.HK)。

在全體技術管理人員的奮戰下,世界級的領先多晶硅生產工藝脫穎而出,GCL西門子法8萬噸年產能、多晶硅綜合成本領先、顆粒硅現金成本領先等三大特色也變為了公司的魅力資本。全球最大的硅片制造商之一保利協鑫也達到了年產能20GW的規模,市場占有率30%。半導體級的硅片創新項目建設也將在今后發揮更多作用。

未來,保利協鑫將從現有的7.6萬噸多晶硅產能提升至14萬噸,高效硅片達20GW產能,規劃30GW。協鑫集成光伏電池的產能為2GW,規劃5GW,光伏組件新增產能5GW。協鑫新能源電站并網項目4GW,規劃為24GW。

近5年來,中國光伏處于高速運轉時期,年增幅超過30%。隨著國家相關政策的進一步到位,經濟結構調整也更趨向低碳,綠色發展,新能源產業獲得的政策力量與加持也會更多,又一個黃金期指日可待。光伏產業在《中國制造2025》計劃的推進下,已進入平價上網時代,對以晶體硅光伏為主導的產業,再加上半導體產業對高純產品的需求,多晶硅產業也必將是一個高效化、高端化的發展階段。

京公網安備 11010502049343號

京公網安備 11010502049343號