壞消息不止這一個。有消息稱,英國政府建議本國通訊企業減少向中國企業購買通訊設備。

在此背景下,國內圍繞芯片半導體產業的發展,出現了很多評論。人們對國內芯片行業目前發展的程度也有很多不同角度的看法。

本文將以系統介紹芯片種類、芯片設計的全生命周期以及芯片制造的成本為切入點,結合物聯網發展,針對目前中興“芯”痛、通信芯片巨頭高通擬收購恩智浦這兩個熱點事件,對中國芯片產業提出一些自己的思考。

芯片的種類

芯片是一個很廣泛的概念,涉及到不同的行業和應用。為了讓讀者對中國芯片產業有一個全局的認知,這里先向讀者介紹芯片的種類。

芯片分門別類,有大有小。歸納起來,大體可以分為4類:

1、計算芯片

計算芯片種類大致分為通用計算類芯片CPU,信號處理芯片DSP,圖形計算芯片GPU和其他特殊計算加速芯片,比如比特大陸的比特幣礦機ASIC芯片,又或者人工智能加速芯片等。

通用CPU又根據指令集分為3個分支:

x86系列,即Intel/AMD系列芯片,多用于個人電腦和服務器領域。

ARM系列,多用于嵌入設備,如手機、智能終端等低功耗設備。實際上,越來越多的嵌入設備使用ARM架構,ARM系列芯片被認為是最適合物聯網設備的一種芯片架構。需要指出的是,ARM公司本身不銷售芯片,而是采用2種IP授權的方式對外輸出,像蘋果、三星和高通的手機CPU都是兼容ARM指令集的非公版設計,其芯片本身結構完全自主研發。據報道,華為麒麟970芯片的CPU核則是采用了ARM的公版IP授權模式,這樣的IP授權選擇更有利于time to market,不過在設計所有度上沒有非公版設計全面。

MIPS系列,我國自主研發的CPU多采用MIPS架構。

總體而言,我國在通用CPU和GPU以及最新的AI芯片上已有布局,并非一無所有。

比如,通過對著名英國Fabless設計商 Imagination Technology的收購,中國已經獲得PowerVR系列,MIPS系列以及通信Ensigma系列等多種IP內核。遺憾在于,MIPS架構由于缺乏軟件生態,其應用領域較為狹窄。

在AI芯片上,我國像海思、寒武紀等許多IC設計廠商相繼投入AI芯片設計,說明新一輪基于物聯網邊緣計算的硬件研發已經在我國啟動。

2、存儲芯片

存儲芯片種類繁多,三星是此類芯片設計和制造垂直產業的一個典型代表。我國企業在存儲芯片上還有待提高。

3、傳感器感知芯片

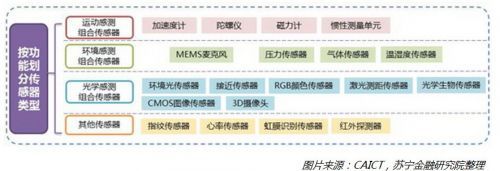

在萬物互聯的大趨勢下,傳感器芯片負責把物理世界各態接入互聯網電子信息系統,是物聯網的入口。傳感器芯片可以按照感知類別大致分為四類:運動感測組合傳感器芯片、環境感測組合傳感器芯片、光學感測組合傳感器芯片、其他傳感器(詳見下圖)。

在國外,綜合傳感器巨頭供應商有博世Bosch、意法半導體STMicroelectronics、恩智浦NXP和霍尼韋爾Honeywell,當然還包括傳統圖像傳感器巨頭索尼Sony等。

從市場數據來看,2015年中國傳感器市場約為106億美元,到2019年估計為137億美元,其中,國內傳感器廠商市場占有率僅為13%,其中又多以模組廠商為主。

就當前來看,我國芯片企業在傳感器領域雖有涉及但都比較渺小,唯有MEMS麥克風領域的歌爾股份技術水平較為領先,并以此成為蘋果iPhone的供應商。

4、通信芯片

在物聯網場景下,通信芯片負責將數據通過無線或有線的方式接入互聯網。中興就是以提供無線通信為主要業務的通信設備商企業。通信設備商企業又因業務分為基站方和終端方,比如高通主營業務在終端,基站涉及較少,而中興華為則是同時涉及基站和終端業務。

由于通信芯片涉及RF射頻、IF中頻、ADC/DAC、基帶、電源管理等多個細分領域的專業芯片類型,而針對此次中興被美國制裁事件的相關報告已有很多,筆者在此就不一一展開介紹了。

需要指出的是,雖然在特定的具體局部環節上,某類芯片的供給因為良品率、性能、穩定性等多方面原因還依賴于外國供應商,但從總體而言,我國企業在通信芯片領域已經達到國際領先水平,這可以從5G標準得出結論—— 當企業已經深入參與到頂級行業標準制定,那么它的水平不可能差。

另一個有趣的現象是根據Gartner的統計數據,在我國企業2017年芯片采購中,中興公司的芯片采購量不在前十大排名中,由此可見并不十分依賴進口,這也可能就是為什么在4月16日中興被制裁的消息傳出后,美國股市當日的ADI、TI等股票并沒有受到影響而大幅下跌,以高通為例,4月16日美股收盤,高通股票僅下跌1.72%。

那為什么中興稱此次禁售或使企業進入休克狀態呢?

這里需要注意的是禁售的具體內容:美國商務部宣布將禁止美國公司向中興通訊銷售任何零部件、商品、軟件和技術。

筆者認為,中興的軟肋,乃至中國半導體產業的真正軟肋不是芯片元器件本身,而是芯片設計制造過程中的EDA軟件授權。下面結合芯片的全生命周期流程來作個詳細闡述。

芯片設計的全生命周期

芯片從設計到制造,涉及的步驟異常復雜而專業。其中,芯片的設計流程分為正向設計和反向設計2種流程。反向設計流程的初衷是用于檢查別家公司是否抄襲,但后來被小公司使用作為一種節省研發經費、快速復制別家芯片的一種方案。鑒于此設計流程違反知識產權保護原則,本文只對正向設計流程予以介紹。

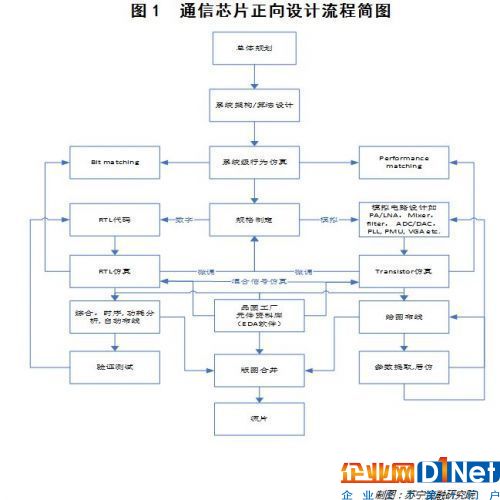

下面以通信芯片的正向設計流程為例。因為通信芯片涉及混合信號設計,設計流程具有廣泛代表性。

從上圖可以看出,通信芯片的設計流程主要包括下述四個主要步驟:

1、系統架構和算法設計。系統架構設計主要確定芯片的整體框架和結構。這里用到的軟件主要有微軟的Office套件如Word、Excel等,還有微軟Visio等一些畫圖軟件用來描述系統架構設計思想。軟件系統架構設計還會涉及UML等專業圖形表述語言。需要說明的是,系統架構設計還包括系統級的算法設計。這里還分成軟件和硬件設計,以上流程圖重點針對硬件設計。

2、系統行為仿真。在硬件系統設計中,當選定架構以后,就需要對其設計進行系統級仿真以確保所設計系統在性能上達到產品規劃中的KPM指標。這里所涉及到的軟件主要是Mathworks的Matlab和Simulink系列,Python語言因為其開源和免費的特點也越來越受到歡迎。像Matlab和Python這樣的腳本語言往往只是用于前期的方案可行性分析,性能仿真則用到C/C++語言以及搭建在Linux上的服務器集群。

3、規格制定。在系統仿真完成,其系統性能指標達到預期之后,芯片系統工程師起草規格文檔用來具體描述相關芯片模塊的具體性能參數指標。芯片模塊又細分為模擬和數字2個部分。根據芯片類別不同,有的芯片只含有數字電路部分,而有的芯片則更偏向于模擬電路。

4、模擬電路和數字電路設計。在片上系統(System On Chip)設計指導思想下,通信芯片同時含有模擬和數字電路設計部分,英文專業術語叫Integrated Circuit Design(IC電路設計)。從以上流程圖可以看到,規格制定以后的所有環節都屬于IC電路設計范疇。此設計環節用到的計算機輔助設計軟件統稱為Electronics Design Automation(EDA)。從這個環節開始,芯片設計開始與EDA軟件強耦合,可以不夸張的說,沒有EDA軟件,芯片就無法完成設計。

不過,EDA軟件不同于互聯網軟件棧,所有軟件都是以閉源形式在Linux服務器上部署,授權用戶以遠程登陸的方式在服務器上完成芯片設計流程,這種使用和部署環境使得盜版EDA軟件都難尋蹤跡。

讓人遺憾的是,芯片設計重度依賴EDA軟件,而中國的EDA軟件供應商極度匱乏。

從上圖HGData收集的數據可以看出在全球EDA軟件供應商列表中,沒有一家中國供應商。假設以上EDA供應商終止軟件授權和技術支持,國內任何一家芯片設計商都會停擺。

在IC設計實際使用中,EDA軟件被Cadence、Synopsys和Mentor Graphics壟斷,這三家公司一直穩居EDA行業的前三甲,占整個EDA行業總收入的70%,需要注意的是,以上三家皆為美國公司(注:Mentor已被西門子收購)。

所以,EDA軟件才是目前中國芯片產業的技術壁壘。

解構芯片的成本

需要說明的是,EDA軟件在芯片設計中的重要性,還可以從芯片制造的成本中看出,下面我們來看一下芯片的成本構成。

芯片除了硬件制造成本,還包括專利授權費用、開發工具費用和人力成本之內的軟成本。軟成本是芯片主要成本源頭, 其中開發工具費主體就是EDA軟件成本。

然而,EDA軟件收費模式不是一次性買斷型,而是以軟件即服務的形式每年收取費用。以下介紹幾種典型收費場景:

1、按照功能模塊收費。報價按年收費,每一個功能模塊報價在幾十萬美元,費用是疊加的。參考前文所示的芯片設計流程圖,一款芯片從數字/模擬電路模塊設計開始,會用到EDA軟件幾十上百項功能,所以芯片設計商每年購買軟件授權費花費幾百萬甚至千萬美元是一種常態。

2、按照部署工具的計算機資源來收費。有些EDA工具按照部署工具的計算機資源來收費,即使用的用戶越多,服務器集群越多,其收取的費用也越多。很多情況下,芯片設計商為了減少開銷,會專門成立針對EDA工具的IT團隊以實現在已有的EDA軟件協議下,盡可能多的在企業內部動態分布登陸賬號和計算資源。

3、技術支持。EDA歸根結底是一種計算機軟件,是軟件就會有bug等一系列問題需要維護。對于任何一個芯片企業來說,硬件錯誤成本巨大,然而EDA軟件卻又承載著芯片流片前的仿真驗證等關鍵性步驟,所以,由于EDA軟件本身的缺陷導致芯片硬件錯誤是企業無法承擔的。為了防止此類事件發生,芯片設計商通常會愿意支付額外的技術支持費用以確保問題及時得到有效解決。

如上所述,EDA工具的購買維護費用,對于芯片廠商而言是一項龐大而不可避免的支出,對中國芯片廠商也是一個回避不了的瓶頸問題。或許,這才是中興真正的“芯痛”之處。

關于中興“芯痛”的思考

如果不想讓中興“芯痛”成為整個中國芯片產業的長痛,在物聯網時代下,大力發展中國芯片半導體產業尤為重要。這里有兩個方面的原因:

1、在物聯網時代下,芯片市場體量巨大。據IDC 預計,到 2020 年全球物聯網市場的規模將從 2014 年的 6558 億美元增至 1.7 萬億美元(CARG17%)。而我國物聯網產業規模已從 2009 年的 1700 億元躍升至 2016 年的 9300 億元,預計 2020年有望突破 1.5 萬億元。另據預測,全球物聯網終端總數在2022年將達到 193.1 億部,到物聯網成熟階段,其產業鏈中硬件感知層將占整個物聯網價值鏈的30%,其中,芯片供應商和硬件模組供應商將分別占到10%和20%。

2、芯片產業涉及國家安全。芯片產業對國家安全的重要性,可以從最近幾次業內的并購案件窺見一斑:

2017年9月13日,美國總統特朗普以國家安全為由,禁止中資Canyon Bridge Capital Partners LLC收購美國FPGA芯片公司Lattice Semiconductor Corp。

2018年3月12日,美國總統特朗普以國家安全為由,否決新加坡半導體巨頭博通對美國高通公司總額高達1170億美元的收購案。

結合此次的中興事件,再次說明一個道理:為了保證國家安全和全球芯片市場競爭力,芯片產業必須立足走“自主知識產權”的發展道路,期望通過并購手段獲得技術已不可行。

除了大力推廣中國芯片產業自身的有機發展,我們也要密切關注全球芯片產業的競爭平衡性,因為芯片產業是一個“贏者通吃”、“大魚吃小魚”的高技術壁壘產業。

這一點在物聯網時代下尤為明顯。

物聯網時代節點設備的高集成度、高編程度和高智能度將成為技術發展的大趨勢。具體分為:(1)多重傳感器芯片的融合;(2)傳感器芯片與計算處理芯片以及AI芯片的融合;(3)傳感器芯片與通信芯片的融合。

因此,筆者認為,對于最近美國高通公司擬收購荷蘭恩智浦公司的提案應該引起重點關注。

傳感器芯片領域的恩智浦,無論在消費電子、汽車電子,還是在工業電子和醫療電子等細分行業,均有建樹。同時,恩智浦在電源管理和RF射頻業務方面頗具實力,尤其是在汽車電子領域處于一流水平,其60GHz雷達收發機系統是汽車ADAS的關鍵部件。恩智浦在金融IC芯片和NFC近場通信芯片中也是技術壟斷地位。

通信芯片領域的高通,其技術實力不言而喻,“高通稅”一詞的發明已經足以說明。目前高通已經擁有高度集成SoC系統級方案。高通4月11日發布全新10納米SoC芯片QCS605系列,已經實現GPU、CPU、DSP、AI、WiFi、Bluetooth、GPS、ISP、Audio Codec以及Quick Charging等技術的All In One。

不難預測,高通與恩智浦的合并將使其在物聯網時代擁有巨大技術優勢,因為并購可以使高通公司實現前文所述的物聯網高度集成SoC。這是否會影響全球半導體芯片產業的競爭平衡呢?讓我們拭目以待。

京公網安備 11010502049343號

京公網安備 11010502049343號