根據管理咨詢公司麥肯錫(McKinsey)資深合伙人魏世民(Bill Wiseman)表示,在歷經3年以及上千億美元的合并與收購(M&A)后,全球半導體產業的整并行動即將塵埃落定。

Wiseman說:「問題在于已經沒剩多少可交易的對象了。因為市場上并沒有多少吸引人的收購目標了。」在2001年加入McKinsey以前,Wiseman曾經在IBM擔任混合芯片設計師,更之前則是美國海軍(US Navy)特戰軍官,在聞名的海豹部隊(SEAL)帶領特種部隊。

Wiseman在日前的2017年國際半導體展(Semicon Taiwan)開幕典禮上發表談話,他說,大部份的整并交易都是建立在成本與合作綜效的基礎上。然而,他補充說,長久以來,半導體產業一直緩慢的成長。

而這一陰霾即將消逝。他指出,隨著整體產業營收預計將從2016年的3,397億美元成長至4,000億美元,半導體產業的前景可望「漸入佳境」,而整并行動也將開始展現較好的成果。這是近幾年來的第一次,半導體價格開始持續增加,而這并不僅限于記憶體芯片。

Wiseman說:「在這一整并過程中,我們看到了成熟產品的價格持續上漲。」

衡量產業健康與否的指標之一是研發(R&D)的成本與營收比,即使是在近來的收購熱潮之后,我們仍然可以看到這一數字穩定在14%-15%之間。如果這一數字增加到17%,芯片供應商就必須提高價格,「而這是業界最不想看到的情況——除非你是記憶體供應商,」Wiseman打趣地說。

此外,還有其他因素也預示著這一場「整并瘋」邁入尾聲。

例如,有多項并購交易由于等待監管機關的批準而延宕,特別是來自中國投資方的交易。他說,就在幾天前,美國總統川普(Donald Trump)擋下了由中國政府支持的投資基金收購萊迪思半導體(Lattice Semiconductor)的交易。

美國前總統歐巴馬(Barack Obama)在今年1月離職前發布了一份報告,警告說中國擴大國內芯片產能的野心將會威脅到美國的半導體產業。根據麥肯錫的預測,由中國清華紫光集團(Tsinghua Unisplendour Group)或其他政府資助的實體若想嘗試收購美國芯片制造商,都可能會受到阻撓。如果是這樣的話,中國打算成為全球主要芯片業者的目標與行動可能因此而稍微減緩。

現在可能是芯片產業的收購方靜下來消化先前「吞噬」的公司之最佳時機了。

Wiseman表示:「大多數有信心進行收購的公司如今正忙著整合所購買的公司。」Wiseman為全球芯片業者的業務發展策略提供了建議。

根據麥肯錫的未來展望,有些仍在洽談中的交易可能會為產業并購活動劃上句點。如東芝(Toshiba)利潤豐厚的NAND快閃記憶體(Flash)業務賣身貝恩資本為首的美日韓蔡團。

Apple的iPhone與iPod主要仰賴來自東芝的快閃記憶體,并且希望能確保穩定的供應來源,以便減少對于其競爭對手——三星電子(Samsung Electronics)的依賴。除了快閃記憶體以外,三星還為最新一代iPhone提供OLED螢幕,同時也是Apple在智慧型手機業務的主要競爭對手。

記憶體供應商的數量已經從數十年前約有32家DRAM公司驟減至今僅剩三家:三星、海力士(SK Hynix)和美光(Micron)。而在NAND方面,共有4家IP業者:美光與英特爾(Intel)的合資企業;另一家是東芝與WD的聯盟;以及三星與海力士。

此外,高通(Qualcomm)計劃以每股110美元或總額380億美元的價格收購恩智浦半導體(NXP Semiconductors)。日前,這家最大的手機芯片制造商再度展延其要約收購恩智浦至9月22日,這已經是自該交易自去年11月宣布以來的第八次延期了。

這是因為歐洲監管機構對于這筆交易提出了質疑,而恩智浦的股東如Elliot Management也一直認為高通對于恩智浦的收購報價并沒有足夠的吸引力。高通董事長Paul Jacobs則表示,他認為這筆報價相當合理。

就在今年9月,很可能就是并購活動塵埃落定之時,芯片產業中的幾家大公司可以期待看到強勁的銷售以及更好的利潤。不過,并不是電子產業生態系統中的每個人都樂見其成。

半導體并購滔天洪水已過 未來怎么走?

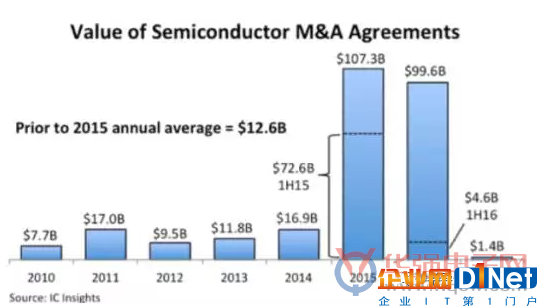

據市場調研機構IC Insights數據,過去兩年橫掃全球,創歷史記錄的半導體行業并購洪峰已過,2017年上半年已經宣布的十幾起并購案,總金額不過14億美元,如今滔天洪水已化作涓涓細流。

不過,IC Insights只統計嚴格意義上的半導體行業并購。對于半導體公司收購軟件與系統業務, 則并不會計入半導體并購金額。例如,2017年3月英特爾宣布以153億美元收購Mobileye,就未被統計。

如圖所示,2015年上半年全球半導體并購金額達到726億美元,為歷史最高記錄。2016年上半年,半導體并購金額僅為46億美元, 遠低于2015年上半年,但在2016年第三季度宣布的幾樁巨額并購案(例如高通收購恩智浦與軟銀收購ARM),將2016年并購金額總值推到了近千億美元,距2015年的歷史記錄1073億美元,僅一步之遙。

7月份,有數起大規模并購案在進行洽談或懸而未決,但即使這些傳聞全部落實,2017年全年并購金額也將與2015及2016年規模相距甚遠。

與前兩年半導體并購活動相比,2017年最大的區別是沒有超級并購案。到目前為止,2017年僅有一樁交易超過5億美元,即MaxLinear以6.87億現金收購模擬與混合信號IC廠商Exar,本次收購在2017年3月份宣布,5月份已經完成。而在2016年,超過十億美元的收購案有7起,其中3起超百億美元。2015年則有10起收購案超過十億美元,其中4起超百億美元。

在一切趨于平靜以后,新格局下的半導體產業該如何發展,就成為每個CEO需要重點考慮的問題。

京公網安備 11010502049343號

京公網安備 11010502049343號