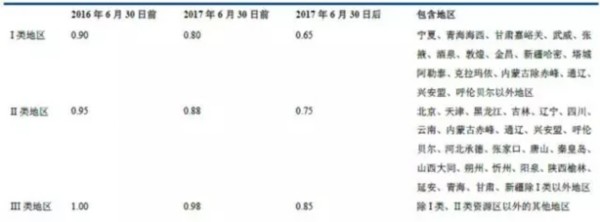

前言:630”始于2015年年底國家發改委下發的《關于完善陸上風電光伏發電上網標桿電價政策的通知》。這份通知明確:2016年I類、II類資源區的地面光伏電站分別降低10分錢、7分錢,III類資源區降低2分錢,對于16年1月1日以后備案并納入年度規模管理的光伏發電項目,執行2016年光伏發電上網標桿電價。2016年以前備案并納入年度規模管理的光伏發電項目但于2016年6月30日以前仍未全部投運的,執行2016年上網標桿電價,因此,對于電站投資方來說,趕在時間節點前并網,獲取相對較高的電價,取得相對較高的投資收益。因此,2016年上半年出現了光伏電站大規模的搶裝,2016年上半年并網容量超過20GW,2016年三季度由于搶裝后市場出現真空,產品價格一度出現斷崖式下跌,四季度由于裝機需求改善,行業價格有所回暖。

去年底發改委下達了《國家發展改革委關于調整光伏發電陸上風電標桿上網電價的通知》,在今年6月30日之后,將I至III類資源區新建光伏電站的標桿上網電價分別調整為每千瓦時0.65元、0.75元、0.85元,比2016年電價每千瓦時下調0.15元、0.13元、0.13元。此前市場普遍認為,6.30之前的搶裝將透支三季度的裝機需求,光伏產業鏈的價格或將跟去年三季度一樣出現深度調整,但今年觀測到價格信號有所不同。

有人說,今年的“630”有名無實,在現在的發展狀態來看,這一說法并不無道理。兔子君今天帶著大家了解下今年光伏搶裝前后的產業發展,與對未來的預期。

630并網情況

根據能源局數據,2017年上半年,全國光伏發電新增裝機達到24.4GW,同比增加9%,超過去年的上半年的高點,遠遠好于業內年初的預期。今年第一季度分布式光伏新增裝機2.43GW,與2016年同期相比增長151%,而集中式電站降23%。進入搶裝期的第二季度,業內人士統計,分布式光伏在四、五月的新增裝機占比分別達到44.7%和40.4%,前5個月新增裝機規模超4GW,不到半年時間完成了2016年全年的分布式光伏增長量,且6月仍有成倍增長。

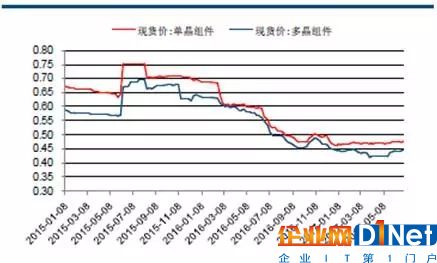

從光伏組件價格波動來看,中國市場有部份原預定在630并網的專案確定延遲,電池片與組件需求向后延至7月,因此價格與訂單皆得以延伸,太陽能產業鏈各環節的價格本周也相對平穩。

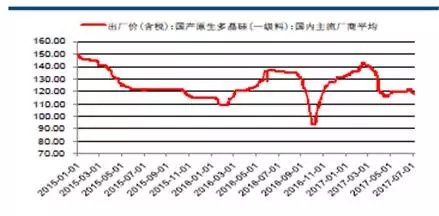

多晶硅料價格在630后下降幅度好于預期

單晶多晶硅片價格保持穩定

電池片價格相對堅挺

組件價格保持穩定

虛假的630?為何630后產品價格與安裝量并未大幅度下跌?

此前業界普遍觀點認為,由于2016年國內光伏裝機容量呈爆發性增長,以及2017年6月30日之前的搶裝,將透支國內未來幾年的光伏裝機需求,國內光伏市場的增速將趨于平緩,國內光伏制造業或將面臨產能過剩的問題。但是,集中式電站仍然具有空間,根據國家能源局出臺《關于可再生能源發展“十三五”規劃實施的指導意見》,對“十三五”期間2017-2020年的光伏發展規模進行了規劃,總計86.5GW,2017-2020年分年度光伏指標出爐,領跑者基地每年8GW,將進一步穩定光伏市場預期。

此外,光伏行業的應用市場還有很多方面可以挖掘,今年三季度跟去年三季度情況有所不同主要有以下原因:

第一,由于去年獲批的領跑者基地項目共計5.5GW,其中絕大部分的項目實際要求的主體完工日期是在今年的9.30號,由于領跑者基地項目的上網電價已經確定,因此,考慮到投資成本,這部分的裝機需求會在6.30之后才開始啟動;

第二,光伏扶貧項目也將為裝機需求提供支撐;

第三,今年的產業鏈各環節的庫存都低于去年。

第四,美國201法案帶來的出口需求旺盛因素疊加影響

未來展望

17-20年光伏電站指標86.5GW,光伏發展空間巨大

國家能源局出臺《關于可再生能源發展“十三五”規劃實施的指導意見》規劃顯示:

1)17-20年光伏電站累計規模86.5GW,年均指標規模21.6GW,每年包含8GW領跑者項目,其中17年指標22.4GW。

2)不限規模的分布式光伏發電項目、村及扶貧電站以及跨省區輸電通道配套電站不受此次指標的限制。

3)北京、上海、天津、福建、重慶、西藏、海南等7個省區自行管理電站建設規模;新疆、甘肅、寧夏不新增建設規模,限電好轉后另行研究確定。

4)提前使用2017年指標超50MW的的省份17年指標全部用于光伏扶貧電站。

分布式爆發,海外市場形成支點

2017-2020年年均光伏電站指標21.6GW,另外分布式及村級扶貧項目不限指標。考慮到屋頂分布式2017年迎來真正的爆發以及戶用光伏的風起云涌之勢,2017-2020年每年合計新增整機規模超30GW是大概率事件。

全球來看,

1)美日歐高點已過,但全球占比已經顯著降低,未來每年新增裝機合計維持在25-30GW,相對穩定;

2)印度市場到2022年計劃累計裝機100GW,16年底僅10GW,未來每年平均新增裝機在15GW以上,2017-2020年有望逐步從10GW增長至20GW;

3)新興市場,中東、南美、非洲、亞太等地區增長迅速,被給予厚望。從2017年1-5月,新興市場組件出口比例已經占到國內組件出口總量的46%。根據各機構預測,新興市場2017-2018年新增裝機將分別達到12、20GW,增長迅速。

4)考慮到中國市場每年新增30GW以上的規模托底,全球每年新增裝機繼續保持增長。預計2017-2019年,全球新增裝機將分別達到85、90GW以上(2016年75GW)。在2020年光伏達到全年平價上網之前的關鍵時期,行業空間仍然較大。

光伏成本下降是行業發展關鍵,

棄光限電問題仍待解決,

儲能有助于解決光伏瓶頸問題

在最近的8年里,光伏組件的市場價格從每瓦36元下降到現在3.5~3.8元左右,下降了86.4%;并網光伏系統價格從每瓦60元降到每瓦7~8元,下降了86.7%。近5年來,光伏發電成本已從每千瓦時超過2元下降至約0.8元,綠色的貴族發電早已不斷向平價電力時代轉換。

國家發改委能源研究所研究員王斯成告訴記者,到2020年,平均用電價格可能會達到0.7元/每千瓦時,而光伏的度電成本已經低于這一水平。因此,對于屋頂光伏,只要光伏發電比用電網的電價便宜,就不再需要國家補貼,用電側的平價上網就能實現。

能源局數據顯示,一季度全國棄光限電約19億千瓦時,其中甘肅、新疆和寧夏最高,分別為甘肅8.4億千瓦時,棄光率39%;新疆7.6億千瓦時,棄光率52%;寧夏2.1億千瓦時,棄光率20%。此外,內蒙古、青海、河北等地也因逐步增加的新能源裝機占比成為限電高危地區,搶裝無疑再度增加了棄光限電的可能性。根據《方案》要求,甘肅、新疆、云南雖然已經停止或暫緩發放指標,但內蒙古、青海、河北等限電高危省份的指標卻仍在發放,未來地面電站的限電形勢將進一步加劇

解決棄光限電問題,無疑需要依靠三方面,一是消納,二是輸送,三是存儲。在合理布局光伏電站建設的基礎上,東、西、中部統籌推進;在此基礎上,持續完善光伏發電并網條件,配套電網建設,通過建設跨區輸電通道,將電力過剩地區的能源有效轉移;同等重要的是,提升儲能能力,利用儲能系統,破解光伏發電不連續、不穩定、不可控等問題;不可或缺的一點就是可再生能源電力配額制,只有科學安排調峰、調頻、儲能配套能力,使電力系統的運行機制、資源配置、運行區域為滿足比例目標而進行強制性調整,確保可再生能源電力的市場消納,為可再生能源的持續性發展提供制度性保障。

京公網安備 11010502049343號

京公網安備 11010502049343號