全球物聯(lián)網(wǎng)并購?fù)顿Y近年來趨熱,并購金額和案例量大幅增長。一方面企業(yè)借助資本的趨利性、敏銳性,強強聯(lián)合,兼并重組,快速高效地將物聯(lián)網(wǎng)技術(shù)、解決方案轉(zhuǎn)化為商業(yè)利益和市場地位;另一方面借助資本杠桿攪動市場,打破市場平衡,抬升市場競爭烈度,加大市場出清速度。全球頻繁發(fā)生的大宗并購?fù)顿Y案例給出了清晰的市場信號,即物聯(lián)網(wǎng)發(fā)展處于什么階段?潛力市場和熱點領(lǐng)域在哪里?未來的風(fēng)向在何方?

物聯(lián)網(wǎng)發(fā)展進入風(fēng)口期

——全球物聯(lián)網(wǎng)發(fā)展進入快車道,大量并購資金涌入。

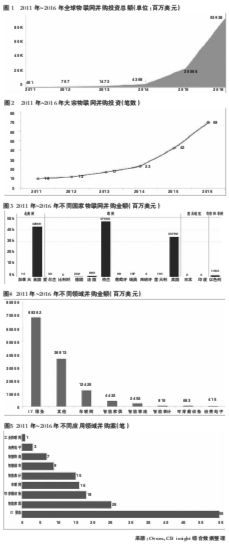

據(jù)Ovum、CB Insight等跟蹤數(shù)據(jù)顯示,2011年到2016年全球公開披露的物聯(lián)網(wǎng)并購?fù)顿Y超過1260億美元。其中2011年~2013年并購?fù)顿Y增長80%~90%之間;到2014年,向上增長態(tài)勢開始顯現(xiàn),并購?fù)顿Y同比增長近2倍,2015年拉升態(tài)勢進一步加劇,并購?fù)顿Y額同比增長近5倍;2016年物聯(lián)網(wǎng)并購?fù)顿Y快速躍升,并購?fù)顿Y額超過930億美元,增長曲線呈現(xiàn)陡峭的指數(shù)型特征(見圖1)。并購?fù)顿Y額的大小反映了市場關(guān)注強度和熱度。2014年開始至今全球物聯(lián)網(wǎng)并購?fù)顿Y趨熱,跨國企業(yè)、產(chǎn)業(yè)基金、股權(quán)基金等紛紛介入物聯(lián)網(wǎng)領(lǐng)域,看好潛力巨大的物聯(lián)網(wǎng)市場。據(jù)CB Insights、TechCrunch 2017年第一季度披露的案例和投資數(shù)據(jù)來看,2017年物聯(lián)網(wǎng)并購?fù)顿Y勢頭依然迅猛,物聯(lián)網(wǎng)領(lǐng)域并購?fù)顿Y仍在持續(xù)升溫。

——并購案例量大幅增加,市場參與度趨向活躍。

2011年到2013年全球大宗物聯(lián)網(wǎng)并購?fù)顿Y案在10~17筆之間,從2014年開始,并購?fù)顿Y案例大幅增加,2014年全球并購?fù)顿Y達到23筆,2015年達到42筆,同比增長超82%,2016年高達69筆,同比增長超64%(見圖2)。

——單筆并購金額遞增,投資強度在加碼。

2011年~2016年并購單筆超過1億美元的案例總數(shù)30筆左右,2017年第一季度并購?fù)顿Y金額超過2億美元的案例超過5筆,創(chuàng)歷史新高。從投資金額、投資頻次、單筆金額多個指標變化看,全球物聯(lián)網(wǎng)處于發(fā)展的風(fēng)口,未來仍將處于行業(yè)景氣指數(shù)的熱力區(qū),資本的大量介入正在改變產(chǎn)業(yè)競爭格局。

物聯(lián)網(wǎng)的熱點市場

和行業(yè)領(lǐng)域逐漸明朗

——從地域看,全球物聯(lián)網(wǎng)并購熱點集中在美國、西歐、以色列等地。

這三地物聯(lián)網(wǎng)并購?fù)顿Y額全球占比超過90%,超過1200億美元,投資案例發(fā)生160多筆,全球占比超過90%(見圖3、圖4)。其中全球并購?fù)顿Y額34%部分發(fā)生在美國,金額超426億美元,并購?fù)顿Y案86筆,并購案全球占比近50%,美國物聯(lián)網(wǎng)并購活動頻繁,富有活力。

西歐物聯(lián)網(wǎng)企業(yè)并購?fù)顿Y超過823億美元,全球占比約65%,西歐并購?fù)顿Y中57%金額投給了荷蘭企業(yè),41%投給英國企業(yè),剩下的依次是對法國、德國、意大利和瑞典等國的并購?fù)顿Y。為什么小國荷蘭獲得投資額最大?2016年10月高通對荷蘭NXP半導(dǎo)體企業(yè)470億美元并購,超過了法國、英國、德國所有33筆并購金額的總和。西歐另外一筆大額并購?fù)顿Y是軟銀2016年7月對ARM收購,斥資310億美元。該收購意味著軟銀著力掌控物聯(lián)網(wǎng)傳感入口,爭搶萬物互聯(lián)時代的入場券。除此之外,軟銀聯(lián)手沙特公共投資基金,斥資1000 億美元持續(xù)展開股權(quán)和收購?fù)顿Y,拓展物聯(lián)網(wǎng)、人工智能、機器人等新市場。

以色列是人口不到830萬的小國,卻是物聯(lián)網(wǎng)技術(shù)強國,新興科技企業(yè)超過4000家。2011年~2016年以色列發(fā)生的物聯(lián)網(wǎng)并購?fù)顿Y案超過8筆,金額超過14億美元,以色列一國所獲物聯(lián)網(wǎng)收購金額就超過了亞太、南亞等6大經(jīng)濟體的總和,被收購企業(yè)包括Altair半導(dǎo)體(世界領(lǐng)先的單模 LTE 解決方案提供商,主要面向智能家居、智慧城市、汽車等物聯(lián)網(wǎng)應(yīng)用),Dojo-Labs聯(lián)網(wǎng)家庭安全公司(提供領(lǐng)先的智能家居安全及隱私解決方案)等。對以色列并購多來自美國,占比超80%,其次是英國,占比約10%,再次是日本、中國等。

——從領(lǐng)域看,全球投資集中在物聯(lián)網(wǎng)IT服務(wù)、車聯(lián)網(wǎng)、智能家居、智能物流等領(lǐng)域,切入點相對明朗。

物聯(lián)網(wǎng)IT服務(wù)2011年~2016年所獲投資超過683億美元,金額占比超過57%,并購?fù)顿Y案例超過55宗,占比超過31%,是物聯(lián)網(wǎng)投資的焦點領(lǐng)域。物聯(lián)網(wǎng)IT服務(wù)范圍較廣,涵蓋芯片元器件、終端設(shè)備、物聯(lián)網(wǎng)云平臺、安全解決方案、網(wǎng)絡(luò)連接等,其中芯片元器件、安全、平臺是主體。另外一個焦點領(lǐng)域是車聯(lián)網(wǎng),并購?fù)顿Y額超過124億美元,占比超過10.3%。車聯(lián)網(wǎng)概念寬泛,涉及導(dǎo)航、解決方案。物聯(lián)網(wǎng)另一焦點領(lǐng)域是智能家居,2011年~2016年獲得投資超過44億美元,占比超過3.6%,并購?fù)顿Y案例超過17宗,并購案例數(shù)僅次于物聯(lián)網(wǎng)IT服務(wù)。其他焦點領(lǐng)域是智能物流、智能表計、智能穿戴設(shè)備等,2011年~2016年智能物流并購?fù)顿Y案例約7筆,并購?fù)顿Y總金額約25億美元,占比約2.1%。智慧城市、物聯(lián)網(wǎng)其他類技術(shù)(如物聯(lián)網(wǎng)應(yīng)用集成中間件、NFV/SDN編排解決方案、數(shù)據(jù)管理解決方案)并購?fù)顿Y案例較多,依次為8宗、7宗,但金額不大,兩項合計不超過2.1億美元,占比不到0.2%,屬于長尾領(lǐng)域。

——從產(chǎn)業(yè)鏈環(huán)節(jié)看,全球物聯(lián)網(wǎng)并購?fù)顿Y依次集中在終端芯片、平臺和垂直應(yīng)用等環(huán)節(jié)。

2011年~2016年芯片、終端環(huán)節(jié)獲得并購?fù)顿Y額超過907億美元,占比超過70%;垂直應(yīng)用和平臺獲得金額超過294億美元,占比超過23%。芯片、終端環(huán)節(jié)的并購主要是同業(yè)之間橫向整合,或是產(chǎn)業(yè)鏈延伸并購。芯片終端是重資產(chǎn)投資,單筆金額均值在23億美元左右,遠超平臺和應(yīng)用類2.5億美元的單筆均值。

如果從并購案例發(fā)生數(shù)量看,并購?fù)顿Y環(huán)節(jié)會出現(xiàn)次序變化,依次集中在平臺、垂直應(yīng)用、終端芯片等環(huán)節(jié),對連接投資數(shù)量較少。對平臺、安全和技術(shù)類企業(yè)并購?fù)顿Y為67筆,占比為39%,發(fā)起案例最多;對行業(yè)應(yīng)用投資56筆,占比為32%,案例量居次;接下來是對智能硬件、終端類企業(yè)的并購?fù)顿Y,合計為35筆,占比為20%;對連接和網(wǎng)絡(luò)類企業(yè)的并購?fù)顿Y15筆,占比不超過10%。

——從并購企業(yè)看,全球物聯(lián)網(wǎng)投資玩家主體是芯片、IT等科技巨頭,只有少數(shù)電信運營商較為活躍。

物聯(lián)網(wǎng)領(lǐng)域全球投資企業(yè)前五位依次為英特爾、思科、谷歌、高通等,電信運營商中Verizon、西班牙電信、德國電信等相對活躍。Verizon 2011年~2016年先后發(fā)起了9筆物聯(lián)網(wǎng)并購?fù)顿Y,西班牙電信發(fā)起了3筆。電信運營商相比高通等IT廠商,投資整體上表現(xiàn)謹慎,核心因素是如何定位自身物聯(lián)網(wǎng)戰(zhàn)略。如果將物聯(lián)網(wǎng)定為企業(yè)未來突圍方向,就會在物聯(lián)網(wǎng)領(lǐng)域積極布局,比如2016年Verizon花費近2%年營業(yè)收入收購5家物聯(lián)網(wǎng)企業(yè)。反之就不會大幅并購?fù)顿Y,比如韓國SK電訊、英國電信等。

——從投資方式看,全球物聯(lián)網(wǎng)投資中兼并是主流。

2011年~2016年全球兼并、控股投資案超過86宗,占比超過50%,其次是風(fēng)險投資,包括A、B、C、D、E、創(chuàng)業(yè)VC輪,占比40%左右。由此可見,全球物聯(lián)網(wǎng)風(fēng)口期,各大巨頭偏重對現(xiàn)有市場的跑馬圈地,兼并重組,而對風(fēng)險較高的創(chuàng)新公司投資則相對謹慎。

透過熱點看清未來風(fēng)向

當(dāng)前全球物聯(lián)網(wǎng)熱土集中在美國、西歐、以色列等發(fā)達經(jīng)濟體,隨著潛在收購對象被高通、軟銀、英特爾等巨頭瓜分殆盡,未來熱點會轉(zhuǎn)向亞太,而中國公司會是新一波投資浪潮的主角。2011年~2016年大宗并購集中在芯片終端、平臺及相關(guān)技術(shù)等熱點領(lǐng)域,隨著產(chǎn)業(yè)鏈上游跑馬圈地進入尾聲,未來投資重點會轉(zhuǎn)向產(chǎn)業(yè)鏈下游,如智能城市、智能物流、工業(yè)物聯(lián)網(wǎng)等垂直細分領(lǐng)域,投資主體從芯片、設(shè)備商會轉(zhuǎn)向運營商、物聯(lián)網(wǎng)平臺商、系統(tǒng)解決方案公司,未來投資市場爭奪會更多元、更激烈,更考驗投資者眼光和專業(yè)水平。2011年~2016年全球物聯(lián)網(wǎng)投資超過一半采用兼并和股權(quán)投資方式,物聯(lián)網(wǎng)巨頭企業(yè)熱衷對優(yōu)質(zhì)企業(yè)的掌控,注重中短期的深度聯(lián)合,快速完成價值變現(xiàn),而不是中長期的創(chuàng)新風(fēng)投。隨著產(chǎn)業(yè)整合格局完成,預(yù)計未來投資方式趨向參股、風(fēng)投,向著豐富物聯(lián)網(wǎng)生態(tài)圈、創(chuàng)新發(fā)展方向邁進。

在此風(fēng)向下,電信運營商需要“因時而變,隨事而制”, 借助資本杠桿跑馬圈地,贏得未來物聯(lián)網(wǎng)發(fā)展的主導(dǎo)權(quán),打造富有活力、多元化的物聯(lián)網(wǎng)生態(tài)圈,在這方面Verizon邁出了成功的步伐。

電信運營商該如何開展物聯(lián)網(wǎng)投資,可考慮以下建議。

1.切入點選擇垂直細分領(lǐng)域。

電信運營商優(yōu)勢在網(wǎng)絡(luò),對外拓展主要是平臺、應(yīng)用領(lǐng)域。電信運營商應(yīng)結(jié)合全球物聯(lián)網(wǎng)產(chǎn)業(yè)鏈投資熱點與趨勢,聚焦細分領(lǐng)域短板,在車聯(lián)網(wǎng)、物流應(yīng)用、智能家居應(yīng)用、智慧城市、公共服務(wù)等領(lǐng)域加大投資,豐富自身垂直行業(yè)應(yīng)用,通過多元垂直應(yīng)用激活平臺,通過平臺使能垂直應(yīng)用,良性互動營造富有活力的物聯(lián)網(wǎng)生態(tài)。

2.投資方式優(yōu)先選擇跟投。

從全球趨勢看,物聯(lián)網(wǎng)產(chǎn)業(yè)處于諸侯混戰(zhàn)階段,競爭格局未穩(wěn)。形成穩(wěn)定格局需要3~5年。建議電信運營商儲備好足夠資金,做好持續(xù)投資、打持久戰(zhàn)的策略準備。前期以產(chǎn)業(yè)基金、風(fēng)投、股權(quán)投資為主,先從淺層次整合切入,依據(jù)行業(yè)知名企業(yè)的投資動向,有選擇地戰(zhàn)略跟隨,跟投方式操作風(fēng)險小,收益確定,在積累一定投資經(jīng)驗后,再實施兼并控股操作,邁向產(chǎn)業(yè)鏈深層次整合。

3.戰(zhàn)略投資選擇產(chǎn)業(yè)龍頭企業(yè)。

有別于LTE流量經(jīng)營,物聯(lián)網(wǎng)連接價值偏低,電信運營商對產(chǎn)業(yè)鏈下游高價值領(lǐng)域開展戰(zhàn)略投資成為必然,嘗試對智慧物流系統(tǒng)集成、智慧城市信息化抄表、管網(wǎng)計量、智慧城市系統(tǒng)集成等行業(yè)龍頭企業(yè)進行投資,通過強強聯(lián)合,實現(xiàn)連接+平臺+應(yīng)用的整合,完成價值鏈更高層級延伸。對物聯(lián)網(wǎng)龍頭企業(yè)戰(zhàn)略投資,不能看作是付出和成本,而是資本換生態(tài),生態(tài)換能力,能力換市場、換收益的過程,不僅能推動電信運營商物聯(lián)網(wǎng)跨越式發(fā)展,營造富有活力的物聯(lián)網(wǎng)生態(tài)圈,還會對企業(yè)轉(zhuǎn)型升級注入新動力。

(作者單位為中國電信北京研究院)

京公網(wǎng)安備 11010502049343號

京公網(wǎng)安備 11010502049343號