2018年6月,華為要“造車”的新聞沸騰一時。事緣于其在德國CEBIT 2018展上發布了Ocean Connect車聯網平臺,希望通過該平臺促成車輛的智能化網聯、車企的服務化轉型和交通的智能化演進。 此外,華為還和奧迪合作開發5G聯網汽車,允許車輛通過V2X(vehicle to everything,汽車對外界的信息交換)通信技術實現更安全的半自動駕駛,這款汽車有望于2020年前問世。 不止是華為,BAT都已經瞄準了車聯網這一塊巨大的市場。 百度以CarLife作為車聯網的核心平臺,輔以MyCar云計算服務;阿里則選擇從系統切入,其車聯網平臺核心為YunOS,針對車載導航環境,優化并發布了YunOS for Car。 而騰訊的優勢則在于人車互動,其車聯網產品陣列中不但有車輛ROM,也有手機互聯,即車聯App,此外,騰訊還在QQ、微信中接入了MyCar模塊,可實現人車交互。 上一個巨頭們爭相布局的戰場還是云計算,而車聯網和云計算可謂一脈相承,海量的數據收集和處理都需要云計算為支撐。底層架構平臺方面,公有云廠商格局清晰,ICT(Information Communication Technology,即信息、通信和技術)巨頭具有天然的優勢。車聯網的出現將使汽車變成下一個移動終端,流量紅利將因此會從智能手機分流到汽車。這就解釋了為什么巨頭紛紛布局智能網聯汽車,試圖將成熟的移動互聯網生態移植到汽車上,從而占領物聯網時代的流量高地。 “車聯網”屬于物聯網的細分,它并不是簡單地“為車上的人提供網絡接入及服務”,而是“將汽車組成數據互動網絡”。它以車內網、車際網和車載移動互聯網為基礎,按照約定的通信協議和數據交互標準,在車與車、路、行人及互聯網等之間,進行無線通訊和信息交換的大系統網絡,是能夠實現智能化交通管理、智能動態信息服務和車輛智能化控制的一體化網絡。 BAT酣戰 華為入局

BAT在智能網聯的布局各有特色,阿里目前在車聯網上優勢明顯。首先,它擁有高德地圖和支付寶等生態匹配,由此占據了天然的車上流量入口。阿里巴巴與本田合作,共同開發車聯網服務,讓司機可以使用高德地圖預訂服務以及商品,并通過支付寶來進行付款。 其次,阿里是國內公有云份額最大的公司,這將有助于阿里成為車聯網平臺。云平臺即開即用,彈性擴展,可以加速車聯網發展,同時車聯網數據量快速增長也會拉動云服務需求高速增長。 此外,阿里與上汽集團聯姻已滿4年,雙方不僅共同催生了汽車互聯網公司斑馬網絡,2018年6月還聯手推出了上汽仿真計算云SSCC,利用阿里強大的數據平臺,對汽車進行超級全面的分析。越來越多的汽車廠商開始與互聯網巨頭合作,希望能進一步深耕中國汽車市場。Ali OS搭載在上汽榮威、名爵、大通等車型上,而且還與神龍、長安、福特等進行戰略合作。Ali OS系統包括OS底層搭建、語音等交互模式、卡片式UI設計、地圖等功能與服務。

繼阿里和上汽聯姻之后,騰訊也與長安在2018年4月底正式組建車聯網合資公司,主要將在車聯網、大數據、云計算三個方面發力,著重打造車聯網的整體方案。合資公司首推的車聯網產品,年內就會發布并搭載在長安的最新車型上。 騰訊+長安的組合是互聯網科技公司與汽車企業的第二例合資,對標的正是阿里和上汽組建的斑馬網絡。 斑馬網絡的核心產品是車聯網車載系統斑馬智行。對用戶來說,斑馬提供的是新的車內交互形式、車輛聯網及遠程OTA的能力以及更多的車內服務。對車廠來說,斑馬提供的是更有競爭力的車機,以及關于車內數據的分析能力。 而騰訊與長安則以AI in car為基礎打造出車載系統,為了能在功能上與斑馬網絡高度競爭,還增加了一些屬于企鵝的獨家優勢——內容服務與社交服務,以及騰訊科恩實驗室的安全服務。這有望在將來成為雙方組合的核心競爭力之一。 2017年11月,騰訊車聯發布AI inCar系統,此系統主要針對交互智能和服務場景智能為車企提供具體的解決方案,并開放了五大基于AI的能力:智能語音服務、場景化服務、內容服務、社交服務、和運營增值服務,形成了完整的智能車聯網服務平臺。廣汽、長安、吉利、比亞迪、東風柳汽等五家汽車廠商,成為騰訊車聯的首批合作伙伴。 百度近兩年雖然持續收縮戰線,在很多領域放棄了與阿里和騰訊的競爭,但是在AI上卻是全力押寶,其中自動駕駛就是其主攻的方向。 DuerOS作為百度的對話式AI操作系統,和家電、硬件廠商構建了“AI +IoT”解決方案,成了國內最活躍的人機交互平臺。更值得關注的則是百度自動駕駛開放平臺Apollo。與汽車廠商構建智能車聯自動駕駛生態的Apollo平臺,落地速度遠超預期,已經進化到 2.5 版本,合作伙伴達到100 家。2018年6月,百度與寶馬在CES Asia展會上簽署合作協議,將圍繞車家互聯展開合作,共同探尋下一代人車交互新模式。根據合作協議,百度和寶馬將開展車家互聯新合作。 除了BAT,在電信設備領域全球第一、智能手機市場全球第三的華為也將目光投向了車聯網。2018年4月,華為戰略委員會下發了一份關于2018年的戰略文件,提及了多個業務戰略重點,其中車聯網作為第一項被重點提及,而且明確指出:車聯網是高價值行業,要加快布局,目標簡單明確,要把車聯網做成世界第一。 事實上早在2013年,華為便推出了車載模塊ME909T,并承諾每年會投入上億元用于與車聯網相關的研發。此后,華為和多家汽車廠商開展了戰略合作,包括為奔馳、奧迪提供車載通信模塊海思芯片;與豐田合作,將WiFi熱點部署到汽車上,實現了與呼叫中心的連接;本土品牌方面,華為也分別與東風汽車、長安汽車結成了戰略合作關系,開發車聯網產品。 眼下,華為與法國標致雪鐵龍集團構建了全球最大的前裝車聯網項目,首款基于華為OceanConnect車聯網平臺的車型DS 7已上線中國、歐洲地區,為消費者提供創新的出行服務。LTE產品線總裁熊偉透露,2018年華為將為10萬輛網聯車以及提供車聯網的相關解決方案。 與BAT相比,華為更擅長車聯網的網絡側,包括車載連接、無線連接、移動連接等,同時提供基于云的大數據平臺。它與BAT進軍車聯網最大的不同在于,不碰數據。在華為看來,數據是客戶最有價值的資產,“不碰數據、不變現數據,而且也不開發應用,只開發平臺,幫助車企數字化轉型”,這是華為堅持的戰略聚焦。 2025年新車市場車聯網滲透率將達100%

為什么巨頭們紛紛進軍車聯網? 繼智能手機為載體的移動互聯時代之后,5G技術為牽引的物聯網被認為是下一個流量大風口,無數應用將在物聯網上發芽,海量數據也將由此產生,而車聯網或將是物聯網里最先落地的一個分支。 未來的車聯網發展將沿著智能化的方向,更加依托于大數據和云平臺拓展更多的增值服務。隨著通信技術和感知技術的發展,汽車將具有更強的感知能力,能夠實現盲區預警、交通路況管理等車與環境的信息交互功能。汽車應用服務將會越來越豐富,人們對待汽車的態度也會發生很大的轉變,車載娛樂系統、共享汽車、電子商務、移動支付等功能也將集成到車載系統當中,汽車將和手機一樣變成人們生活中離不開的工具。 BI Intelligence數據顯示,車聯網全球銷量復合年增長率達到30%(圖1)。據Strategy Analytics,2017年全球聯網市場規模達525億美元,至2022年,該數字將達1559億美元。咨詢公司埃森哲預測,2025年全球新車市場車聯網滲透率將從2015年的35%增至100%,即所有新車都將具備聯網功能。屆時半數以上的新車將通過車載系統實現聯網,而其他聯網方式也包括通過智能手機連接及通過有線方式連接。

目前中國車聯網市場規模在全球占比只有約10%,未來數年,中國車聯網市場將以更快的速度增長。埃森哲預測,2025年這一比例將從目前僅占全球一成多的份額增至26%。 政府部門也從戰略高度支持車聯網的發展。工信部、發改委和科技部聯合發布的《汽車產業中長期發展規劃》提到:到2020年,汽車DA(駕駛輔助)、PA(部分自動駕駛)、CA(有條件自動駕駛)系統新車裝配率超過50%,到2025年,汽車DA、PA、CA新車裝配率達80%,高度和完全自動駕駛汽車開始進入市場,所以到2020年、2025年,中國分別將有60%、80%的新車具備車聯網功能。 《規劃》預計,2020年、2025年我國汽車產量將分別達3000萬和3500萬輛,按此測算,2020年、2025年當年具備車聯網功能的新車將分別達1800萬、2800萬輛,分別是2016年新增車聯網用戶規模的4.9倍和7.6倍,智能網聯汽車滲透率將不斷提升。 車聯網產業鏈的四個層次

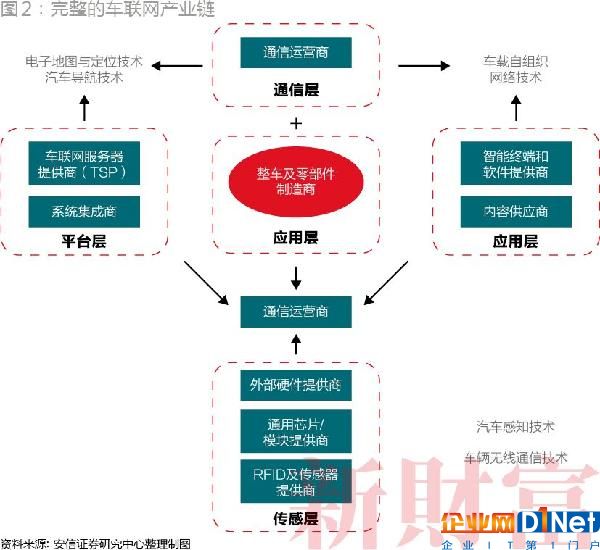

安信證券將車聯網產業鏈分成四個層次,分別是通訊層、傳感層、平臺層和應用層(圖2)。

通訊層里,5G是車聯網的最佳拍檔,這也就促使了電信運營商成為產業鏈的天然參與者。通信運營商為車機與服務平臺的通信提供了底層支持,從而構成車載終端與TSP(Telematics Service Provide,車載信息服務商)之間傳遞信息的通道。目前通信運營商在車聯網行業架構中更多起的是提供網絡服務收取資費的作用。 北美和日本都已形成較穩定的產業鏈格局,其中既有汽車廠商獨立成為車載信息服務平臺提供商,也有汽車廠商與電信運營商合作成立車載信息服務提供商的案例,如奔馳公司與德國電信的合作。韓國的汽車廠商和電信運營商分別在前裝市場和后裝市場確立了各自的領導地位。在后裝市場中,韓國SK電訊直接扮演車載信息服務平臺提供商的角色,該模式不受汽車品牌的影響,車載信息服務終端可拆卸,具有良好的靈活性。 在國內,車聯網產業起步較晚,尚未整合形成完整的產業鏈,電信運營商在國內相關價值鏈上的發展空間較大。為了發展車聯網市場,中國移動宣布將成立全國集中的“車聯網公司”,作為中國移動在交通行業的銷售支撐和建設運營主體,實現中國移動在交通行業的發展突破。 傳感層主要用于鏈接車內外通訊,包括模塊提供商、外部硬件提供商、RFID和傳感器提供商,例如TelematicsBOX,簡稱車載T-BOX。對于T-BOX來說,由于其處于汽車前裝市場及直接與汽車CAN總線相連接的特性,一般而言,汽車主機廠商會開放較為完備的總線數據及通信協議給T-BOX車機廠商,因此,T-BOX所獲取的汽車駕駛數據較為完整,同時通信協議的開放也能使T-BOX實現遠程控制等安防及便捷功能。 平臺層主要包括車聯網服務提供商(TSP)和系統集成商,很多整車廠商、終端產品公司或者互聯網公司紛紛建立運營平臺,用以提供遠程服務。其上接汽車、車載設備制造商、網絡運營商,下接內容提供商,通信運營商,并為車主提供增值業務。整車廠作為前裝市場車聯網服務的主導者,有先發優勢,但互聯網公司作為TSP的后起之秀,也在奮力追趕。 應用層包括智能終端和軟件提供商、內容供應商,由車載終端主導,軟硬件“通吃”是核心發展策略。中小創業企業多集中在這一層次,它們更多傾向于在垂直領域針對客戶的痛點不斷創新解決方案,以確立競爭優勢。 平臺商:車聯網產業鏈占比最大的環節

中信建投指出,未來物聯網設備層、連接層、平臺層和應用層的價值占比分別為 21:10:34:35,平臺層是產業鏈中占比最大的環節。車聯網服務提供商(簡稱“TSP”)作為平臺層的主要選手,可以獲取車聯網產業鏈條中潛在利潤空間最大的一部分。 首先面對車主,TSP可以依托線上服務賺取增值服務費用,收獲B2C中的利潤;另一方面,在客戶數量以及交互數據達到一定體量后,可以與政府機關、廣告商、保險公司、物流公司等開展一系列的商業合作,拓展B2B業務。并且,TSP廠商依靠自身的大數據和云平臺,積累相關數據資源之后,能夠提供越來越精準的服務,而隨著時間的推移,所有下游企業都會對掌握數據入口的TSP廠商產生黏性,TSP廠商將擁有更多議價的權力。 國內外參與車輛信息服務的企業主要是整車廠和互聯網公司,它們都是各自領域的巨頭。這主要是因為TSP具有較高的技術壁壘,在市場初期變現能力弱,需要強大的資金支持,長期的技術和市場培育對企業來說是巨大的消耗。 前裝市場主要由整車廠主導,由于整車廠不愿意將自己的數據入口開放給其他廠商,整車廠以外企業從前裝市場切入的較少。傳統整車廠通過在旗下車型搭載自家品牌的車聯網系統,利用捆綁銷售的方式完成用戶數量積累。雖然目前TSP服務無法為車企帶來較高的實際收益,但能夠積累大量的客戶和數據資源,提升生態競爭力,戰略意義不言而喻。 以蘋果和谷歌為代表的科技公司早已在車聯網TSP領域展開了布局,二者分別于2014年發布了Car Play和Android Auto平臺。其中,Car Play支持語音控制、電子地圖、車載電話等,目前已經應用于奔馳、法拉利、寶馬、阿斯頓·馬丁和捷豹路虎等部分車型。Android Auto平臺同樣可以實現語音控制,并且支持谷歌地圖,現支持500多款應用。國內的科技巨頭也都集中在車聯網的平臺層,依托各自的云平臺,為車企和車主提供關于數據的增值服務。 中小創業公司齊集應用層

互聯網公司和整車廠商主要集中在前裝市場,而后裝市場仍未能形成巨頭引領的格局,這為很多中小創公司,尤其是設備廠商提供了機遇。這些創業公司較多布局車聯網應用層,累積產品開發、生產經驗和銷售渠道資源,在垂直領域針對客戶的痛點不斷創新解決方案,以確立競爭優勢的動力。火熱的車聯網市場也吸引了眾多創業公司加盟。2015年底至今,車聯網行業迎來了一波投資高潮(附表)。這些中小公司基本都處于早期投資階段,它們通常很難在整車制造和網絡設備制造升級上擁有和巨頭一爭高下的實力,而是將精力集中在汽車端的車載交互設備生產和運營端的細分領域的增值運營。 在這些公司里面,彩虹無線整合前裝車廠及第三方數據提供商的數據資源,通過大數據分析和挖掘建模,向車廠、保險公司及第三方機構提供創新型產品及個性化服務。麥谷科技以軟件和解決方案為主,為車載智能設備提供解決方案的支持,同時為消費者提供流量管理等增值服務。

此外,還有不少新三板企業涉足車聯網的后裝智能設備制造,包括中航訊、凱立德、賽格導航、雷騰軟件、友浩車聯等。中航訊通過為公交公司提供滿足公交信息化與智能化的“軟件+硬件”產品來獲取收入及市場份額。凱立德擁有多年導航地圖制作經驗,致力于全面搭建“高精度地圖+軟件+車聯網服務+汽車智能硬件”車聯網支撐平臺,向2B及2C兩大方向進行業務拓展。賽格導航將車聯網智能導航終端的生產、銷售與車聯網在線信息服務兩項業務協同發展。雷騰軟件主要模式為向主流車廠,汽車零部件供應商等提供車聯網服務配套的軟、硬件與管理平臺的開發服務。友浩車聯研發核心聚焦于4G智能車載終端、智能多重定位系統、新能源汽車智能車載硬件(如T-BOX、車載終端),適用于商用車各行業的定制系統集成項目。

京公網安備 11010502049343號

京公網安備 11010502049343號