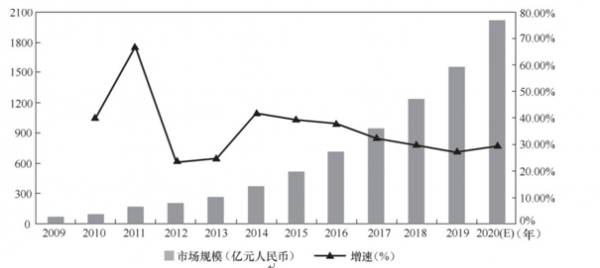

我國數據中心的市場規模高速增長。受“互聯網+”、大數據戰略、數字經濟等國家政策的指引,以及云計算、移動互聯網、物聯網、大數據、人工智能等快速發展的驅動,我國數據中心的業務收入呈現連續高速增長的趨勢。2018年國內數據中心業務全行業收入為1228億元,2019年國內數據中心市場規模為1560億元,同比增長27%,如圖1所示。

圖1 2009—2020年我國數據中心市場的發展情況分析

數據來源:IDC圈上市公司財報,第三方機構數據

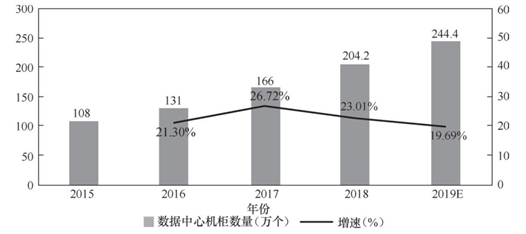

我國數據中心的數量和機架規模快速增長。據統計,2013年以來,我國數據中心的總體規模快速增長,到2017年年底,我國在用數據中心的總體數量達1844個,機柜總體規模為166萬個,其中大型以上數據中心為增長主力,大型以上數據中心的機架超過82萬,約占整體機柜規模的一半。2018年我國數據中心機柜數量規模已達204萬個,2019年數據中心機柜數量約為244.4萬個,同比增長19.69%,如圖2所示。

圖2 2015—2019年我國數據中心機柜數量

數據來源:ODCC

(二)數據中心的分布情況

我國數據中心的市場布局整體呈現“東部沿海居多,核心城市集中,中、西、北部偏少”的格局,時效性高的“熱數據”處理需求的增多使我國數據中心主要集中在北京、上海、廣州及周邊地區,呈現如此格局的主要原因如下。

①大部分互聯網企業分布在核心城市,有較多時效性高的“熱數據”需要處理,形成了一線城市數據中心供不應求的現狀。

②核心網主要分布在一線城市,這些地區的數據中心的建設可滿足客戶對于低時延及運行穩定的要求,以提高效率節省成本。

③中西部地區的數據中心的建設需求主要是處理一些實效性不高的“冷數據”,此外電力成本較低,遠端部署可以降低成本,如圖3所示。

圖3 我國數據中心的機架數及其地區分布情況

數據來源:中國信息通信研究院

我國數據中心的行業呈結構性過剩狀態,一線城市數據中心的企業優勢提升。云計算造成客戶結構轉變,使傳統數據中心企業的機遇與挑戰并存,隨著大批企業上云,二三線城市的數據中心企業的客戶流失率提升,而云計算企業走代建/自建模式,代建模式下數據中心企業的議價能力弱、盈利能力差,自建模式下,傳統數據中心企業逐漸倒閉或轉型。一線城市具備客戶多、網絡好、人才多等優勢,從供給端來看,政策嚴、供給少,使得一線城市的數據中心稀缺性價值加劇,企業議價和盈利能力不斷增強。對于傳統數據中心的企業而言,布局一線城市及周邊是生存要點。

(三)數據中心基礎業務與增值業務的占比變化

數據中心增值服務收入的占比不斷提升。互聯網數據中心作為數據存儲中心和數據交換中心,是大數據時代重要的基礎設施,是承載云計算與未來業務發展的重要載體。數據中心的基礎服務包括主機托管(機位、機架、機柜、機房出租)和管理服務(系統配置、數據備份、故障排除服務等),在此基礎上提供安全防護(防火墻防護、入侵檢測等)和增值服務(負載均衡、智能DNS、流量監控等)。

增值服務在數據中心業務中的占比不斷提高,高端增值服務逐漸成為數據中心服務商的核心競爭力。數據中心服務商最初主要提供網站和服務器托管、應用托管等基礎業務,隨著業務經營戰略的不斷轉型,增值服務在數據中心業務中的占比從2010年的29%逐年增加到2018年的53%,如圖4所示。

圖4 我國數據中心行業基礎業務與增值業務占比變化情況分析

數據來源:公開資料整理

(四)市場格局

根據資源不同和運營模式的不同,我國數據中心服務商可以分為基礎電信運營商、第三方數據中心服務商和云服務商三種類型。國內市場競爭格局主要由基礎電信運營商主導,市場集中度較低,競爭激烈,第三方數據中心服務商相較而言,具備更好的技術能力、專業水平、定制化能力。云服務商的數據中心一方面用來滿足自身業務的需求,另一方面也面向客戶提供服務。

基礎電信運營商具備明顯的資源優勢,美國基礎電信運營商逐漸出售數據中心的業務而專注其核心業務。從市場格局來看,我國數據中心的市場格局以基礎電信運營商數據中心為主,憑借其網絡帶寬和機房資源優勢,按照已運營機柜數測算,三大基礎電信運營商占整體市場的份額約為65%,排名依次是中國電信、中國聯通、中國移動,但數據中心并非其核心業務。其次是第三方數據中心服務商,包括世紀互聯、萬國、鵬博士、光環新網等。

基礎電信運營商:中國國內電信運營商早在20世紀90年代就開始以托管、外包或者集中等方式為企業客戶提供大型主機管理服務。基于客戶和資金等方面的優勢,電信運營商目前已成為國內數據中心市場的主要參與者。中國聯通和中國電信長期經營寬帶網絡服務,通過自建數據中心吸引客戶,數據中心建設的規模在國內處于領先地位。中國移動自2013年獲得寬帶運營牌照以來,發力布局數據中心的業務。運營商核心優勢在于對帶寬資源的壟斷,包括擁有大量機房、骨干網絡寬帶和國際互聯網出口帶寬資源。但目前的劣勢在于數據中心并非主業,專業性不足,市場響應慢,局部供需不平衡,不符合市場微觀需要,且只提供各自的網絡接口,無法滿足服務高時效和客戶定制化的需求。

第三方數據中心:近年來逐漸興起,主要為滿足核心城市的數據中心需求,彌補供需缺口,具備一定的資源稀缺性壁壘;依據其自身在核心城市的數據中心資源和較強的資金實力,建設數據中心機房,彌補該地區數據中心的供需缺口,且憑借自身穩定持續的運維能力和豐富的運營經驗拓展云計算等客戶,開展數據中心業務;利用一線城市及周邊的土地/電力資源拓展能力和雄厚的資金實力構筑起第三方數據中心服務商的“護城河”。第三方數據中心服務商能滿足客戶的定制化需求,未來將朝著集中化、規模化發展,并朝著云化的趨勢演進。

云服務商的數據中心主要用來承載云服務,國外云服務商正在大規模自建大型/超大型數據中心,預計未來3~5年,國內云服務商將在北京、上海、廣州等核心城市周邊大力建設云計算數據中心,從長遠來看,云服務商也將在偏遠地區建設大型/超大型云計算數據中心,出于資本支出的考慮,建設的方式將主要以與第三方數據中心服務商合建為主。

(五)客戶情況分析

我們分析第三方數據中心的客戶類型發現,批發型和零售型數據中心相比,批發型數據中心的收入主要來源于云計算廠商,同時覆蓋金融/IT等企業,客戶覆蓋面廣,因此上架率較高,但是單機柜的租金收入較低,導致毛利率整體較低(國內為35%~45%)。我國數據中心提供商的三種類型見表1。

以萬國數據和數據港為例,它們主要綁定BAT等核心互聯網企業,提供定制化增值服務,客戶流動性較低,客戶黏性較高,合同年限較長。我們通過分析萬國數據的客戶類型,發現其主要客戶類型中云計算客戶的占比最大,比例高達70%。伴隨著云計算產業進入“黃金”發展時期,預計未來項目資源儲備富足的數據中心企業的增長前景廣闊。

零售型數據中心主要面向中小客戶群,因上架節奏的不同導致上架率較低,單機柜租金收入高于批發型,整體毛利率較高(國內最高可達55%)。例如光環新網面向的客戶為金融客戶(中金云網提供)、云計算客戶(以AWS為主)和互聯網/移動互聯網客戶,客戶結構中金融客戶的占比較高。由于金融客戶對于價格敏感度較低,對于地理位置、安全性、穩定性要求較高,屬于價值較高的一類。

零售型客戶的結構較為平衡,雖然云企業的占比少但金融行業、政企和制造業企業的上云趨勢明顯,在穩定客流、提升客戶黏性和減少流失率等方面具備競爭優勢的數據中心企業將迎來產業機遇。根據國務院發展研究中心的數據,2019—2023年,中國政府和大型企業上云率將從38%提升至61%,在客戶資源、項目儲備、客戶口碑和運維經驗方面具備競爭優勢的零售型數據中心企業同樣將迎來產業機遇。

京公網安備 11010502049343號

京公網安備 11010502049343號