這個時間點我們討論Nor Flash行業趨勢與全年景氣度,一方面是Nor廠商二季度業績即將公布,而相關公司一季度業績沒有充分反映行業變化;另一方面是相關標的與行業基本面也出現了變化(如Switch超預期大賣以及兆易創新收到證監會反饋意見等),同時我們調高AMOLED與TDDI Nor的需求拉動預期,詳細測算供需缺口,以求對未來趨勢定性、定量研究;

汽車電子與工控拉動行業趨勢反轉 TDDI+AMOLED新需求錦上添花

1、汽車與工控拉動2016趨勢反轉

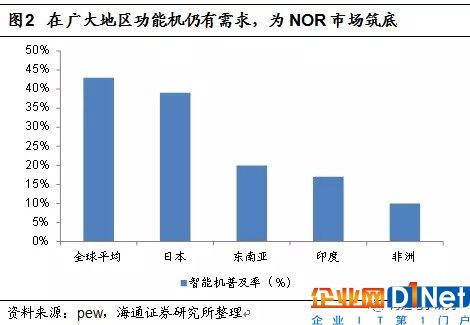

從各方面驗證,2016年是NOR的拐點。首先,NOR市場為什么過去持續下跌?一方面是NAND由于更高的性價比在智能機領域替代NOR,另一方面是功能機出貨持續下滑。但目前情況是NAND替換已經完成,在智能機應用穩定在ISP、TDDI、AMOLED等領域以及低端功能機,而功能機領域還有較大市場且增速的下滑也已經趨于平緩。根據Gartner,2016年功能機出貨3.96億部,同比增速-5.71%,遠小于過去幾年兩位數以上的衰退,其背后原因是由于收入結構與人口結構等因素影響,仍有較多地區以功能機為主,根據PEW研究,東南亞、印度、非洲與日本(由于人口老齡化影響)智能手機普及率僅有20%、17%、10%與39%(全球平均水平是43%)。因此對于功能機,我們預計仍有3億部左右的筑底市場存在,對應25%的下降空間,預計未來幾年功能機下滑速度持續在10%以內。

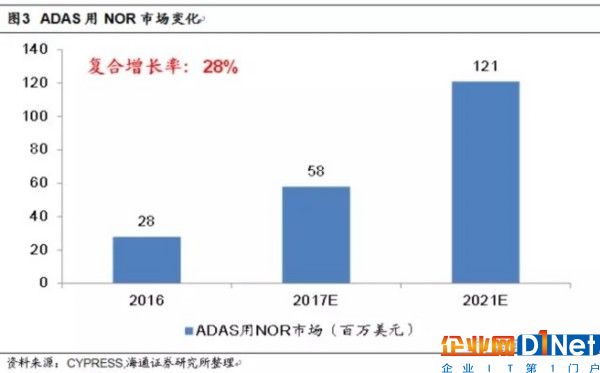

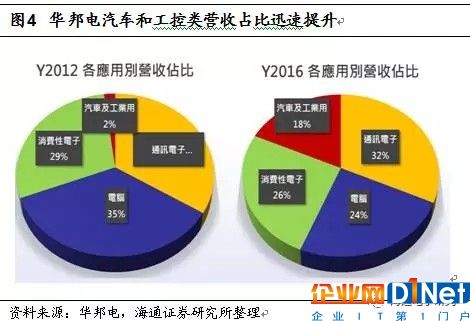

傳統功能機市場下滑明顯趨緩的同時,工控與汽車等新應用在強勢崛起。華邦電汽車和工用占比從2012年2%迅速提升至2016年18%。而旺宏汽車和工控占比也從09年的不到3%一路提升至16年的20%,復合增長率達39.08%。而根據CYPRESS,專用于ADAS系統NOR市場也預計將從2016年的0.28億美元增長至2021年的1.21億美元,對應復合增長率28%。

2、調高TDDI+AMOLED需求拉動預期

AMOLED與TDDI對NOR Flash需求拉動可能比我們預計的更樂觀。

(a)AMOLED:由于亮度均勻性和殘像是AMOLED兩大難題(Mura),因此需要通過外部驅動電路感知像素的電學或光學特性然后進行補償(De-mura),而由于De-mura編碼整合進入驅動IC成本過高,因此需要外掛一顆8Mb(Full HD)或32Mb(QHD)的NOR Flash,目前為三星供應NOR的主要為臺資廠商旺宏和華邦電,而旺宏是蘋果獨家供應商,一顆單價約為0.2-0.5美元,我們測算17/18年新市場空間1.90/2.4億美元。

(b)TDDI:TDII是將觸控與顯示驅動芯片集成。根據Synaptics,2017/2018年全球TDDI銷量3.8/5.3億顆,對應市場0.38/0.53億美元。

(c)eflash滲透率:在我們原先假設中,考慮到eFlash(嵌入式NOR)是趨勢,因此18/19/20年按照20%/50%/70%假設eflash占比,但由于面積和成本,以及高低壓制程不兼容(eflash運行在12V,而驅動IC運行在28V)等因素,我們進一步調低eflash 18/19/20比率至0%/5%/15%,同時假設17/18/19/20年NOR的平均價格漲幅為30%/10%/-10%/-10%,對應17/18/19/20年新增市場規模2.98/4.50/5.09/5.42億美元(由于17年OLED用NOR一大增量來自于蘋果新款手機,預計蘋果機相對安卓機零部件價值量高,因此17年OLED用NOR相對16年實際提價假設43%)。

3、市場未來預計維持二位數增長

在傳統應用下滑趨勢減緩,汽車、工控、AMOLED與TDDI等新應用強勢拉動的背景下,預計17~2020年NOR Flash市場復合增長率15.74%,至2020年市場規模有望達到47.68億美元。

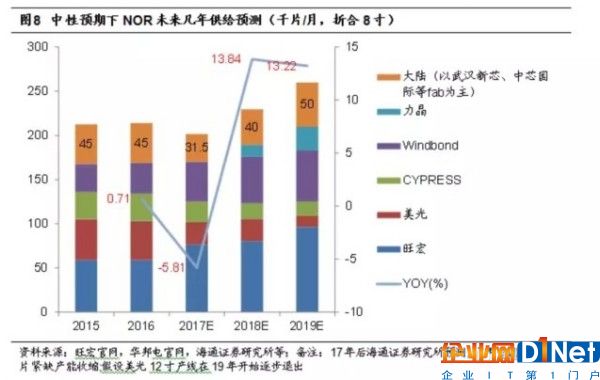

中性預期下未來幾年產能小幅穩健提升

從供給角度整體收縮,美光逐步退出市場,CYPRESS退出中低容量,臺系與大陸廠商進行擴產。中性預期下我們預計17/18/19年全球NOR的產能在20.16/22.95/25.98萬片/月,YOY分別為-5.81%/13.84%/13.22%。

美光已經停產其生產NOR的8寸產線,對應月產能2萬片/月,而我們預計其另一條月產能1.2萬片/月,生產汽車和工控產品的12寸線也有可能在未來幾年退出。

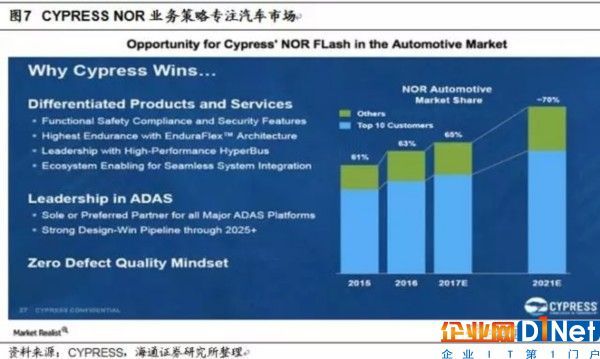

另一方面,CYPRESS近期也宣布持續退出中低容量的NOR,轉而專注汽車與工控領域。2017年的CYPRESS分析師見面會,CEO Hassane El-Khoury聲明公司NOR的目標是維持毛利率在50%,而傳統應用毛利率普遍在25%左右(兆易創新存儲部分2016年毛利率25%;旺宏2016年毛利率24 %),因此公司將會專注于汽車與工控等高端市場。CYPRESS此前已經退出部分傳統市場,對應8000萬美元的市場規模,預計未來2-4年將會將其產能減少至50%以下。

根據Trend Force,2016年CYPRESS市占率25%,美光市占率18%,綜合CYPRESS和美光信息,不考慮美光12寸線的退出,預計未來3-4年將會有12%~20%的供給空缺出現,且預計主要的產能收縮出現在頭兩年(盡管美光是出賣設備,但是預計如果是新的進入者接手設備,預計需要4年以上時間大規模達產,如果是市場傳統玩家,也需要1年半以上時間)。而另一方面,臺灣和大陸預計未來將會持續擴產,搶占市場。根據華邦電、旺宏、力晶等,臺系大廠未來幾年都有明確的擴產計劃,其中力晶甚至會逐步將LCD驅動IC轉移至合肥廠生產,空余產能生產NOR,最高產能高達2.4萬片/月(12寸)。而對于大陸NOR擴產,我們持有謹慎關注態度,與競爭對手不同,大陸NOR生產主要由代工廠生產,而NOR一般是毛利率最低的產品,代工廠一般不會主動加大NOR的產能,另一方面NOR大廠武漢新芯上游硅片受到日系廠商限制,預計今明兩年對大陸NOR總供給產生影響。因此,綜合以上信息,假定不存在新的進入者,中性預期下我們預計17/18/19年全球NOR的產能在20.16/22.95/25.98萬片/月,YOY分別為-5.81%/13.84%/13.22%。

供不應求可能成為常態,缺口有望維持至19年

1、17年缺口13.40%,且有拉大趨勢

將2016年作為供求平衡年,設為基數100,綜合供需兩方面因素,未來幾年NOR Flash供不應求可能是一種常態,17年缺口預計13.40%,且有加大趨勢。

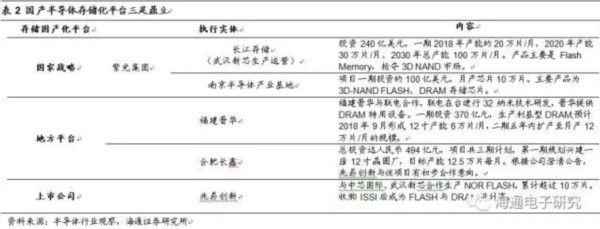

2、大陸存儲雄心勃勃,不容忽視的不確定性

與海外不同的是,大陸的NOR Flash產業目前以Fabless為主,目前生產掌握在武漢新芯和中芯國際等晶圓廠手中,并且政府已經變成強勢主導地位,一個可能的問題的是,國家平臺(紫光系)或者地方平臺(福建、合肥)未來是否會進入這個市場?倘若進入,對市場沖擊幾何?

我們的觀點是預計國家或者地方平臺不會進入該市場,即使進入,2020年前也可能不會改變供不應求的基本局面。首先,政府平臺主要目標是在DRAM/NAND等主流市場實現國產替代,而不是進入大陸已經占有優勢的NOR;其次,相對于動輒300億美元的DRAM/NAND,NOR的市場太小了不足以容納百億美元以上投資的地方隊和國家隊,所以我們預計國家或地方平臺不會進入該市場。倘若進入,預計19年大陸實現10萬片/月的產能才能實現供求平衡,而16年產能45萬片,17年由于硅片緊張預計產能收縮。因此我們認為即使考慮新的進入者或大陸擴產,在此情況下預計產能缺口仍將有望延續至2019年(對應于圖9的虛線預測,19年達到平衡條件是大陸總產能達到9萬片/月,預計對應17年~19年產能復合增長率69%)。

京公網安備 11010502049343號

京公網安備 11010502049343號