“東數西算”是一項國家戰略級的浩大工程,涉及到的細分行業紛繁復雜。我們把“東數西算”分解成不同的細分行業來看,今天先來說說服務器的國產替代。

近日,國內三大通訊運營商相繼公布了新一輪服務器集中采購項目中標結果,其中國產服務器采購總量大幅提升,可以說是服務器行業國產替代逐步加快的一個信號。

A

服務器國產替代從可用到好用的升級

服務器是一種高性能計算機,作為信息技術的底層應用,關系到國家信息安全。

我國服務器產業大而不強。一直以來,因為缺少自主主機技術,近九成的國內高端市場被國外品牌壟斷,已經成為我國信息安全的重大隱患。

高端服務器的國產化替代是信息技術應用創新(簡稱信創)工作的重點,旨在基礎軟硬件產品方面實現國產替代,是保障國家信息安全的長期國家戰略。

在本次俄烏戰爭中,以歐美為主的多家高科技企業宣布暫停在俄羅斯的所有業務。以全球數據庫龍頭Oracle為例,其暫停在俄羅斯的運營,幾乎等于直接拔網線。

服務器主機屬于信創領域的底層技術。一旦服務器主機國產化取得突破,數據庫、中間件、應用軟件等其他數字基建底層環節的國產化就容易多了。

從最近國內廠商陸續中標三大運營商服務器集采大單的信息來看,行業信創正在加速啟動:

1、中國電信2022-2023年服務器集中采購規模約為20萬臺,其中基于鯤鵬、海光、飛騰等國產CPU的服務器采購量為5.34萬臺,占比26.7%;

2、中國移動2021-2022年第1批PC服務器集采項目中,其中基于鯤鵬和海光等國產CPU的服務器累計達4.4萬臺,占招標總量的27.03%;

3、中國聯通2022年服務器集中采購約4.5萬臺,湘江鯤鵬中標標包二,份額占50%。

國產化替代放量,證明國產服務器已實現了從可用到好用的跨越。以中國電信為例,2020-2021年近7萬臺的服務器集采中,國產CPU占比為35.5%,總量為2.5萬臺;本次集采國產CPU量為5.34萬臺,占比雖有所下降,但采購總量大幅提升。

三大運營商國產服務器采購大單陸續釋放,表明行業信創正在加速啟動。

B

關鍵技術突破加速服務器國產化步伐

CPU作為服務器的運算和控制核心,是國產化替代的關鍵。

以CPU指令集劃分,當今服務器技術路線主要分為X86架構與非X86架構。其中X86架構CPU占整體服務器市場約96%,而英特爾則占X86服務器CPU市場近90%的份額。

非X86架構主要以ARM架構為主。相比于x86架構的高度壟斷,Arm架構則采用的是開放授權模式,已成為中國廠商替代Intel等國外CPU芯片的最佳選擇。

國產ARM架構服務器CPU以華為鯤鵬系和飛騰系為代表。

鯤鵬系主要是以華為TaiShan系列服務器為核心,同時華為也向合作廠商出售鯤鵬算力底座。

華為鯤鵬服務器CPU已達到了國際主流水準。鯤鵬920是采用7nm工藝制程,由臺積電代工制造,相同的功耗下性能提高35%,被稱為國產服務器CPU中的頂梁柱。

華為鯤鵬產業鏈目前正在大規模落地。目前,華為鯤鵬聚合了國內12家整機合作伙伴,和1000余家軟件企業發布了3000個以上行業解決方案適配認證。

飛騰系聚焦于國產芯片研發,自身不生產服務器,而是直接向合作廠商(如長城、浪潮、聯想、寶德、同方、五舟等)出售服務器芯片(如FT1500A/16、FT-2000+/64、騰云S2500)。其中飛騰2000+/64性能已經與英特爾主流E5部分產品性能相當。

國產X86架構服務器CPU以中科曙光旗下的海光系為代表。

海光CPU產品分為7000、5000、3000三個系列,分別面向高、中、低端算力需求,2021年出貨量分別達到17萬片、2.9萬片、36萬片。

出貨放量之下,海光信息業績持續增長。2021年,公司營收突破20億,同比增速126%。此外2021年公司歸母凈利潤達到3.27億、扣非凈利潤達到2.65億,均首次轉正。

2021年11月8日,海光信息上市申請已獲受理,IPO募資91.5億,有望沖刺科創板CPU第一股,或進一步夯實國產x86生態的地位。

C

下游需求強勁疊加“東數西數”,提升國產服務器景氣度

“東數西算”工程啟動,發改委批復同意8地啟動建設國家算力樞紐節點,并規劃了10個國家數據中心集群,同時明確指出算力是數字經濟核心生產力以及基礎設施。

新建的數據中心,尤其是西部承接非實時性算力的樞紐節點,國產化軟硬件夠滿足其性能需求,國產服務器的占比有望提升。

據信通院統計,2018-2020年國內算力每年增速保持在40%以上。截至目前,我國數據中心規模已達500萬標準機架,算力達到130EFlops(每秒一萬三千億億次浮點運算)。

算力的承載設備主要為各類服務器。未來隨著國內人工智能、大數據、無人駕駛、VR/AR等新興技術的快速推廣,全社會對算力的需求十分迫切,算力的高增長必然帶來服務器需求的增長。

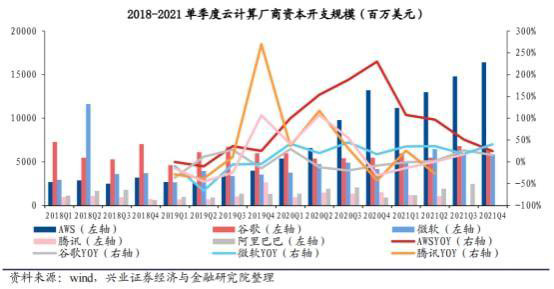

下游云計算行業的景氣度是服務器市場重要的觀測指標,當前全球云計算巨頭營收、資本雙雙維持增長。

據最新財務數據,谷歌、亞馬遜、微軟等巨頭云業務保持高速增長。2021年第四季度微軟云營收同比增長25.50%,谷歌云同比增長44.64%,亞馬遜云同比增長39.54%。

全球云巨頭資本開支逐漸進入上行周期。在海外市場,2021年第四季度,亞馬遜、谷歌、微軟資本支出分別同比增長24.24%、15.37%、40.51%。此外,META、亞馬遜、谷歌等多家云計算廠商均表示2022年資本開支將持續上升。在國內市場方面,市占率第一的阿里2021年第四季度資本開支達92.53億元,同比增長高達90.04%。

東數西算項目開工,疊加下游云計算巨頭資本開支周期重啟,將推動服務器市場需求快速增長。據IDC預測,中國整體服務器市場的未來五年復合增長率將達到12.7%,2025年中國整體服務器市場規模預計將達到424.7億美元。

此外,服務器上游核心部件廠商,包括CPU、內存接口芯片、BMC控制芯片等,從2021年三季度開始整體呈現收入增長提速的趨勢,顯示全球服務器產業鏈景氣持續上行:

1、服務器CPU寡頭Intel的數據中心業務逐季改善,2021年第四季度營收同比增速20.01%;

2、內存接口芯片主要廠商瀾起科技季度營收加速明顯,公司2021年四季度實現收入9.69億元,同比增長172.88%。

3、BMC芯片龍頭信驊科技2022年1月份營收3.84億新臺幣,同比增速高達61.46%。2021年8月以來,公司營收持續高速增長,季度同比增速維持在30%以上。

上游核心零部件廠商收入增長提速,顯示服務器行業景氣提升。

D

細數A股服務器哪家強

服務器行業景氣度提升,將利好上游零部件和中游整機領域,價值線為您一一盤點A股相關核心企業。

1、上游零部件領域

中國服務器行業上游芯片、存儲器等核心部件對海外產品依存度較高,核心硬件的國產化代替是行業發展的重要方向。服務器上游A股核心企業有:

a、中科曙光(603019.SH)

中科曙光作為行業信創核心標的,也是國產X86處理器領先廠商海光信息的第一大股東,持股32.1%。海光信息上市在即,公司有望受益于價值重估。

目前海光CPU系列海光一號和二號已實現商業化應用,海光三號、四號仍處于驗證和研發階段。海光DCU(協處理器)系列深算一號已經實現小批量生產,深算二號處于研發階段。

國產化服務器出貨高增長,將帶動海光CPU銷量。本次中國移動服務器集采中,海光服務器占整體招標量的10.49%。在本次中國電信集采國產標包中,海光服務器占比72%。業內預計海光CPU芯片2021年出貨量為90萬片,2022年出貨量將提升到150萬片。

中科曙光還是中國服務器液冷技術領導者。采用液冷技術的成本差額與1-2年電費節省費用相當,且相比風冷能效比提升超30%。目前,中科曙光擁有液冷核心專利近50項,部署的液冷服務器已達數萬臺。

作為國內超算領軍品牌,公司曾在國家級超算中心項目中提供了計算、存儲等產品,也是中科院科技成果產業化重要推手。

b、瀾起科技(688008.SH)

瀾起科技為全球第一大內存接口芯片供應商,在全球市場份額接近五成。公司擁有從DDR2至DDR5全系列內存接口芯片產品,并獲得英特爾和三星戰略入股。

目前內存技術現已發展至DDR5世代。與DDR4內存模組相比,DDR5除配置內存顆粒和內存接口芯片之外,還需要搭配其它專用配套芯片,使得DDR5芯片的價值量遠高于DDR4世代。

瀾起科技有望深度受益于DDR5的發展。公司不僅推出了DDR5第一子代內存接口芯片RCD/DB,而且首次推出了DDR5 PMIC、TS 及SPD Hub這三款配套芯片。

目前公司DDR4出貨穩定,DDR5已量產出貨。在國際CPU龍頭Intel的帶動下,DDR5和PCIe5.0預計將迎來需求爆發,疊加津逮服務器平臺產品線放量,有望帶動公司毛利進一步提升。

c、中國長城(000066)

中國長城兼具芯片及主機能力。目前,中國長城持有國產ARM架構服務器廠商天津飛騰31.5%的股份,并且旗下自有長城超云系列品牌服務器。

飛騰芯片高歌猛進。2021年飛騰實現超200萬片的銷量,產品服務400萬政府用戶。生態方面,共有240+集成商、540+硬件合作伙伴、2600+軟件合作伙伴,與2683家廠商的6672款軟件完成了適配優化。

中國長城也是信創領域重要標的。公司已形成譜系完整的整機產品線,并在全國31個省(自治區、直轄市)建成網信事業配套保障體系項目,國產桌面終端市場占有率達到42.5%。

2、中游整機領域

中國服務器市場過去曾是國外品牌的天下,但目前服務器整機領域,浪潮、新華三、華為三家中國本土品牌已占據服務器市場約60%的份額。

因芯片斷供,華為被迫出售X86服務器業務,但華為還有基于ARM架構的鯤鵬服務器,中國服務器市場仍為三足鼎立格局。

目前國產品牌正逐漸向國際品牌壟斷的高端市場滲透,國產化服務器替代趨勢加速。服務器整機A股相關公司有:

a、浪潮信息(000977.SZ)

浪潮信息是全球服務器行業領軍企業,產品以X86架構為主,市場份額位列全球第二、中國第一,現在BAT所使用的服務器基本都是浪潮品牌。

公司實際控制人為山東省國資委。浪潮集團直接持有公司36.12%股份,通過浪潮軟件持有公司0.4%股份,而山東省國資委通過省國投公司持有浪潮集團48.51%股權。

公司發展有兩條核心主線:一是成功把握云計算浪潮,并且通過聯合設計制造模式,實現與云計算巨頭的利益捆綁;二是作為全球領先的人工智能基礎設施供應商,公司已形成了業內最全的人工智能計算全堆棧解決方案,涉及訓練、推理、邊緣等全棧AI場景。

2021年,公司斬獲MLPerf2021大賽冠軍。MLPerf由圖靈獎得主大衛·帕特森聯合頂尖學術機構發起成立,是影響力最廣的國際AI性能評測基準。2021年度MLPerf共誕生95個固定任務冠軍,浪潮信息AI服務器斬獲44項第一,是訓練和推理雙料冠軍。

浪潮信息今年以來股價隨市場持續下跌,截至發稿,目前動態市盈率僅為23倍,處于歷史極低水平。

華為出售X86服務器業務之后,浪潮信息彌補了部分高端市場份額缺口。隨著公司高端服務器占比提升,有望拉動浪潮毛利率持續增長。

b、紫光股份(000938.SZ)

紫光股份核心優勢是擁有完整且領先的硬件產品線。作為信息網絡基礎設施平臺型企業,公司在國內擁有稀缺的“芯-云-網-邊-端”整體方案能力。

公司主營包括交換機、路由器、服務器、存儲、安全、云服務等細分領域。通過依托清華大學的人才和科技優勢,公司在中國服務器、網絡設備、存儲、云計算等市場均位于第一梯隊。

公司旗下新華三服務器整體份額居國內第二,其中刀片服務器銷售額連續多個季度第一。隨著華為逐步退出X86服務器領域,公司市場占有率將進一步提升。

新華三在服務器市場堅持雙品牌戰略。其中HPE擁有全球領先的技術體系,自研H3C“紅牌”服務器H3CUniServer系列則以定制化和響應速度取勝,二者互為補充。

2020年以來,壓制公司估值的核心因素是股權、資金、債務的反復波折。2021年12月30日,紫光股份公告集團重整計劃草案表決通過,集團重整迎來實質推進。

投資方智路建廣具有深厚清華系背景,通過豐富的產業資源賦能企業,有利于發揮協同效應。集團債務問題解決后,激勵機制、治理結構的改善等均呈現樂觀預期。

截至發稿,公司動態市盈率為26.5倍,處于歷史極低水平。隨著公司治理及經營改善,預計估值將有所修復。

c、拓維信息(002261.SZ)

拓維信息深度綁定華為,其控股子公司湘江鯤鵬,主營業務為基于華為鯤鵬處理器研發和生產服務器、PC機等產品。

值得注意的是,湘江鯤鵬旗下“兆瀚”品牌服務器,連續中標中國移動2021-2022年PC服務器集中采購項目(中標金額1億元)、2022年中國聯通人工智能服務器集中采購項目(中標金額0.64億元)、中國電信2022-2023年服務器集中采購項目(中標金額1.83億元),取得三大運營商服務器集采“三捷”佳績。

E

結論

東數西算作為國家級重點工程全面啟動,為服務器產業帶來明確新增需求,疊加國產替代需求旺盛,行業景氣度持續上行。

新興技術對算力的需求不斷提升,服務器作為算力的核心承載設備,將全面受益。

下游需求持續增長,上游供給國產替代加速,服務器行業景氣上行拐點已經顯現,未來業績有望改善。

京公網安備 11010502049343號

京公網安備 11010502049343號