臨近2017年終,筆者將以系列文章的形式對今年全球主要國家和地區的動力電池市場發展情況進行全面總結,本文是在《研究周報|透析日本充電基礎設施市場:快充進入緩慢增長期》的基礎上,從電池產業和產業鏈前端角度來看日本鋰電池產業的動態,從中了解未來日本鋰電池及上游產業的實際變化。

一、日本鋰電池產業概覽

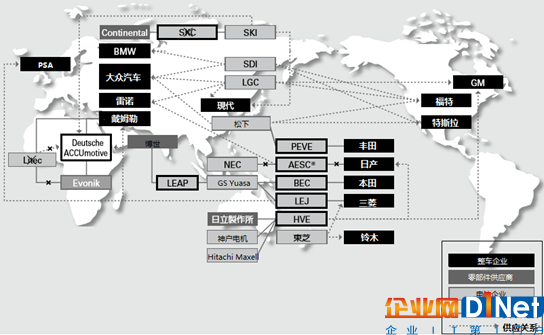

如圖1所示,日本電池企業主要分成兩部分,一部分與日本整車企業合資進行新能源汽車電池的開發,另一部分也作為獨立供應商面向市場進行電池供應,主要以松下為代表,為大眾、福特、特斯拉等多家主流車企供貨。

圖1除中國地區之外電池供應關系圖譜

如表1所示,由于日本本土新能源汽車市場一直起不來,日本車企也沒有在歐美市場大力推廣電動汽車,因此,在缺乏政策和戰略支持的情況下,日本電池企業在全球車載動力電池的市場規模總計僅為1.83GWh。

表1 2017年1-9月日本車企在本土/全球的新能源汽車電池配套量

注:以30kWh版本統一核算聆風LEAF

整體上,日本電池企業這幾年的出貨量一直很穩定。按照配套新能源汽車類型來看,純電動汽車方面,日本車企推進不是很積極,所以日本的電池單體企業在相應配套方面的產能擴張會非常謹慎;然而,由于混合動力汽車(HEV)在日本及其他一些特點區域市場的規模較大,因此配套的混合動力鋰電池業務相對穩定,目前,除了豐田還保留大量的混動鎳氫電池以外,日本的其他車企都已經切換進入了鋰電混動。

表22017年1-9月份主要鋰電的HEV情況

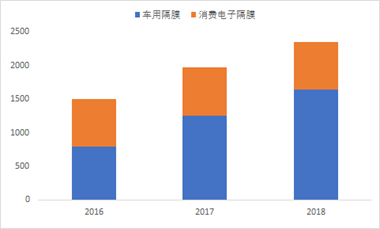

日本企業在電池單體上游投入了很多資源,并把大量的電池材料賣到中國和韓國,由于在一定程度上擺脫了路徑依賴,只是受到中國材料廠家的價格沖擊和威脅比較大。這里最為典型的是鋰電隔膜供應商。

國際上的隔膜供應商主要有7家,6家是日本公司:旭化成、日本東麗、日本宇部、Celgard、住友化學、SK創新(韓國)和三菱化學。旭化成是其中最領先的企業,2015年收購Celgard之后全球份額已超過30%。由于面向鋰電產業需求,產能擴張非常迅速,特別是濕法隔膜。

2018年擴產至6.6億平方米

2019年Moriyama,Shiga,Japan總產能擴充至8.6億平方米,

2020總產能達到11億平方米

圖2 2018年旭化成隔膜需求預測(單位:百萬平方米)

二、日本主要的電池企業

1.松下

松下的產品組合非常豐富,公司知名大客戶是特斯拉(Tesla)和福特,松下為兩大客戶的供貨量可以簡單測算一下:

特斯拉2017年1-9月全球交付73214輛,按照平均帶電量75Kwh計算,測算松下為同期為特斯拉供應動力電池5.49GWh;

福特Fusion/C-max在2017年1-10月共交付15207輛,松下面向福特的電池供貨量為115.57MWh;

除了這兩家大客戶,松下也為豐田PriusPHEV配套,2017年前9個月的供貨量為318MWh。

松下的戰略比較清晰,既抓住Tesla這樣的主要合作伙伴,又與原有的車企合作伙伴保持良好的關系。接下來,豐田PriusPrime將把兩款PHEV引入中國,隨著豐田把純電動汽車也提上議事日程,松下在豐田的新能源汽車配套電池業務中也必將受益匪淺。

福特的PHEV板塊一直比較穩定,松下為之的電池供應也比較穩定,但是由于福特公司BEV項目面臨激烈的競爭,給這樣的整車廠做供應商,松下需要在成本、能量密度以及全球布局上與車企的需求做出匹配,尤其是以后基于鎳鈷錳三元正極材料(NMC)?的成本報價,能否與LG化學或三星SDI達成基于超大規模供貨量的優惠價格,也是松下能否走出Tesla依賴的關鍵所在。

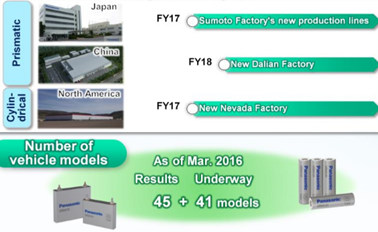

所以,面對日本本土、中國和美國市場不斷增長的需求,松下需要不斷擴充產能,基于此,松下在相關區域都計劃開設新的電池廠或者擴充生產線,以滿足區域市場的電池需求。

圖3松下擴產和繼續投入主要集中于汽車電池方面

2.Blue Energy

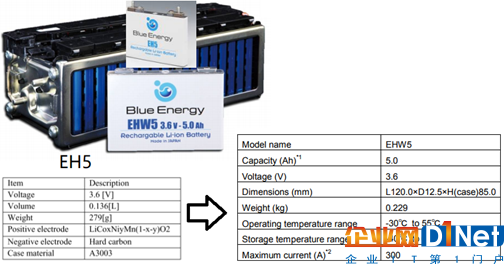

Blue Energy公司動力電池產品主要供應本田公司,主打HEV電芯。

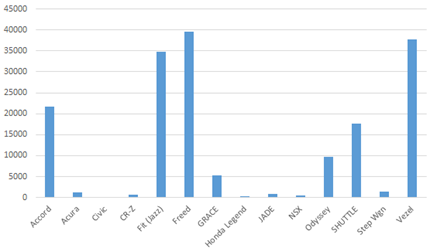

本田很早就切入鋰電HEV的替代技術,旗下混動車型配套的鋰電池就是采用BlueEnergy的電芯,Blue Energy公司因此支撐了很大的HEV銷量。

圖4 2017年1-9月本田混合動力銷量分布

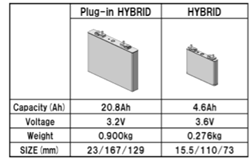

伴隨HEV市場的發展,BlueEnergy公司的電芯已經從最早的圓柱形發展到方殼,從4.7Ah的EH5優化到EHW5的5Ah,正是本田在日本和美國HEV市場的深耕拉動了這款電芯的快速推進,也使得BlueEnergy公司發展成為全年接近20萬等級的電池Pack供應商。

圖5EH5=>EHW5和PHEV電芯

消長相濟,HEV的興盛在某種程度上干擾了本田PHEV業務的進程,其旗下幾款PHEV的設計攜帶的電池并不大,消費者選擇也并沒有推動PHEV的需求快速上升,這就使得BlueEnergy公司PHEV配套電芯的開發和產能投入嚴重不足。

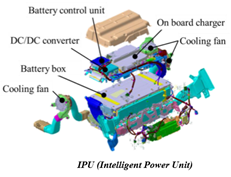

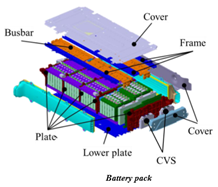

圖6Blue Energy提供的電池系統集成在本田的IPU

進而,囿于本田在純電動領域方面缺乏有效市場支撐,好容易出款ClarityEV,還是只租不賣,BlueEnergy在純電動配套領域就更沒有直接的量產需求了。

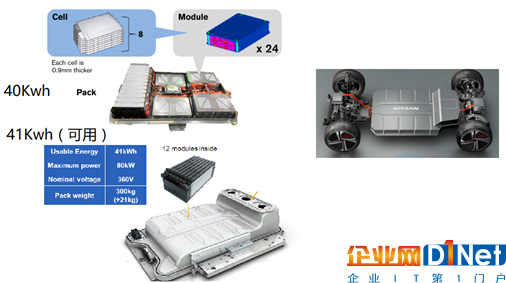

3.AESC和LEJ

LEJ是三菱汽車與GSYuasaGS湯淺、三菱商事合資成立的大容量鋰電池量產的公司,甫初重點面向三菱汽車供貨,如今日產、雷諾和三菱已經結成聯盟,他們各自原先的供應鏈也需要進一步進行整合,在原有的純電領域里,ZOE外部采購LG化學的電池包,LEAF采用AESC的電芯,LEJ只在OutlanderPHEV上有一定的供貨量。如下圖所示,在新的聯盟電池供應PK中,需要評估純電動汽車電芯的規模效應,以綜合權衡各方需求和利益。日產已宣布將其持有的車載電池企業AutomotiveEnergySupply(AESC)51%的股份出售給中國投資公司金沙江創投(GSRCapital),這也代表日本最早的和熱衷于純電動汽車的日產意識到,鋰電池業務單純靠自己的合資公司,缺乏足夠的外部投入,難以長期保持競爭優勢。相信同樣的命運也會落在LEJ上,當公司整合過程中,從采購的權衡和對比等各個方面,電池企業企業間的競爭并不是是簡單地在電池單體制造和Pack制造層面上展開,與主機廠的配套供應,是更深遠的競爭層面。

圖7AESC的命運在下一代日產平臺上已經看到

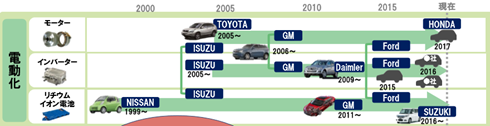

4.日立和東芝

這兩家放在一起來談比較合適,日立的電池業務主要是HEV電芯,但日立的業務涉及電機、電控和電池,電池并沒有注入特別多的資源,也沒有足夠大的訂單,僅限于HEV方面應用,出貨量比較有限,只是給日產、通用汽車兩家補充一定的供貨。。

而東芝的電池產品則一直就是屬于較貴的類型,市場推不開,加上東芝本身的問題,其電池業務也就比較弱小。

圖8日立的電氣化涵蓋電機、電控和電池

小結:

日本在鋰電池方面之前一直領先,但是隨著新能源汽車市場不斷往中國轉移,以及中韓電池產業的侵略性發展,日本在動力電池單體領域竟有些乏善可陳,這點還是值得深思的,日本車載動力電池行業未來的發展走向也值得持續關注。

京公網安備 11010502049343號

京公網安備 11010502049343號