力電池三大巨頭:幫助中國完成產業升級,歷史優勢正逐漸被國內企業超越

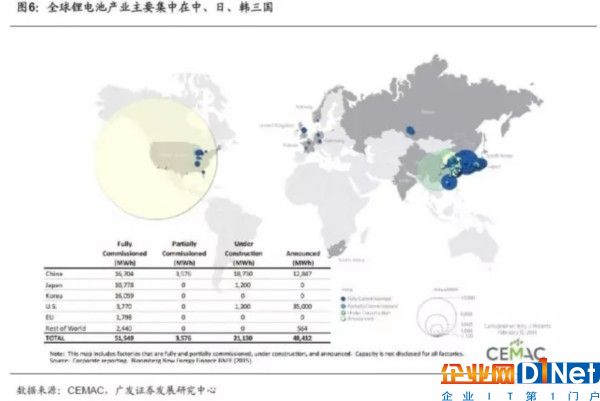

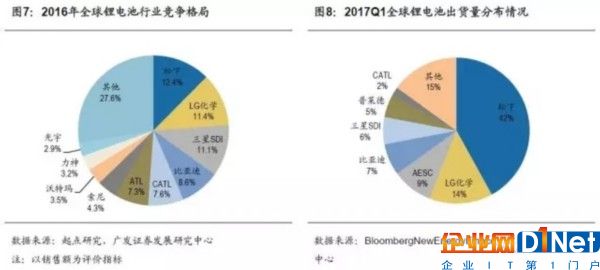

目前全球鋰電池的主要生產國為中國、日本及韓國。憑借產業優勢和技術積累,松下、LG化學、三星SDI目前仍是鋰電池領域三大巨頭。根據BloombergNewEnergyFinace統計,2017年一季度全球動力電池出貨量5273MWh,其中三巨頭總計占比達62%。松下采用高鎳三元路線,封裝以圓柱形為主,其圓柱形電池能量密度世界領先,與特斯拉保持良好的合作關系,是動力電池行業的領導者;LG化學起步稍晚,電池正極主要是三元NCM,是海內外公認的軟包龍頭,擁有眾多優質客戶,包括現代、通用、雷諾、日產等,是動力電池行業的后起之秀;三星長期立足消費類鋰電的研發生產,技術積累深厚,發展大容量方形硬殼電池為主。近年來國內CATL、比亞迪、國軒等企業也相繼完成了各自技術路線的初步探索,在產能規模上成為日韓動力電池巨頭有力的挑戰者。

日韓優質鋰電設備企業:產值規模普遍較小,無法快速響應國內日益增長的設備需求

日韓裝備制造企業起步較早,積累了較好的技術優勢,因此,日韓涌現出一批自動化程度高、穩定性好以及高精密度的優質鋰電設備企業。日本平野長期從事涂布機械的生產,受益國內鋰電行業發展,公司在手訂單充裕;CKD是日本卷繞機行業的領先企業,產品具有高精度、高卷繞速度、徹底防塵的特點;日本淺田是生產鋰電制造前端攪拌設備的老牌企業,競爭優勢明顯;PNT是韓國最負盛名的生產涂布機、輥壓機、分條機、卷繞機的公司備,主要客戶包括三星SDI、LG化學、LGE、SKInnovation、以及CheilInd等知名企業;韓國CIS經過多年發展,可以生產從極片制作、電池單元(電芯)制作和電池組裝各個工段所需要的各種設備,是鋰電設備的綜合服務供應商,為擴展中國市場,2015年與浩能科技合資創辦了智慧易德,強化技術和市場的合作。

投資建議:通過盤點國際動力電池三巨頭近年來發展歷程,以及隨之崛起日韓鋰電設備供應商后我們發現全球鋰電產業發展呈現兩大特征。一方面,中國通過吸納國際鋰電企業進入國內市場投資生產,帶動了國內鋰電產業整體升級并強化了市場中心地位,而日韓多年建立的歷史優勢也逐漸被中國電池企業超越。另一方面,日韓鋰電設備企業在華收入占比仍在提升說明國產設備替代進口尚未完成,而日韓企業產值規模普遍較小,無法快速響應國內日益增長的設備需求,國產設備企業仍具長期發展空間。

市場與政策的雙重驅動,賦予了中國鋰電產業更長的景氣周期,因而鋰電池設備行業高增長的持續性被加強。繼續看好客戶結構向好、兼并協同兌現、具備產業競爭優勢的國內鋰電設備企業。建議重點關注:先導智能、贏合科技、科恒股份、星云股份、金銀河。

新能源汽車蓬勃發展,鋰電景氣度持續高漲

1.1新能源汽車產銷持續向上

全球新能源汽車行業正處于蓬勃發展的時期。全球性的石油資源緊缺與氣候環境不斷惡化使現代人類社會的發展面臨著嚴峻挑戰,發展節約能源與無廢物排放的新能源汽車已受到各國政府的高度重視。發展新能源汽車不僅可以減少環境污染,還是各國提振汽車工業、占領新技術制高點、開拓新的經濟增長點的大好契機。為此,世界主要工業國均出臺了相關產業政策大力推進本國新能源汽車的發展。

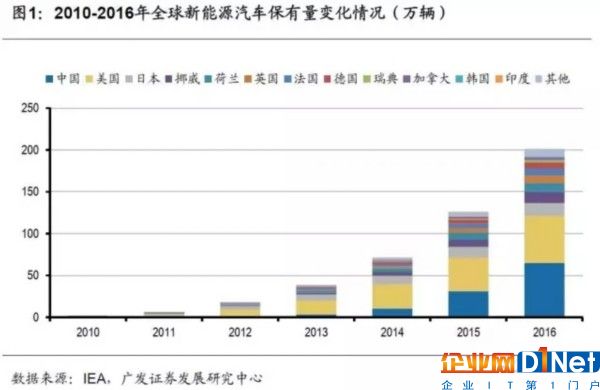

新能源汽車保有量突破200萬輛,中國是發展最快的黑馬。據IEA發布的《GlobalEVOutlook2017》,全球新能源汽車于2016年首次突破200萬輛。2015年之前,美國的新能源汽車占據最大的比例。在市場及政策的雙重作用下,中國新能源汽車快速發展,并在2016年超越美國,成為全球新能源汽車保有量最大的國家。

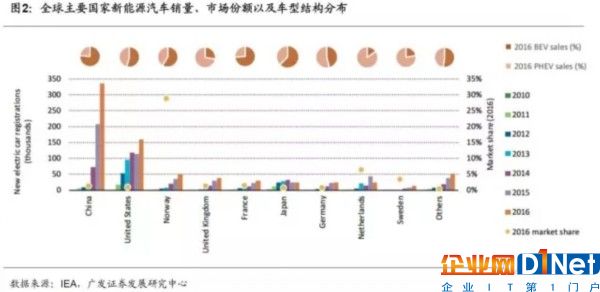

2016年全球新能源汽車銷量創歷史高點,總計超過75萬輛。其中,中國市場的增長尤為明顯,新增數量高達33.6萬輛,約為同期美國新能源汽車新增保有量的2倍。歐洲市場新能源汽車2016年新增保有量約為21.5萬輛,新能源汽車的發展還是集中在以下部分國家,主要包括挪威、英國、法國、德國、荷蘭及瑞典。挪威對新能源汽車的發展在政策上給予了大力支持,新能源汽車的稅收、道路通行費等都有較大程度的減免,使得挪威成為2016年新增汽車數量中新能源汽車占比最大的國家,占比高達29%。此外,中國和法國的新能源汽車市場中,純電動汽車的占比極大,約為75%。而荷蘭、瑞典及英國以發展插電式混合動力汽車為主。

全球各大汽車廠商都在規劃新能源汽車產業。面對新能源汽車的高速發展,全球各個汽車廠家各自發布了雄心勃勃的新能源汽車計劃。根據IEA披露的各大汽車廠商對新能源汽車產業的規劃,到2020年,全球新能源汽車的保有量會達到900-2000萬輛。

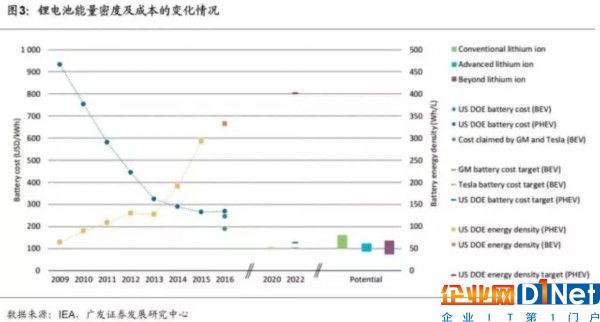

1.2鋰電池需求旺盛

新能源汽車的發展極大的促進了鋰電池產業的繁榮。隨著鋰電池行業研發生產的大量投入,鋰電池的能量密度不斷提高,同時成本也得到了有效的控制。預計未來鋰電池的能量密度會達到400Wh/L,同時成本控制在100-150USD/kWh。

全球鋰電池產業規模持續擴大,重心向中國轉移。據賽迪智庫電子信息產業研究所發布的《鋰離子電池產業發展白皮書(2017版)》,2010-2016年間,全球鋰電池產業規模從122增長至378億美元,年復合增長率高達20.7%。2010年以前全球鋰電池產業主要集中在中、日、韓三國,三者占據了全球近97%左右的市場份額。從2015年開始,在中國大力發展新能源汽車的帶動下,中國鋰電池產業規模開始迅猛增長。2015年中國鋰電池產業規模已經超過韓國、日本躍居至全球首位。2016年領先優勢繼續擴大,占比高達40%。

日韓鋰電池巨頭面臨中國企業挑戰

2.1鋰電行業競爭格局

在全球十大鋰電池企業中,日本有兩家:松下和索尼,韓國有兩家:三星和LG化學,剩下全部是中國企業,其中比亞迪是中國的龍頭。日本的松下和索尼占了全球16.7%的銷售額,韓國的LG化學和三星SDI占了22.5%,其余的絕大多數由中國生產。

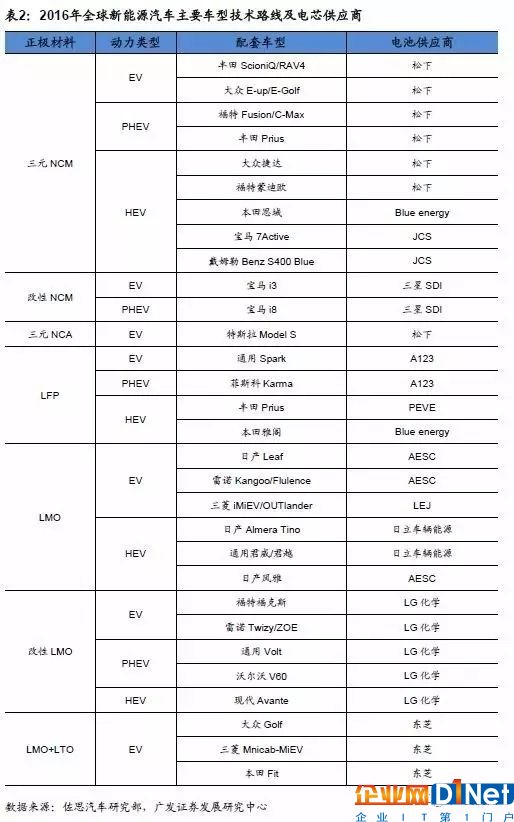

根據BloombergNewEnergyFinace的統計,2017年第一季度,全球鋰電池出貨量(僅為混合動力汽車和純電動汽車用電池)為5273MWh,其中松下占比最多,為42%。2016年全球主流新能源汽車采用的正極材料主要有三元NCM、改性NCM、三元NCA、改性LMO等,主流的電池供應商有松下、三星SDI、LG化學等。汽車企業與鋰電廠商的合作日益密切,綁定關系逐漸成型。鋰電池行業龍頭企業擴產規劃明確。在市場及各國政策的雙重驅動下,一線動力電池廠商持續擴產。

2.2松下:長期積淀,圓柱形電池領導者

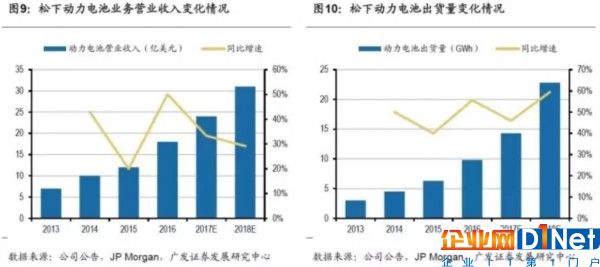

松下電器產業株式會社創建于1918年,于1994年開始研發可充電鋰離子電池。1998年松下開始量產筆記本電腦專用的圓柱形鋰離子電池,并建成了業內領先的鋰離子電池生產線。2008年11月,松下宣布與三洋電機合并,一躍成為全球最大的鋰電池供應商。隨著新能源汽車的興起,松下動力電池業務營業收入快速增長,2016年達18億美元,同比增速約為50%,2016年動力電池出貨量約為9.8GWh,同比增速56%。

2008年,松下與特斯拉首次展開合作,18650鈷酸鋰電池被特斯拉首款車型Roadster采納。自此,松下與特斯拉一直保持良好的合作關系,成為特斯拉最主要的動力電池供應商。2014年,松下宣布與特斯拉合資共建超級電池工廠Gigafactory,兩者關系更進一步。除了特斯拉,松下與大眾、福特等諸多廠商也存在合作關系,其客戶分布在歐美,集中在美國。

松下動力電池正極使用的是高鎳三元材料,電芯封裝以圓柱形為主。圓柱的優點包括生產工藝成熟,產品良率高,有如18650、21700等統一規格型號,整體成本有優勢。同時,其缺點也比較明顯,圓柱形電池一般采用鋼殼或鋁殼封裝,會比較重,比能量相對較低。目前,松下絕大部分動力電池供給特斯拉。ModelS和ModelX使用的是18650圓柱形電池,最新一代18650電池正極采用NCA材料,負極使用硅碳復合材料,單體能量密度可達250Wh/kg。Model3使用的21700圓柱形電池,單體能量密度提高到340Wh/kg,是目前市面上單體能量密度最高的電池。

松下動力電池工廠主要分布在日本、美國、中國。目前,Model3和ModelX的電池均在日本工廠生產。2014年6月松下與特斯拉合資建造的超級工廠Gigafactory破土動工。Gigafactory工廠生產的是圓柱形21700電芯,該電芯將會用在特斯拉能源存儲產品和Model3轎車中。今年1月5日,特斯拉表示,Gigafactory工廠已經開始批量生產鋰離子電池。此外,松下在中國大連和蘇州各建立了一個工廠,大連工廠生產方形電池,計劃完全建成后電池產能可供20萬輛電動車使用,目前一期工程已投產。蘇州工廠為松下與蘇州捷新的合資工廠,生產18650圓柱形電池,預計今年下半年投產,2017年產能可達1億支。

2.3LG化學:揚長避短,打造軟包龍頭企業

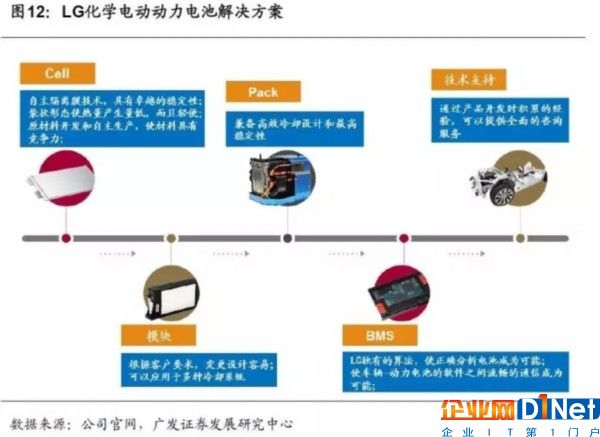

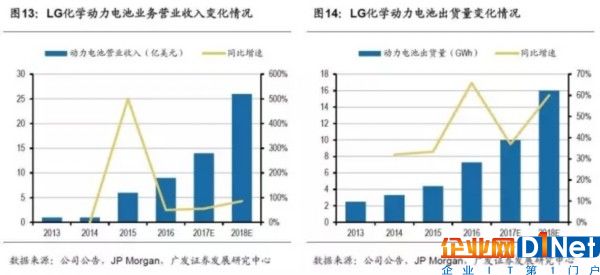

LG化學隸屬于韓國三大集團之—LG集團,自1947年成立以來在半個世紀的時間里,LG化學通過不斷的革新和研究開發活動,成長為領導韓國化學工業的韓國最大的綜合化學公司。1998年,LG化學正式開始研發鋰離子電池,憑借自身數十年材料生產研發經驗,LG化學在開發鋰電池的時候有產業鏈協同的優勢,可以將正負極材料,隔離膜等方面都有獨到的技術,第一時間導入到它的產品設計中,直接反映到電芯研發環節擁有獨特的技術。目前,LG化學可以從Cell、模塊、BMS、Pack開發到技術支持,提供與動力電池相關的全部產品組合。過去幾年,LG化學動力電池業務營業收入逐年增長,2016年動力電池出貨量達到7.3GWh。

2009年,LG化學正式進入動力電池市場,與韓國現代起亞合作,首次將鋰電池產品應用于商用混合動力車。此后,LG化學先后和通用、雷諾、福特、沃爾沃等國際定將廠商展開合作,成為動力電池主流三大供應廠商之一。

在技術上,LG化學正極采用的主要是三元NCM材料,在電池包裝方面,LG化學大部分采用疊片式軟包設計,是海內外公認的軟包龍頭企業。軟包鋰電池所用的關鍵材料—正極材料、負極材料及隔膜—與傳統的鋼殼、鋁殼鋰電池之間的區別不大,最大的不同之處在于軟包裝材料(鋁塑復合膜),這是軟包鋰電池中最關鍵、技術難度最高的材料。軟包電池的包裝材料和結構使其擁有一系列優勢。1)安全性能好,軟包電池在結構上采用鋁塑膜包裝,發生安全問題時,軟包電池一般會鼓氣裂開,不會爆炸。2)重量輕,軟包電池重量較同等容量的鋼殼鋰電池輕40%,較鋁殼鋰電池輕20%。3)內阻小,軟包電池的內阻較鋰電池小,可以極大的降低電池的自耗電。4)循環性能好,軟包電池的循環壽命更長,100次循環衰減比鋁殼少4%~7%。5)設計靈活,外形可變任意形狀,可以更薄,可根據客戶的需求定制,開發新的電芯型號。軟包電池的不足之處是一致性較差,成本較高,容易發生漏液,技術門檻高。

LG化學在韓國、美國、歐洲和中國均設有動力電池工廠。四個動力電池生產基地分別位于中國南京,韓國吳倉,美國霍蘭德,波蘭弗羅茨瓦夫。LG化學南京工廠是其繼韓國梧倉工廠、美國霍蘭德工廠之后的全球第三個汽車動力電池生產基地,也將是LG化學全球最重要的動力電池生產基地。LG化學計劃將汽車動力電池的產能,從2016年滿足全球5萬輛電動汽車,增加到2020年滿足20萬輛電動汽車,即增長到原來4倍。而這個計劃的核心,就是南京新能源汽車電池基地。

2.4三星SDI:后發制人,躋身方形電池龍頭

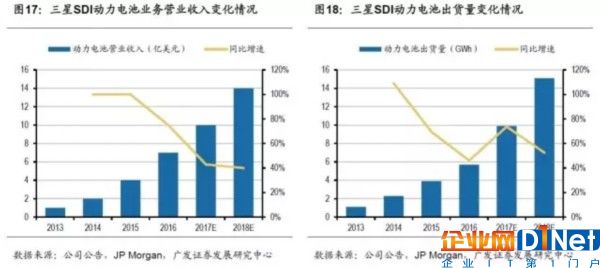

三星SDI(中國)是指中國三星的顯像管生產部門,由于顯示技術液晶化,目前轉行生產鋰電池包(batterypack),主要應用于筆記本等移動設備。2000年,三星SDI開始進軍動力電池領域。2015年5月,三星SDI100%收購MagnaSteyr從事電池業務的子公司MSBS(MagnaSteyrBatterySystemsGmbH&CoOG),從此三星SDI構建立起從電池單元、模塊到電池組完整的電動汽車電池業務體系。在全球小型消費鋰電池市場中,三星SDI獨占鰲頭。但在動力電池領域,相比松下和LG化學,三星SDI無論營業收入還是動力電池出貨量都顯得稍遜一籌。

2008年,三星SDI和博世合資成立了動力電池公司SBLimotive。2009年,寶馬推出了純電動汽車Megacity,SBLimotive成為Megacity動力電池供貨商,為三星SDI打開了動力電池市場。2014年7月,三星SDI與寶馬簽訂電動汽車電池擴大供貨及共同開發新一代電池材料的諒解備忘錄,進一步鞏固了三星SDI與寶馬在動力電池上的伙伴關系。目前,三星SDI已被選為30多個汽車電氣化項目的核心的電池供應商,并且項目數量在不斷增加。首次安裝三星SDI電池的汽車有Fiat500e(純電動汽車),寶馬i3(純電動汽車),寶馬i8(插電式混合動力車)以及許多OEM廠商的其他車型。

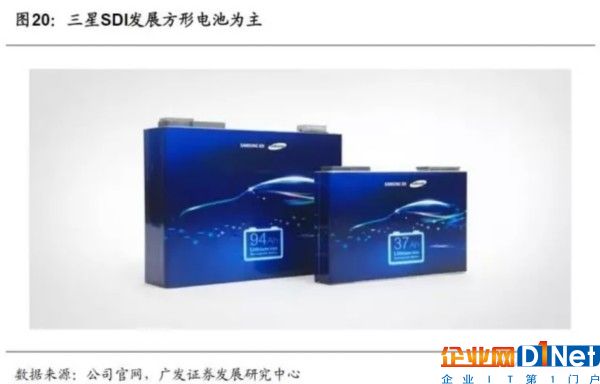

與松下、LG化學不同,三星SDI動力電池封裝形式以方形為主,同時積極跟進21700電池的生產,正極材料主要采用三元NCM和NCA材料。方形硬殼電池能夠生產大容量單體電池。此外,方形電池殼體多為鋁合金、不銹鋼等材料,內部采用卷繞式或疊片式工藝,對電芯的保護作用優于于鋁塑膜電池(即軟包電池),電芯安全性相對圓柱型電池也有了較大改善。方形電池的不足之處在與型號太多,工藝難以統一。

三星SDI動力電池工廠主要分布在中國、歐洲和韓國,分別位于韓國蔚山、中國西安和匈牙利格德,其中韓國蔚山的工廠投產最早,當前主要為寶馬i3和i8提供動力電池。2014年8月,三星SDI汽車動力電池工廠開工建造,總投資6億美元,2015年10月竣工投產,每年能為4萬輛以上純電動汽車供應電池,計劃在2020年銷售額突破10億美元。

小而精的日韓鋰電設備企業

3.1鋰電池生產概述

鋰電池的生產工藝比較復雜,大致可分為極片制作、電池單元(電芯)制作和電池組裝三個工段。鋰電池極片制作工藝包括電極漿料制備、電極漿料涂布、輥壓、分切、極耳焊接等工序;鋰電池電芯制造工藝主要包括卷繞或疊片、入殼封裝、注入電解液、抽真空并封裝等;電池組裝工藝主要包括化成、分容、組裝、測試等。

3.2平野:涂布設備優質供應商

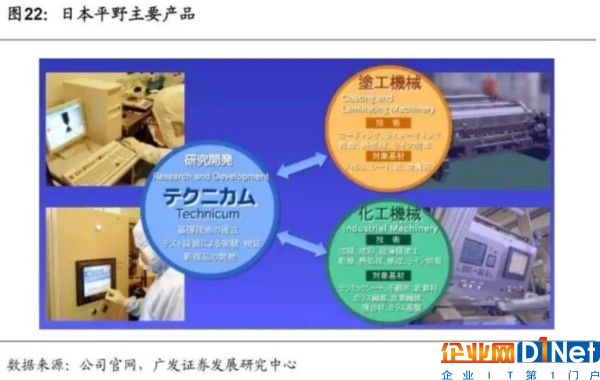

日本平野創立于1935年,主要從事制造和銷售涂布相關設備和化學相關設備。產品包括光學功能膜涂布生產線、柔性線路板涂布生產線、電池極片涂布設備、無紡布制造設備等,是中國鋰離子電池進口涂布設備的主要供應商之一。

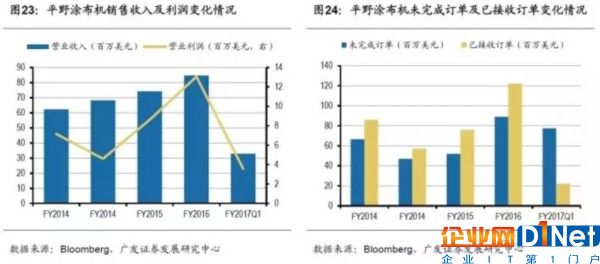

近年來,受益動力電池行業景氣度高漲,平野涂布機業務營業收入逐年攀升,FY2017年涂布機營業收入8470萬美元,同比增長14%,營業利潤1306萬美元,同比增長51.4%。此外,動力電池企業持續擴產,平野涂布機在手訂單充裕。

3.3CKD:日本卷繞機行業領先企業

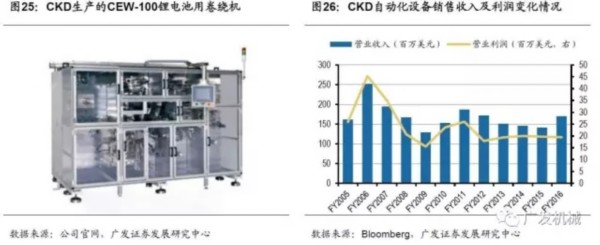

日本CKD公司成立于1943年,主要生產的產品有自動化機械、氣動控制系統、流體控制系統以及省力系統。其中,日本CKD公司生產的CEW-100鋰電池用卷繞機有3大競爭優勢:1)徹底的防塵對策,采用區域封阻(ZoneBlock)的方式,將到卷繞部為止的各材料完全分離,通過控制各區域內的氣流來防止粉塵的混入。2)高精度卷繞,在高速與高精度卷繞前采用糾偏裝置進行補正,可以大幅降低卷繞不良的發生。3)高速卷繞卷繞速度1000mm/秒。是占有世界50%以上市場份額的自動機械。CKD將多年積累的伺服控制技術與高性能空氣元件、凸輪技術相融合,充分保證了電池的品質和安全。

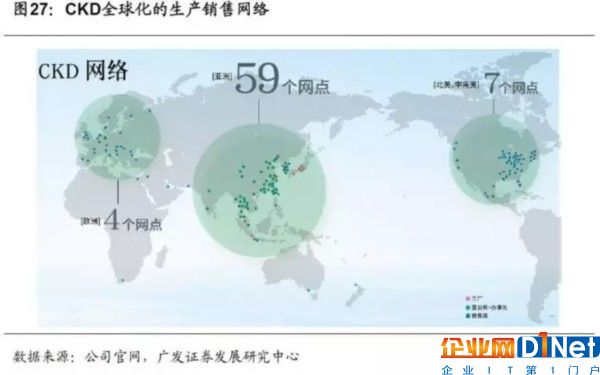

為了將最佳的商品和技術以及服務迅速且準確的提供給客戶,日本CKD公司努力打造了全球化的生產銷售網絡。經過多年的積累,日本CKD公司分別在歐洲、北美、中南美、亞洲設立了服務網點。此外,除了在日本本土,CKD還分別在中國、泰國、韓國、馬來西亞以及印度設立工廠。全球化的網絡為公司的發展提供了強有力的支持。

3.4淺田:攪拌設備老牌企業

日本淺田鐵工株式會社創立于1905年,長期從事攪拌、分散、粉碎機械的研發生產,其中公司的攪拌設備包括剪式攪拌器和攪拌揉捏機。經過長期積累,日本前田在攪拌設備行業具有一定競爭力,成為國內主要鋰電設備進口商之一。回顧國內鋰電制造前端設備行業,從事相關設備制造的企業較多,但是成規模的企業相對較少。根據高工鋰電產業研究所(GBII)的數據,2013年國內鋰電池漿料攪拌設備的銷售量約950套,鋰電池漿料攪拌設備生產企業多達56家,僅珠三角地區就超過20家。

3.5PNT:優質鋰電設備綜合服務商

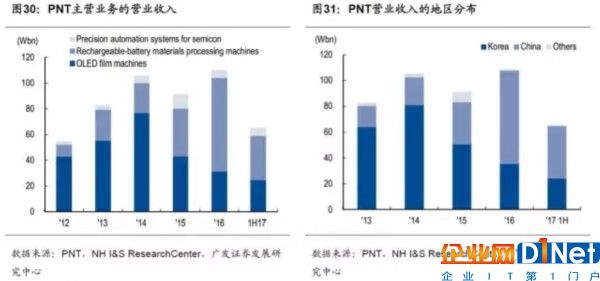

韓國PNT公司成立于2003年,是韓國最負盛名的生產涂布機、輥壓機、分條機、卷繞機的公司。PNT專業從事研發制造鋰電池及隔膜的涂布設備、各種光學涂布設備,及電解銅箔設備,主要客戶包括三星SDI、LG化學、LGE、SKInnovation、以及CheilInd等知名企業。此外,公司產品也遠銷中國、美國、日本、臺灣、印度、印度尼西亞等國家。目前,公司有將近200名正式員工,其中工程技術人員占80%以上。韓國總公司的注冊資金為20億韓幣,總資產達到1400多億韓幣。2013年,公司銷售額突破1000億韓幣,其中出口中國將近300億韓幣。

韓國以及全球新能源汽車的發展帶動了韓國三星SDI、LG化學等動力電池企業的繁榮,作為三星SDI、LG化學等優質動力電池企業鋰電設備的供貨商,PNT鋰電設備業務營業收入快速增長。從PNT營業收入的地區分布來看,中國市場對業績的貢獻逐年增大,并在2016年首次超過韓國本土。受益新能源汽車中國市場的發展,2017年上半年,PNT中國市場的營收占比進一步擴大,達到了61.9%,

3.6CIS:鋰電設備的集大成者

CIS成立于2002年的韓國公司。其主營業務為生產、銷售鋰離子電池制造設備、燃料電池制造設備、太陽能電池制造設備以及顯示器制造設備。CIS公司是鋰電設備的集大成者,生產從極片制作、電池單元(電芯)制作和電池組裝各個工段所需要的各種設備,并且在技術上具備一定的優勢。2015年6月,浩能科技與CIS合資創辦了智慧易德,并將其打造成浩能科技和CIS進行技術和市場合作的中間業務平臺。

韓國CIS經過多年發展,可以生產從極片制作、電池單元(電芯)制作和電池組裝各個工段所需要的各種設備,是鋰電設備的綜合服務供應商,為擴展中國市場而年與浩能科技(科恒股份子公司)合資創辦了的智慧易德,在技術強化和市場開拓方面進行了深入的合作。

投資建議與風險提示

投資建議:通過盤點國際動力電池三巨頭近年來發展歷程,以及隨之崛起日韓鋰電設備供應商后我們發現全球鋰電產業發展呈現兩大特征。一方面,中國通過吸納國際鋰電企業進入國內市場投資生產,帶動了國內鋰電產業整體升級并強化了市場中心地位,而日韓多年建立的歷史優勢也逐漸被中國電池企業超越。另一方面,日韓鋰電設備企業在華收入占比仍在提升說明國產設備替代進口尚未完成,而日韓企業產值規模普遍較小,無法快速響應國內日益增長的設備需求,國產設備企業仍具長期發展空間。

市場與政策的雙重驅動,賦予了中國鋰電產業更長的景氣周期,因而鋰電池設備行業高增長的持續性被加強。

京公網安備 11010502049343號

京公網安備 11010502049343號