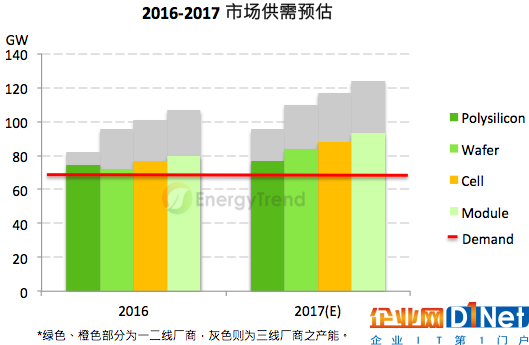

根據中國國家能源局最新發布的統計:中國2016年光伏新增并網量為34.54GW,扣除約4~7GW在2015年已安裝但延至2016年并網的裝機量,2016年中國實際需求高達30GW。相較去年的高度成長,今年中國實際需求可能稍降至25GW左右,然而,光是中國本土電池片產能在今年就將有約10GW的擴充,更趨嚴重的供過于求讓今年較為悲觀的價格市況更是雪上加霜。

2017出貨集中化

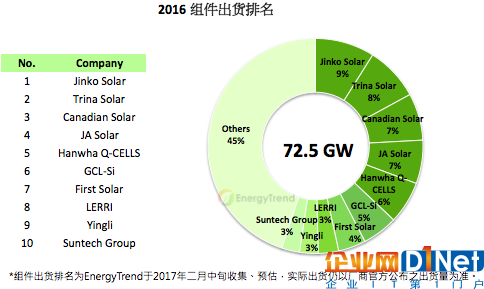

回顧2016年,火熱的中國需求讓場前十大廠商排名發生變化。除了讓晶科以6.7GW的組件發貨量躍居排名第一寶座、以中國內需為主的協鑫集成、樂葉光伏發貨量大增,也讓單晶為產品強項的尚德集團重新名列十大出貨廠商。今年在全球需求相比去年持平、甚至有可能略減的情況下,出貨仍在成長中的前五大廠晶科、天合、阿特斯、韓華、晶澳將占據全球超過40%的出貨,維持組件出貨更加集中化的態勢。

金剛線切多晶硅片抵抗單晶熱度的續航

延續去年單晶的熱度,今年上半單晶的熱潮從持續缺貨的單晶硅片可見一斑,在隆基、中環兩大單晶硅片廠新產能在四~五月陸續釋放以前,單晶硅片的缺貨情況未能有任何緩解。為了提高對供應量的掌握度,不少垂直整合大廠都為了單晶硅片而開始出現走回擴充中游區段產能的動作。在單晶硅片龍頭廠、垂直整合廠雙雙擴充的情況下,單晶硅片在第三季以后又會重回略微產能過剩的情形。價格將隨第三季平淡的需求急轉直下。

導讀:根據中國國家能源局最新發布的統計:中國2016年光伏新增并網量為34.54GW,扣除約4~7GW在2015年已安裝但延至2016年并網的裝機量,2016年中國實際需求高達30GW。相較去年的高度成長,今年中國實際需求可能稍降至25GW左右。

若單晶硅片價格跌落,P型單晶組件的性價比將更加明顯,多晶為主之廠商為維持競爭力,導入金剛線切多晶硅片變為勢在必行的選項,但與之搭配的黑硅技術情形仍顯復雜。不僅干法、濕法、添加劑直接蝕刻等技術路線未定,硅片廠、電池廠仍在權衡由哪一方進行黑硅技術的導入,黑硅電池也仍需解決效率的穩定性以及外觀問題。由此看來,同時擁有硅片、電池片、組件的垂直一體化廠商可能在第三季領先力推黑硅組件,為黑硅產品的推動領航。預期明年黑硅產品將明顯放量,讓多晶電池片能接受金剛線切的多晶硅片,整體多晶組件成本能下降US$ 0.015 / W左右,以抗衡單晶市占的高度成長。

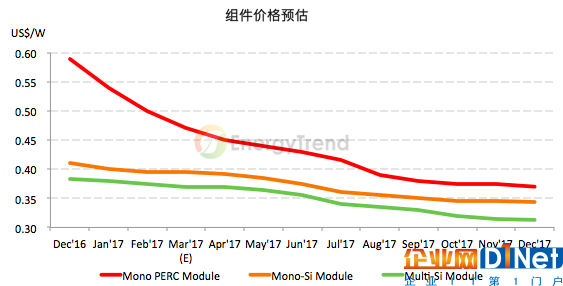

由于設備商產能有限,近年PERC技術的導入仍以單晶為主。面對金鋼線切的降本議題來勢洶洶,預期擁有單晶產能的產商將加快PERC技術的導入以及效率的推進。不僅今年底單晶PERC主流產品將站上300W大關,整年PERC產能的擴充也可能高于先前預期,達到12~15GW區間,PERC的規模經濟將逐漸顯現。屆時,一般單晶280W與單晶PERC 295~300W組件價差將持續縮小,PERC 300W組件與N型PERT組件、異質結 (Hetrojuction)組件瓦數輸出的差距也縮小到10%以內,成本卻遠低于N型技術。

單晶PERC組件的增量與降價將大大沖擊一般單晶以及N型的市場。也將有越來越多廠商考慮2~3年內全單晶產線都搭配PERC技術的選項。綜合以上,PERC技術的擴充、金剛線切多晶硅片搭配黑硅技術都是今年不可不為的浪潮,未能跟上的企業將難以渡過每年顯著殺價的淡季,在市場洗牌時期面臨危機。

京公網安備 11010502049343號

京公網安備 11010502049343號