數據中心投資與建設的熱潮,令其成為疫情之后逆勢崛起的行業之一,伴隨基礎設施REITs 試點,數據中心迎來高光時刻。

受疫情影響,數據中心這類資產變得更為搶眼,其增長勢頭有加速跡象。

面對突如其來的在家辦公、線上學習的需求,阿里巴巴旗下軟件釘釘連續擴容10 萬臺云服務器,并在短時間內在河源數據中心新增部署了超過1萬臺云服務器,幫助釘釘成功扛住了巨大的流量沖擊,創造阿里云快速擴容的紀錄,也驗證了數據中心基礎設施建設對互聯網企業的重要程度。

河源數據中心,位于廣東河源市,距廣州、深圳約160 公里,是阿里云自建自維基地,也是華南地區最大數據中心,可部署30 萬臺物理服務器,目前已部署包括淘寶、螞蟻金服、釘釘在內的阿里集團業務。河源數據中心是阿里云四個超級數據中心中的一個,其余三個位于張北、南通、烏蘭察布。

在眾多小學生集體給釘釘“打一星”抗議的同時,釘釘沒有崩潰,卻有很多軟件如B 站、愛奇藝、小米電視、學習通等應用服務崩潰掉線,除了網絡的擁堵,更多是因為服務器宕機,這背后凸顯了服務器容量短缺問題。

此次疫情加速眾多互聯網線上服務高速增長,眾多企業的業務加入到數字化、智能化轉型中,推動了對數據中心這類新基礎設施的潛在需求。3 月4 日,中共中央政治局常務委員會召開會議,提出要加快5G 網絡、數據中心等新型基礎設施建設進度。3 月17 日,發改委更是強調,要注重調動民間投資積極性。

為此,數據中心投資與建設熱潮正在席卷中國。

貴州在2020 年重點建設“中國南方數據中心示范基地”,重慶市2020 年投資超過67 億元新投建5 個數據中心項目,山東將在2022 年年底前打造30 個以上綠色數據中心。企業層面,總投資109 億元的華為成都數據中心日前簽約,阿里云宣布未來3 年再投2000 億元,用于數據中心建設以及重點技術研發,騰訊未來五年將投資5000 億元,其中數據中心是投資重點,包括在天津濱海高新區打造全國最大IDC 數據機房等。

在政策支持和大型企業加碼的背后,是來自企業對數據增長的需求。一方面是中國互聯網公司的自身業務發展需求和5G 時代潛在的大數據、云計算、物聯網的數據增長需求。另一方面,來自歷史欠賬的彌補,中國大型數據中心數量占比過低,仍有大幅提升的空間。

從中國數據中心市場規模增長來看, 由2007 年的35 億元增長到2019 年的1562 億元,復合增速高達37%,隨著5G+AI 催生的新需求,未來行業將會繼續保持30% 的增長甚至更高。從全球數據中心市場統計數據來看,目前全球541 個超大規模的數據中心,中國的占比約為9%,與排名第一的美國有較大的差距。

中國需要多少數據中心?

數據中心,顧名思義是數據的中心,是處理和存儲海量數據的地方,英文全稱為Data Center。通常意義上數據中心是指一個物理場所,是用以放置計算機系統和諸如通信存儲這樣的相關設備基礎設施,通俗說法就是機房。

只提供場地和機柜的數據中心一般稱為DC(Data Center), 而同時提供帶寬服務的,一般稱IDC(互聯網數據中心Internet Data Center),兩者有時不作嚴格區分。從數據中心規模方面來看,按標準機架數量,可分為小型(3000 機架以下)、大型(3000 機架至10000 機架) 和超級(10000 機架以上)。從等級來看,依據數據中心標準組織和第三方認證機構Uptime Institute 行業評判標準,按“可用性”、“穩定性”和“安全性”分為Tier1、Tier2、Tier3、Tier4,其中Tier4 為行業最高等級提供容災服務。

區別于狹義上的理解,數據中心目前廣泛應用于通信行業企業、制造業企業、互聯網企業、金融機構、政府等諸多領域。因此不再簡單只是信息存儲的物理空間,融合云計算、區塊鏈、人工智能等新技術于一體,是集數據、算力、算法三大要素于一身的數字基礎設施。

數據中心的行業產業鏈結構,自下而上分為基礎設施設備、數據中心專業服務(運維)、云計算服務商與應用企業。應用企業主要面向互聯網企業、金融機構、政府企業、傳統電信制造業行業、軟件計算機行業。

根據中國信通院公布的數據,2019 年國內數據中心規模達1563 億元,同比增長27%,近年復合增速達37%,科智咨詢等機構預測2020 年規模將超2000 億元。

戴德梁行大中華區資本市場部總裁、中國資本市場部主管葉國平接受采訪時表示,中國數據中心的發展處在一個快速發展的階段,從數據中心市場存量看,三大電信巨頭憑借其寬帶和機房的資源優勢,占領了IDC 市場的半壁江山,第三方數據中心運營商正在積極擴張,拓展市場份額。從數據中心市場需求看,傳統金融銀行業客戶、互聯網企業、游戲、視頻等公司對IDC 的需求不斷上漲,同時云計算應用、5G 時代的到來,讓數據中心的需求迎來新的增長點。

中國信通院數據,2019 年我國云計算整體市場規模達1334.5 億元,同比增長38.6%,增速快于全球整體水平,預計未來幾年將保持穩定增長,到2023 年市場規模將達3754.2 億元。伴隨5G 商用的普及,推動用戶在數據儲存層面,包括用戶的視頻、照片、文檔,特別是視頻類應用數據,和5G 設備與邊緣計算數據,所產生的存儲型服務需求大幅增長。此外,AI 商用將驅動算力部署需求激增,國際數據中心發布的報告顯示,預計到2024 年,中國人工智能應用市場規模將達到127.7 億美元,2018 年至2024年年均復合增長39%。

中國未來需要多少大的數據中心?一方面看數據中心部署的數量(機柜數),一方面看數據中心的利用率。

根據賽迪集團的統計數據,2019年中國數據中心數量大約為7.4萬個,大約能占全球數據中心總量的23%。2016-2019 年中國數據中心機架數量逐年上升,2019 年數據中心機架數量達到227 萬架。

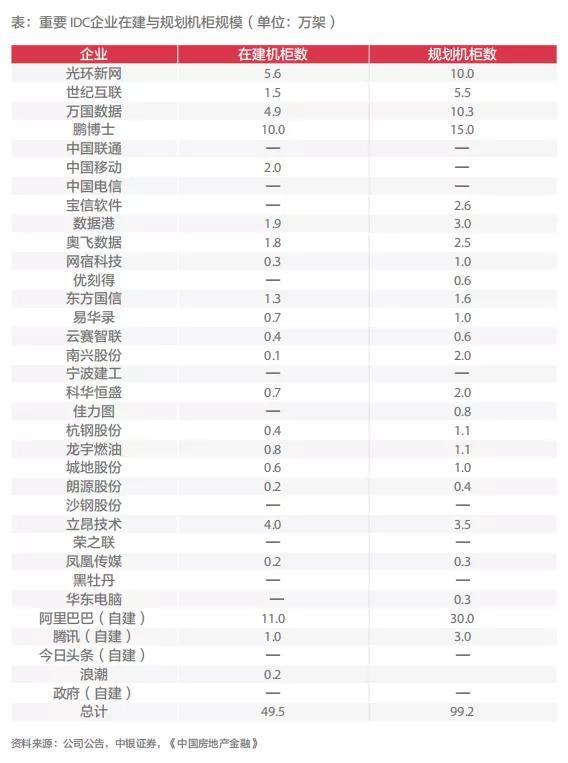

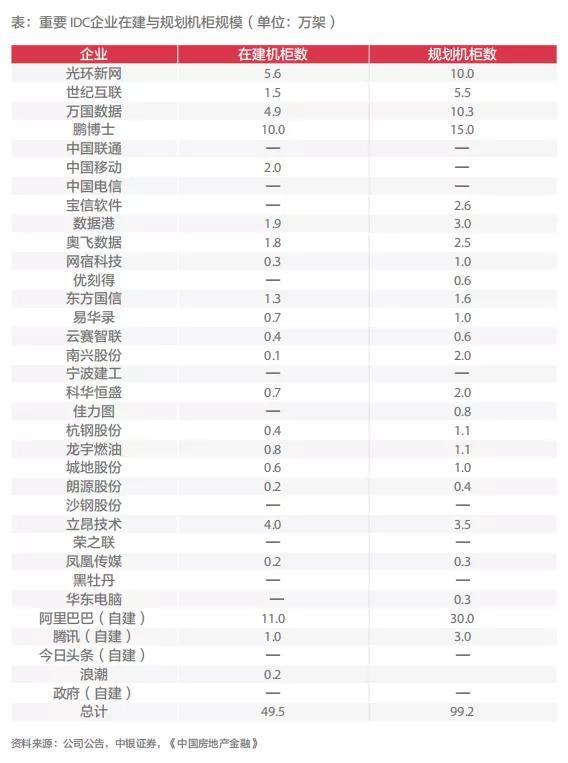

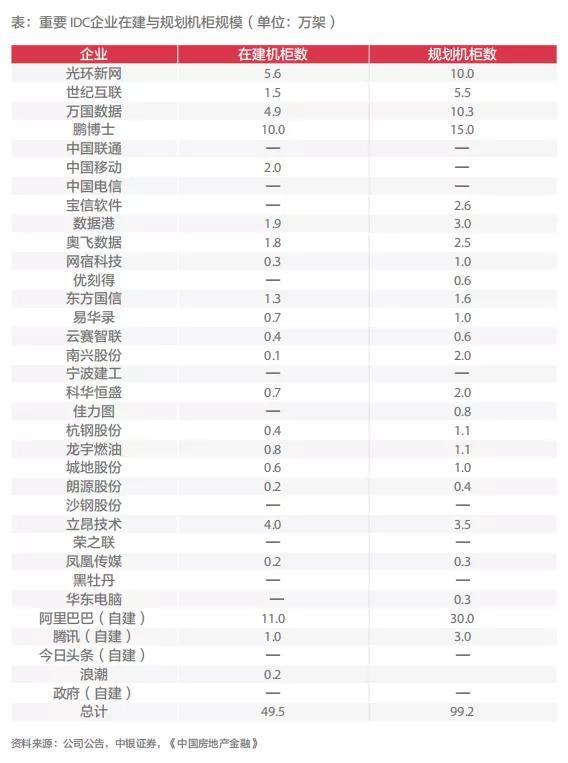

中銀證券分析了34 個主流數據中心企業之后,認為目前數據中心基本上能夠滿足需求。工信部公布的2018 年數據顯示,全國數據中心的利用率在60% 以下。但是中銀證券也發現,這34 家企業公開在建和規劃建設的機柜數合計在150 萬架,比現有的機柜數量增長67%,接近七成的增長反映了行業對于數據中心投入的熱情,這也預示著下游需求將進入爆發式的增長階段。

某投資機構數據中心板塊負責人劉進表示,從行業測算的數據來講,都只是反映了當下的邏輯預判,并沒有真正反映全部進入5G 時代,面臨工業級層面的數據需求,例如以毫秒精準要求的醫療領域、無人駕駛領域,這對數據中心提出更高的要求,顯然數據中心長期缺口依然存在。

數據中心的不動產投資邏輯

2014 年3 月“大數據”首次寫入政府工作報告,從2015 年國務院印發《促進大數據發展行動綱要》以來,數據中心發展步入快車道。

從全球數據中心發展階段來看,中國超大型數據中心建設起步較晚,特別是節點城市。中國互聯網的骨干網絡結構大致由八大核心節點組成,包括北京、上海、廣州、沈陽、南京、武漢、成都和西安,與此相對應大型及超大型互聯網數據中心以此為部署中心。

這樣的部署策略,有賴于網絡的可靠、穩定與延遲較低,另外大型互聯網企業、金融機構、制造服務行業也多集中在一線城市與核心城市,便于企業日常的管理與運維和突發事件的應急響應。

劉進介紹,上述企業“熱數據”交換處理對數據中心的部署要求、位置要求很高。而以儲存為主的“冷數據”則對能源、氣候極為看重,如寧夏中衛吸引了亞馬遜、阿里、360 建立數據中心,有“云上貴州”之稱的貴陽貴安吸引了蘋果、騰訊的布局,這些區域無疑都是電力、氣溫俱佳的地方。

數據中心生命周期包含投資、建設、銷售、運維四個環節,不同環節可組合出多種商業模式。華泰證券根據數據中心不同投建運模式,總結了三種模式,包括自投自建自運營模式、多方投資建設數據中心企業運維模式、投建運分離模式。招商證券認為,目前國內有五種方式,包括自建(自有土地)模式、自建(租賃土地)模式、代建、租賃、代運營。

電信企業、云計算企業大多是自投自建自運營類型,且占據50% 以上的市場份額,緊隨其后的第三方數據中心投建運維模式多樣,補充了眾多中小型企業的數據服務需求,如:萬國數據、世紀互聯、光環新網等企業。

第三方數據中心雖然不如電信運營商擁有互聯網骨干網絡,但是在數據中心領域具有其自身的優勢,比如專業級面向企業的綜合數據服務能力,擁有較強的本地資源。

葉國平認為,與國內市場相比,國際市場以第三方數據中心運營商為主導,同時一般是REITs 形式持有資產及運營。根據Synergy Research 的統計,Equinix、Digital Realty 這兩大第三方運營商占比全球的市場份額超過20%。

在投建階段,上述幾種模式中,共同的難點在于設立初期的證照發放。葉國平表示,這體現在數據中心的四大證照發放上,包括:發改委立項、節能審查、供電批復、IDC 運營牌照的申請辦理及資源的整合。特別是對外資機構而言,IDC 運營牌照對外商持股比例亦有嚴格的限制,若能與具備申請各類牌照經驗及渠道的機構合作,會大大降低投資數據中心的門檻。

從當前數據中心建設進展來看,在投建基礎設施層面,有賴于地理位置和電力能源的配置要求。其投建邏輯往往歸為另類投資的一種,與零售地產、酒店等類型資產的投資價值判斷點相似,考量地段、租金成本等因素,除此之外還有其自身的獨特性。

“數據中心的收益率比寫字樓、商業及物流資產要高,穩定運營的數據中心項目Cap Rate(資產回報率)高達8%-13%,但我們也觀察到由于越來越多數據中心的投并購出現,Cap Rate 有稍微下調的趨勢。”葉國平說。

葉國平指出,從不動產投資角度看,地理位置永遠是第一要素,但是由于數據中心對IT 有著極其專業嚴格的要求,需要軟件硬件設備的配合,才能吸引優質客戶,及產生收益的最大化。由于數據中心搬遷成本高,時間周期長,因此數據中心租客的黏性非常高,一旦起租穩定運營后,租戶的穩定性較高。

“從投資人角度來說,不少投資者對中國數據中心投資非常感興趣,穩定的數據中心投資項目,對比傳統地產投資類別寫字樓、商業,甚至物流的Cap Rate 都要高,因此不少投資者希望能參與到數據中心這個新賽道上。”葉國平說。

2019年以來,數據中心的投資市場非常活躍,除了政府、電信運營商、互聯網企業大舉投資外,金融資本、房地產投資機構紛紛進入這一領域。據戴德梁行不完全統計,日本伊藤忠商事、中信資本、貝恩資本、新加坡吉寶資本、摩根士丹利、南山資本、GIC、平安海外、Atics、Blackstone、Hill house 等機構,從JV 平臺(Joint Venture)、融資或資產層面參與到數據中心投資上來。

2019 年3 月,世聯行投資與巨盛網絡、中天智慧共同組建的武漢眾維億方開工建設,該項目總投資130億元, 是華中最大的數據中心。2019年5 月,貝恩資本5.7 億美元投資秦淮數據,并與旗下數據中心Bridge Data Centres 合并成立泛亞洲數據中心平臺。2019 年11 月,摩根士丹利、南山資本領投,以260 億元參與騰龍控股集團的A 輪融資。2019 年11 月,基匯資本牽手中金數據公司建立合資伙伴關系,專注于在中國開發、收購和運營超大型IDC 項目資產包,時隔不到一年,2020 年9 月基匯資本完成13 億美元數據中心基金的募資。2020年7 月,吉寶資本旗下首峰數據中心基金與碧桂園簽訂合作,開建惠州數據中心項目,該項目投資總額15 億元。

除了資本進入這一領域,國內有不少企業轉型進入數據中心。寧波建工、城地股份先后收購數據中心公司中經云、香江科技,完成“基建+數據中心”雙輪業務驅動的轉型;鋼鐵公司擁有充足能源和土地資源,對于轉型數據中心是一個非常難得的優勢,杭鋼股份2020 年7 月成立浙云計算數據中心有限公司,建立高標準的綠色數據中心,與阿里天貓合作,并為其提供數據服務。沙鋼股份收購蘇州卿峰,間接持有世界第三大批發型數據中心運營商Global Switch51%的股權,借此進入數據中心領域。

葉國平預測未來2-3 年,數據中心領域的投資規模還會持續上升。

數據中心REITs疫情期間表現搶眼

“今年數據中心REITs 的表現,無論是新加坡市場還是美國市場,無疑都是REITs 中的領跑者。”對全球REITs 持續跟蹤投資的陸兵表示。

從全球REITs 市場來看,數據中心REITs 收益水平和估值處于行業較高的水平,目前全球共有6 只數據中心REITs,其中美國擁有6 家企業,是全球數據中心REITs 中最多的市場,其次是新加坡吉寶REITs。

美國這五家REITs 分別是Equinix(EQIX)、Digital Realty(DLR)、Core Site Realty Corporation(COR)、Cyrus One(CONE)、QTS Realty Trust(QTS)。截至發稿時,這五大數據中心REITs市值高達1279 億美元,占美國權益類REITs 市場規模10% 以上。其中Equinix、Digital Realty 市值最大,分別是688 億美元、410 億美元。

ViiNet 董事,Vesta Investment Advisors CEO 陸兵曾撰文指出,在當前全球經濟下行、新冠肺炎疫情共同影響下,數據中心、信號塔這一類REITs 尤為出色,投資回報超越了甚至是防御性最強的醫療保健REITs。數據中心REITs 因而成為今年防御性最強的一類資產。

富時NAREIT 美國房地產指數系列(FTSE NAREIT US Real Estate Index Series)自2015 年12 月開始納入數據中心REITs, 數據中心REITs 的表現非常耀眼,根據NAREIT 統計,除了2018 年外, 其余年份數據中心REITs 回報超過19%,平均回報高達15.35%,略低于信號塔與物流地產REITs。

今年以來,受疫情影響,數據中心REITs 成為少數上漲的REITs,截至發稿時,數據中心REITs 年初至今回報高達25.84%,其中全球最大數據中心REITs——Equinix(EQIX)今年上漲超過45%。

從美國市場表現來看,數據中心從過去不大被重視的專業類別,逐漸成為主流的REITs 資產類別。

發改委和中國證監會于2020 年4 月30 日發布《關于推進基礎設施領域不動產資信托基金(REITs)試點相關工作的通知》,基礎設施REITs 試點推進箭在弦上,其中數據中心作為試點領域之一,成為市場關注熱點。

“數據中心作為新基建的重要組成部分,基礎設施REITs 政策的出臺,讓投資者對數據中心的投資退出路徑更加有信心,變相加強了投資者對數據中心的投資熱情。”葉國平說。

招商證券分析認為,數據中心屬于重資產項目,建設周期較長,建好以后存在比較長的上架爬坡期,爬坡期業績增速較快,可幫助企業實現高增長,一般上架率到95% 就達到成熟期,成熟期項目雖然每年可以貢獻穩定現金流,但后續已無法實現太大增長。基礎設施REITs 試點落地,對于國內數據中心企業而言,給予成熟項目很好的變現渠道,可以幫助企業盤活存量資產,一次性獲得可觀的投資收益,用于新項目開發與建設,及大量并購,幫助企業快速擴張。

因此,數據中心發行REITs 將完成重資產的出表,實現降低資產風險、提升ROE 的目標,這種由重到輕的模式能夠讓企業從重資產業務中脫身,通過代運營方式實現輕資產運營。招商證券指出,數據中心資產走REITs 之路,同時對企業運營能力提出要求。由于REITs 嚴格要求資產的完整性,資產涉及土地產權問題、設備歸屬問題、運營歸屬等問題,原則上REITs 需要產權方來發行,這就要求必須擁有自有土地、自持物業。因此從當前的數字中心投建模式來看,唯有自有、自持物業才能獲得現階段發行條件許可,代建、場地租賃模式比較困難。

掃一掃

掃一掃

京公網安備 11010502049343號

京公網安備 11010502049343號