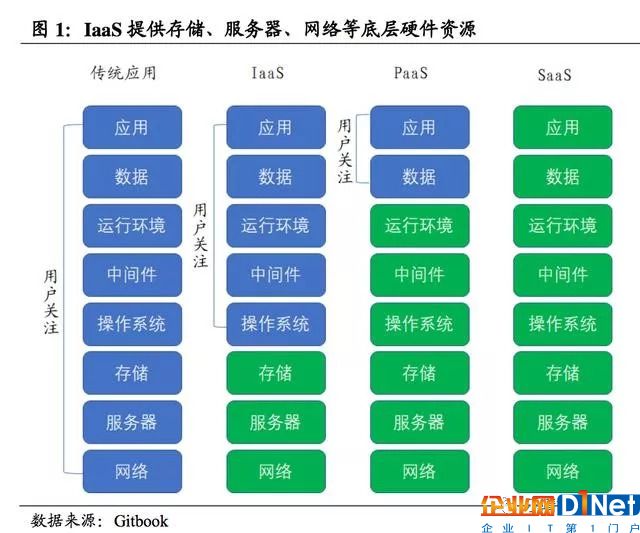

基礎設施即服務(IaaS)提供“服務器”、“存儲”、及“網絡硬件”等基礎設施資源。基礎設施即服務(IaaS)是將服務器、存儲、網絡硬件等整合成一個虛擬的資源池,通過API接口形式提供給客戶。

通過購買IaaS服務,客戶可獲得存儲資源、虛擬化服務器等計算機硬件資源的使用權,并按需付費。

客戶無需購買和管理自己的實體服務器和其他數據中心基礎結構,只需要控制操作系統、存儲和部署應用程序,按需快速擴容或收縮,為所用內容付費。

IaaS(基礎設施即服務)位于云服務架構底層,適用于需直接掌控底層基礎設施的客戶。

云計算通常被分為三層,分別是底層的(IaaS)、中層的(PaaS)、上層的(SaaS)。

其中PaaS在存儲、服務器、網絡的基礎上為用戶提供軟件開發平臺(運行環境、中間件、操作系統),而SaaS則為客戶直接提供完整的應用程序。

IaaS在開發難度上高于PaaS及SaaS,但IaaS用戶可以直接控制底層基礎設施,根據開發需求靈活配置。

另外,由于數據不對外部開發者開放,IaaS對企業數據安全保護優于PaaS與SaaS。IaaS通常適用于希望降低基礎設施投入,并可直接掌控服務器與數據,以及需要不斷調整基礎設施資源的客戶。

在技術層面,IaaS應用虛擬化技術將物理服務器轉化為多個虛擬服務器,按需分配給不同客戶。

虛擬化是IaaS的核心技術,通過虛擬化軟件(hypervisor)可以訪問物理服務器(主機或物理主機)底層硬件,將物理IT資源轉化為虛擬IT資源,創建多個虛擬服務器。

這些虛擬服務器在共享一臺物理服務器的同時各自擁有獨立的客戶操作系統。云服務商可按需求將虛擬服務器分配給不同客戶,提升了硬件利用率、負載、并完成對IT資源的優化。

▌IaaS公有云服務商分五類,以互聯網云服務商領先

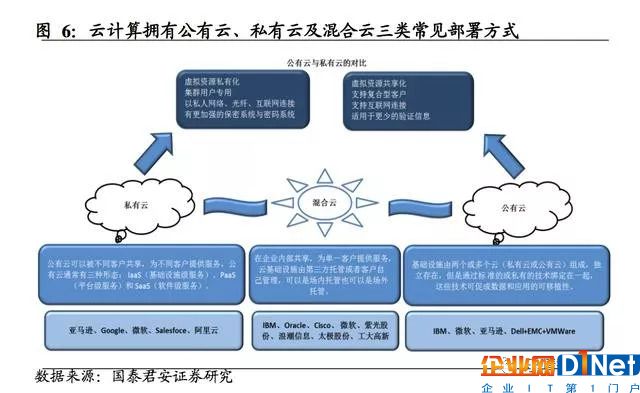

依據云服務的部署不同,云計算可以分為私有云、公有云、混合云三種部署形態。

公有云最大特點在于可被不同客戶共享,為不同客戶提供服務;私有云主要由企業內部共享,為單一客戶提供服務,云基礎設施由第三方托管或者客戶自己管理;混合云的基礎設施由兩個或多個云(私有云與公有云)組成,獨立存在,但是通過標準或私有的技術綁定在一起。

公有云、私有云、混合云適用于不同行業、不同類型的客戶。

公有云具有基礎設施彈性好、無需硬件采購、成本低、便捷、無需自主運維等特點,主要適用于互聯網企業(如視頻、電商、游戲)。

相較公有云,私有云對底層基礎設施可控,可進行深度開發,并且私密性更強。私有云還可利用利用企業內部已有的硬件設施,如果工作負載較大,基礎設施需求量高,私有云成本或低于公有云。

私有云目前主要應用于對私密性要求較高的中大型客戶,如政企客戶。混合云結合了公有云與私有云的優勢,客戶可以將私密數據置于私有云,非敏感應用置于公有云,在保護了數據安全同時兼具基礎設施彈性化,降低成本

公有云被認為是云計算的終極形態,但處于私密性考慮,多數政企仍采用私有云形態為主。

混合云則適合用于各行業,也是企業從私有云向公有云平滑轉型的重要方式。

RightScale全球調查顯示,混合云的使用率高達71%,僅使用公有云或私有云的調查者僅占21%、4%。混合云使用率由2015年的58%上升至71%,已成為IaaS發展新趨勢。

中國IaaS公有云服務商可分為五個類型:

1) 第一種是本地互聯網公司,代表是阿里云、騰訊云、百度,通過降價策略與客戶渠道快速擴張市場;

2) 第二種是國外廠商,通過與國內IDC企業合作進入中國市場,如亞馬遜(光環新網為AWS中國區代表),MicrosoftAzure(與世紀互聯合作);

3) 傳統IDC企業,擁有多年互聯網基礎設施服務經驗,向IaaS轉化,包括擁有占IDC市場主要份額的傳統電信運營商(中國電信、中國移動、中國聯通)與以及第三方IDC企業(如世紀互聯);

4) 第四種是初創公司,如青云、Ucloud、七牛云;

5)第五種是基礎設施廠商,比如華為、ZTE。

互聯網服務商阿里與騰訊領軍IaaS,瓜分市場份額55.8%。

IDC統計2017年阿里云實現營收11.12億美元,排名第一,占據中國市場45.5%的份額;騰訊云排名第二營收2.51億美元,份額10.3%;

中國電信排名第三,營收1.85億美元,份額7.6%,金山云排名第四,營收1.58億美元,份額6.5%,AWS和UCloud以微弱的差距分列第五、六名,營收分別達到1.33億和1.29億美元,占市場份額的5.4%和5.3%。

七至十名分別是微軟Azure、中國聯通、IBM、以及華為云,分別以1210萬、726萬、254萬、232萬美元的營收占據市場份額5.0%、3.0%、1.0%及0.9%。

▌中國云計算處于發展黃金期,IaaS市場保持高增長態勢

從投資維度,中國公有云市場具有15倍成長空間,未來發展潛力巨大。

2016年美國IT支出占GDP4.2%,而中國為0.9%(相差4.7倍);美國公有云占IT支出10.8%,中國占3.3%(相差3.3倍)。2016年中國公有云占GDP0.030%,美國公有云占GDP0.45%,相差15倍。從市場規模來看,中國公有云市場規模為20.08億美元,而美國為623.85億美元,中國僅為美國市場的3%左右。中國云計算尚處于擴展階段,未來成長空間巨大。

從時間維度,中國云計算推出遲于美國五年,目前正處于發展黃金期。

2006年亞馬遜推出彈性計算云(EC2)服務,自此以后國際ICT巨頭紛紛展開布局。

2010年Microsoft推出了MicrosoftAzure,谷歌在2013年發布了IaaSGCR。

同年,IBM收購了美國云計算公司Softlayer推出IaaS服務。經歷了10多年的快速發展,云服務現已步入成熟階段,市場格局趨于穩定。

中國云計算始于07年左右,初期主要是對通過學習美國增強對云計算概念的理解并儲蓄公有云及私有云技術。

在美國云計算推出5年后左右,阿里巴巴為首的一些互聯網企業以及具有行業服務背景的ICT廠商紛紛推出云服務

隨著云服務的不斷發展,服務商解決方案逐漸成熟,云服務的生態環境更加完善,云服務滲透到各行各業,形成了越來越多企業上云成功的案例,企業對云計算的認知也逐漸提高。

目前我國云計算正處于黃金發展期,市場規模持續增長。

中國云計算將保持35%高速增長,19年規模達到410.95億元。中國云計算已經步入高速發展期。

根據Gartner統計,中國公有云整體規模(IaaS、PaaS、SaaS、BPaaS、云管理與安全服務)在17年達到224.46億元,預計在17-19年保持35%增速,產業規模在18年突破300億元,19年突破400億元。

IaaS在云計算中占重頭,增速超云計算產業平均水平。中國云計算目前主要以IaaS服務為主。根據Gartner統計,2017年IaaS市場規模達119.95億元,占中國公有云市場(IaaS+PaaS+SaaS)62%。

17-19年中國IaaS市場規模將保持43%增速,預計19年規模達到245.85億元。

IaaS產業景氣度提升影響上游基礎設施供應商、數據中心服務商。IaaS上游主要為底層基礎軟硬件供應商、數據中心服務商、電信運營商。

其中底層硬件包括CPU、硬盤、服務器、存儲設備等,國內主要供應商有中科曙光、紫光股份、浪潮信息、聯想等。數據中心服務商包括光環新網、萬國數據、世紀互聯、寶信軟件、鵬博士等。電信運營商包括中國電信、中國聯通、中國移動。

作為IaaS基礎設施重要組成部分,17-18年X86服務器受云計算帶動放量明顯。

IaaS對多臺服務器集群實行并行計算。在這類架構下,一兩臺服務器的宕機都不會影響整體服務運轉,因此降低了對服務器的性能需求。

對于云服務商來說,高性價比的X86成為了服務器集群的首選。

2011Q1-2017Q1服務器收入6.9億美元上升至17年Q1的18.13億美元,復合增長17.4%;X86出貨量同期由26萬臺上升至49.3萬臺,復合增長11.1%。

17-18年Q1我國X86銷售額與出貨量出現明顯放量。2018年第一季度國內X86服務器市場出貨量為666,938臺,同比增長32.6%;市場規模為31.58億美元(約合人民幣198.95億元),同比增長68.9%,間接反映云計算已步入高增長時期,對服務器需求量大幅提升。

IDC建設計劃不斷,服務器市場將保持高增長。客戶數量以及對IaaS基礎設施資源需求提升。為滿足客戶對IaaS資源需求的日益增長,大型互聯網服務商不斷宣布IDC新建計劃,擴張基礎設施資源。

2017年阿里巴巴宣布在烏蘭察布、張北、江蘇南通建設的數據中心所承載的服務器就達到70萬,接近2017年浪潮信息全年出貨量(73.6萬臺)。

2018年8月,騰訊宣布在張家口投資300億元建設的一座大型數據中心就將承載100萬臺服務器。根據建設規劃,新數據中心的落地將使服務器市場在未來4年內放量,服務器市場將保持高增長勢態。

▌從海外云計算發展看中國云計算未來趨勢

格局已定,但后來者仍存在機會

全球云計算格局基本已定,但后來者仍可借助自身優勢擴大市場份額。

亞馬遜AWS通過十多年的積累奠定了在IaaS領域不可撼動的領頭羊地位,占據全球IaaS市場半壁江山,行業壟斷格局基本已定。但這并不意味著后來者喪失了競爭機會。

盡管Microsoft與Google進入IaaS市場遲于Amazon,Microsoft與Google在IaaS建設上各具獨特優勢,通過發展自身長處在提升其IaaS份額。

例如,Microsoft將Azure服務銷售給傳統服務器業務所積累的大量企業用戶群,加強混合云建設。由于系統互通,這些用戶可以輕松的將自己的機房與MicrosoftAzure連接。

另一方面,Google的強項是數據分析以及機器學習,最大程度滿足客戶此類服務需求。

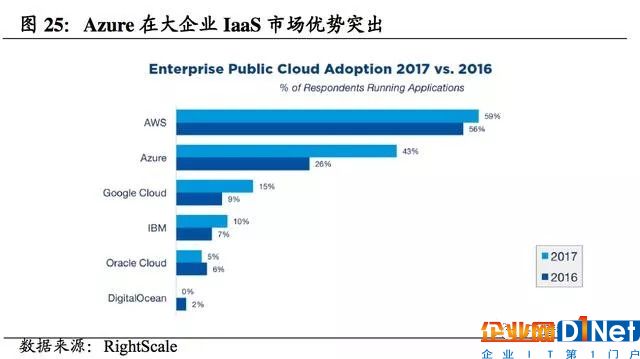

根據Gartner數據統計,Azure在15-17年市場份額上升7.5%,面對極具競爭力的Azure,Amazon市場份額在17年稍有下滑。未來或將形成Azure與AWS雙足鼎立格局。

客戶選擇多個服務商,為后來者帶來更多機會。

RightScale研究顯示,在被訪對象中,Azure、Google、IBM的用戶在17-18年增長明顯,增幅遠超AWS。

除此以外,客戶更加傾向于選擇多個服務商。2018年,有9%的被訪客戶同時選擇了AWS與Azure,約50%的訪問者同時選擇一家以上的服務商。選擇多個服務商可以幫助企業降低對單一服務商的依賴,減少設備故障、服務變更給企業帶來的風險,同時也為后來者帶來更多業務競爭機會。

該趨勢也將在國內市場體現,騰訊持續搶占IaaS市場份額。

盡管騰訊、華為進入IaaS市場落后于阿里,但憑借各自優勢有望持續提升其市場份額。其中騰訊具有QQ、微信社交入口,具有客戶渠道優勢。

2017年底騰訊QQ月活用戶約有7.8億,QQ空間月活用戶有5.6億,微信月活用戶達到9.9億。龐大的用戶群體可以幫助騰訊云吸引大量個人及SMB用戶。不僅如此,騰訊云與許多移動互聯網客戶建立了合作關系,通過微信及QQ窗口為其應用引流,為騰訊云帶來互聯網客戶渠道優勢。

騰訊云保持高速擴張,2017年收入同比增長100%以上。

盡管騰訊未公開當前云業務具體業績,權威研究機構IDC公布騰訊云17年上半年營收約1億美元左右,以此推算全年收入應當在2-2.5億美元左右(13.2-16.5億人民幣)。另外,根據國際IP信息數據公司統計數據,騰訊活躍IP數占阿里的約1/10,若假設活躍IP與營收成正比,騰訊收入則為13.4億元左右(阿里17年云計算營收為133.9億元)。

中小企業與大企業需求不同,兩輪上云競爭格局變化

與美國公有云IaaS發展一致,中國企業上云分為兩輪-中小企業(SMEs)上云與大型政企客戶上云。

第一輪主要是自2010年起中小企業由傳統DC向公有云轉化;第二輪是自2015年左右大型政企客戶上云。兩輪客戶需求不同,所看重的云服務特征不一樣,因此對應的行業競爭格局也并非完全一致。

第一輪中小企業上云,降價在所難免。

對于中小企業來說,價格是上云的首要考量。

在海外,亞馬遜無疑是第一輪中小企業上云的優勝者,通過60余次的降價占領55%的市場份額。

在中國,由于基礎設施成本較低,早期云計算價格對中小企業吸引力并不大。近幾年來,云服務商大幅降價,阿里云僅2016一年內便下調云服務價格17次。

低成本與不斷優化的云服務催化了中小企業上云趨勢,阿里云客戶由15Q1的254,000激增至17Q1的874,000,復合年增速85.5%。在這一輪競爭中,資金優勢至關重要,通過其他業務擁有穩定現金流的大公司更有可能在價格戰的“消耗”中站到最后。

具有一定行業經驗的服務商可以更快輻射到細分領域的中小企業。

IaaS客戶又可分為各個細分行業,例如視頻、游戲、電商、零售、物流。每個行業需求并不一致,擁有行業經驗的服務商可以更好理解客戶的需求,更快的輻射到細分領域客戶。

例如,憑借對泛娛樂產業的深度理解,騰訊及金山以游戲、視頻為切入點快速拓展其IaaS市場。2017年,來自PC端與智能手機的游戲占騰訊收入約41%。同時,騰訊擁有視頻業務,并且與直播平臺合作。

通過自身業務經驗積累以及產業鏈整合,騰訊云在視頻及游戲等領域表現亮眼,目前已經為征途、PUBGMobile、永恒紀元、少年三國志、未來電視、快手、斗魚直播、企鵝電競、Bilibili、熊貓直播等客戶提供云服務。

據統計,游戲與視頻市場占IaaS整體規模約38.5%,為后進入IaaS市場的騰訊與金山留有大量發展空間。

第二輪大型政企客戶上云,客戶關系與銷售渠道更為重要。

根據RightScale調查顯示,2016年至2017年MicrosoftAzure在企業IaaS市場份額由26%上升至43%,較第一名AWS僅相差16%。

Azure在大型企業客戶市場規模的快速增長得力于得其多年通過Windows/Office的運營所積累的龐大客戶關系網絡與銷售渠道,幫助客戶在已有的部署環境(Windows/Office)上轉化上云。

2015年,華為在中國區發布公有云服務FusionSphere,正式進軍公有云IaaS產業,憑借與中國企業在通信服務方面近30年的合作,華為有望通過第二輪大型企業上云成為IaaS公有云服務商中的一匹黑馬。

▌中國IaaS市場或成為阿里、騰訊、華為三足鼎立格局

外資云服務商發展時機受政策拖延,通過與本地IDC合作進入中國市場。

中國云計算監管要求公有云服務商將中國所獲的數據留在本國,技術服務由中國企業提供。服務商需獲得增值電信業務的許可(云服務牌照)。外資企業如果需要建設基礎設施,還需要申請IDC業務,取得工業和信息化部通信發展司批準的《外商投資經營性電信業務審定意見書》和商務部批準的《外商投資企業批準證書》。

政策的嚴格把控拖延了外資進入中國云計算市場的時間,為本土云服務商贏得了先機。外資服務商只能通過與國內有牌照的IDC合作,授權技術,參與利潤分成。AWS(與光環新網、西云數據)Azure(世紀互聯)與IBM(萬達科技、首都在線、世紀互聯)紛紛采用這一方法將其服務落地中國。

盡管外資云服務商目前成長快速,長期發展受限。17年光環新網的云計算及相關業務達28.7億元,主要由AWS與SaaS公司無雙科技構成。其中無雙科技17年營收13.4億元,即可推測AWS營收約為15.3億元,較16年增速高達208%。光環新網于17年12即獲得云服務牌照,將在未來加速推廣AWS在華云服務。

此外,亞馬遜于17年12月與西云數據展開戰略技術合作,開放AWS中國(寧夏)區域由西云數據運營,覆蓋要求低成本、而對網絡延遲不敏感的客戶,網絡延遲要求較高的客戶則交付給光環新網,進一步拓寬AWS中國區業務。

短期以AWS為首的外資云服務商將保持快速增長,但相較本地云服務商,外資在國內缺乏大規模的銷售、服務團隊以及客戶渠道,長期發展受阻。

另外,外資云服務商目前主要面向跨國企業客戶與當地互聯網客戶。出于信息保護,AWS在覆蓋大型政企客戶上會受限,難以與本土云服務商一爭高下。初創公司缺乏資金與客戶渠道優勢,難以與巨頭競爭。

對于初創企業而言,初期需要大量燒錢購買基礎設施成本、維持云服務運營、研發技術、開發產品、拓展客戶。由于缺乏其他業務支持,只能通過不斷融資維持資金需求。相較大型云服務商,初創企業缺乏客戶渠道。

另外,由于云計算的規模效應,大型云服務商相對運營成本更低,降價空間更大。在一輪接一輪的降價中,初創公司將難以與大型云服務商抗衡,逐漸出現資金缺口,市場份額被大型云服務商侵蝕。

阿里、騰訊、華為有望在國內IaaS市場形成三足鼎立格局。阿里、騰訊互聯網云服務商具有資金與渠道優勢,不斷拓展SMEs市場,同時增加企業客戶覆蓋。

另一方面華為正式進軍公有云,以政企客戶為核心,有望成為行業黑馬。

2017年,AlphaWise對國內126家企業CIO采購意愿進行調查。結果表明客戶對華為、騰訊、阿里采購意愿強烈。華為與騰訊市場份額有望快速提升,在2020年形成阿里、騰訊、華為三足鼎立的格局。

▌未來三年虧損改善,關注點逐漸向利潤及ARPU傾斜

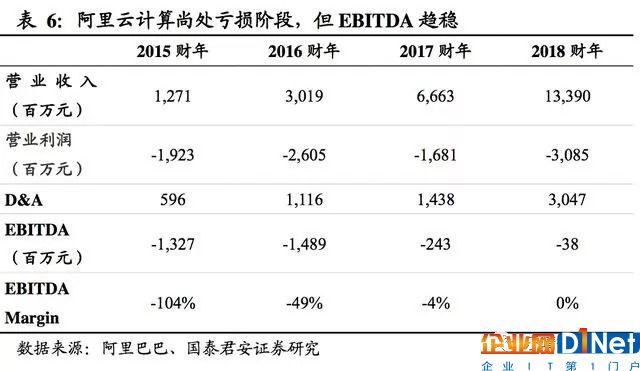

未來三年虧損改善,云服務商關注點逐漸向利潤及ARPU傾斜。目前云服務商仍處于虧損狀態,2018財年阿里云營業利潤虧損30.85億,較2017財年的16.81億虧損進一步擴大。

由于大量投入基礎設施以及IDC建設,18財年折舊攤銷大幅上漲。若扣除折舊攤銷影響,18財年阿里云EBITDA虧損3.8千萬元,EBITDA利潤率(0.3)%,較往年明顯提升。

預計在未來三年,云計算服務商虧損將逐漸收窄。經過多輪價格戰,阿里騰訊占IaaS市場共55.8%份額,逐漸接近全球AWS與Azur(e共65.1%)市場份額。

盡管價格戰仍將繼續,但像CDN等服務價格已經達到低點,未來降價將不如以往激烈。云服務商重心將逐漸向提升利潤及單客收入(ARPU)傾斜。

阿里云2017財年ARPU達7,624元,與AWS仍有10.3倍差距。

2015至2017財年,阿里云ARPU由5,004上漲至7,624元。盡管AWS對其付費客戶數量不作披露,2016年貝索斯曾透露AWS有1百萬用戶,以此推算AWS2016年ARPU約為7.8萬人民幣,是目前阿里云ARPU的10.3倍。

阿里現有ARPU僅為一臺基礎雙核8GBCentOS-7.364位實例的3.3倍,由此看出目前阿里云客戶仍以中小企業為主。

云服務廠商為爭奪大企業客戶,以短期極低的收費攬客,因此部分大型客戶ARPU或仍未體現。

▌IaaS產業改變服務器商業模式

商業模式發生變化,大型品牌服務器廠商丟失市場份額

前五大服務器廠商份額下滑26.4%,白牌吞噬品牌商份額。雖然整體服務器規模上漲,前五大服務器廠商(Dell、HPE、IBM、Lenovo、Cisco)市場份額在近幾年卻逐漸下滑。

2008年前五大服務器廠商市場份額超過80%,2017年該份額下降到54%(下滑約26%)。

與之對應的近三年ODM白牌廠商(OriginalDesignManufacture;即原始設計制造商)的崛起,逐漸吞噬品牌商份額。根據IDC統計,2016年-2018年Q1ODM廠商市場份額提升17.4%,18年Q1市場占有率約為25%,出貨量復合增長42.7%,銷售額復合增長110.8%。

云服務商提出定制化需求,傳統服務器商業模式發生變化。

ODM的強勢崛起與傳統服務器廠商的份額丟失映射著由云計算而引起的服務器商業模式變更。

在傳統模式下,服務器品牌商(如HPE、Dell)是產業鏈中重要一環。品牌商根據市場趨勢和需求來進行研發設計,然后委托ODM進行生產制造,并給客戶提供成熟穩定的管理軟件應用以及維修維護等售后服務。

在云計算架構下,云服務商更加強調硬件的訂制化需求,滿足特定應用場景需求,最大程度提升服務器群組運營效率、降低運營成本。

在新商業模式下,云服務商承攬了原屬于品牌商的設計工作。另外,虛擬化和開源軟件使云計算服務商可通過云平臺和第三方開源程序來運行和管理自己的后臺服務。

京公網安備 11010502049343號

京公網安備 11010502049343號