《經(jīng)濟學(xué)人》雜志近日發(fā)表文章,對美國五大科技巨頭囤積大量現(xiàn)金的現(xiàn)象進(jìn)行了分析。這種做法不同于傳統(tǒng)的寡頭壟斷公司,給人感覺好像是這些巨頭在為將來的危機做準(zhǔn)備。以下為原文內(nèi)容:

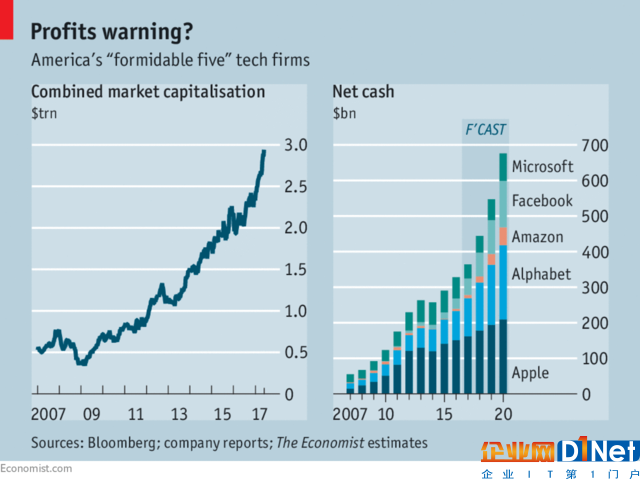

美國五大科技公司蘋果、谷歌(微博)(注意,本文中指的是谷歌的母公司Alphabet)、微軟、亞馬遜和Facebook近期成為世界上五大市值最高的上市公司。它們的總市值達(dá)到了2.9萬億美元,超過歷史上的任何五大公司。

科技公司的價值高估曾經(jīng)被視為瘋狂的征兆。而如今的投資者認(rèn)為,他們做出的判斷非常冷靜——這些科技公司是21世紀(jì)的主要寡頭壟斷企業(yè),將會獲得巨大的、節(jié)節(jié)高升的利潤。然而,一個疑慮仍然令人不安:這五大科技巨頭的資產(chǎn)負(fù)債表上有大量現(xiàn)金,給人的感覺好像是它們并不想主宰世界,而是預(yù)計會有危機發(fā)生,想要未雨繆綢。

投資者對它們趨之若鶩是有原因的。數(shù)十億用戶在使用這些公司的社交媒體網(wǎng)絡(luò)、數(shù)字助理、操作系統(tǒng)和云計算平臺。這五家公司正在擠壓傳統(tǒng)的競爭對手(比如IBM和梅西百貨)。它們總共賺取了1000億美元的年利潤。分析師預(yù)計,到2020年,這個數(shù)字還將升至1700億美元。硅谷的顛覆者已經(jīng)演變成高效的賺錢機器。對投資者來說,這真是再美妙不過了。

老一代的寡頭壟斷公司,比如電纜、電信和啤酒公司,對自己從客戶那里收取可靠租金的能力充滿信心,所以它們的主要融資方式是成本低廉卻不靈活的債務(wù),把獲得的現(xiàn)金大部分返還給了股東。然而奇怪的是,五大科技巨頭采取了相反的做法。它們總共擁有3300億美元的凈現(xiàn)金(現(xiàn)金減去負(fù)債),這是它們總現(xiàn)金流的兩倍。

該么多的現(xiàn)金,遠(yuǎn)遠(yuǎn)超過了科技公司和制藥公司傳統(tǒng)的現(xiàn)金緩沖儲備——這些公司缺乏有形資產(chǎn),因此需要一些現(xiàn)金作為資產(chǎn)。但早期的五個科技巨頭(思科、英特爾、甲骨文,高通和德州儀器)自1996年以來,囤積的現(xiàn)金平均比例僅為1.3倍。

隨著五大科技公司的利潤飆升,它們囤積的現(xiàn)金還會越來越多。五家公司都有向股東返還現(xiàn)金的政策。例如,谷歌和Facebook不會在“可預(yù)見的未來”支付股息,但是提供了小型的回購計劃,盡管沒有截止期限。蘋果會支付股息,也有一筆預(yù)算來回購股份,截止日期是2019年。考慮到這些回購計劃,并綜合分析師的利潤預(yù)測,到2020年,它們的凈現(xiàn)金總和將達(dá)到6800億美元,是總現(xiàn)金流的三倍。即使亞馬遜現(xiàn)在的凈現(xiàn)金較少,屆時也將達(dá)到500億美元。

出現(xiàn)這種現(xiàn)金囤積的一個原因是稅收:這五家公司的現(xiàn)金總額中,有80%是在海外,因此推遲了在把利潤匯回國的時候需要支付的稅款。如果將這筆現(xiàn)金的一半?yún)R回國,可能需要繳納500億美元的稅金。合理避稅倒也不會受到鄙視,但它已經(jīng)成為了這些公司不整頓資產(chǎn)負(fù)債表的一個借口。

它們的現(xiàn)金緩沖儲備遠(yuǎn)遠(yuǎn)超過了緩解沖擊(例如金融崩潰或黑客攻擊)所需要的規(guī)模。熊彼特設(shè)計了一個“壓力測試”,假定員工獲得的報酬全是現(xiàn)金而非股票,公司支付了所有賦稅以及監(jiān)管和訴訟索賠。還付清了一年期的合同規(guī)定支出——例如蘋果必須向零件供應(yīng)商支付290億美元。扣除這些開銷之后,五大科技巨頭到2020年仍將擁有3800億美元的凈現(xiàn)金。

投資也用不光這些現(xiàn)金。五大科技巨頭去年共投入1000億美元用于研發(fā)和資本性支出,這個數(shù)字是10年前的三倍。大量資金流入了數(shù)據(jù)中心、軟件、新建的總部和天馬行空的項目,比如無人駕駛汽車和長生不老的藥物。如果這些公司想要花費掉它們正在積累的現(xiàn)金流量,那么到2020年,它們的年投資額需要達(dá)到近3000億美元才行。

這個數(shù)字是全球風(fēng)險投資行業(yè)每年投資額的兩倍多。是Netflix、Uber和特斯拉每年燒錢總量的51倍(這三家公司都很善于燒錢)。而且還是五大巨頭平均每年收購新技術(shù)和新產(chǎn)品所用現(xiàn)金額的37倍。比如Facebook在2014年斥資190億美元收購消息服務(wù)WhatsApp,谷歌在2007年斥資31億美元收購廣告公司DoubleClick。

這些公司囤積現(xiàn)金僅僅是因為其掌舵人是超級富豪,思維跳躍,不遵守任何規(guī)則嗎?這不太可能。蘋果和微軟的CEO都不再是創(chuàng)始人了。谷歌的管理層非常務(wù)實,所以才會在2015年任命摩根士丹利的前大佬露絲·波拉特(Ruth Porat)當(dāng)首席財務(wù)官,以加強公司管控。杰夫·貝索斯(Jeff Bezos)可能很愿意亞馬遜向股東支付股息——由于沒有什么股息,他每年出售自己手上10億美元的股票,以便獲得資金,注入到他的太空火箭公司。

以后會怎么樣?

如果進(jìn)行稅法改革,這種現(xiàn)金囤積現(xiàn)象可能就會結(jié)束。成立較早的蘋果和微軟公司將會一次性地為股東發(fā)放大量現(xiàn)金。亞馬遜、谷歌和Facebook則會選擇合理的框架,隨著其利潤飆升,向股東返還現(xiàn)金。

但也許這些公司喜歡它們的巨額保險單。五大巨頭從外面看氣派十足,但在內(nèi)部,它們可能擔(dān)心自己落于人后或者監(jiān)管加嚴(yán)。反壟斷機構(gòu)對它們的敵意越來越大。僅僅在五年前,F(xiàn)acebook和谷歌在從桌面向移動設(shè)備轉(zhuǎn)移時,還不是那么一帆風(fēng)順。這兩家公司對廣告依賴很深,廣告在它們銷售額中占到了85%。蘋果的健康狀況取決于最新款的iPhone,亞馬遜的利潤空間微薄,而微軟的利潤也沒有什么長進(jìn)。

如果收益確實像預(yù)期的那樣飆升,那么五大科技巨頭可能就會大舉收購媒體、汽車或硬件企業(yè),對業(yè)務(wù)進(jìn)行多元化。但是它們可能也擔(dān)心利潤未必像華爾街現(xiàn)在預(yù)期的那么高。無論如何,對于這張讓硅谷在晚上能安心入睡的3300億美元“安全毯”,投資者都應(yīng)該多加留意。

京公網(wǎng)安備 11010502049343號

京公網(wǎng)安備 11010502049343號