日前,日本晶圓大廠Sumco決定砍掉中國大陸存儲芯片廠商長江存儲(原武漢新芯)的晶圓訂單,優先供貨給臺積電、Intel、鎂光等大廠。在日本Sumco優先供貨美國、日本、中國臺灣廠商的情況下,中國大陸長江存儲有可能面臨晶圓供應不足的局面。這對于力圖在存儲芯片上實現國產化替代的紫光集團來說,著實不是好消息。

日本皇太子德仁參觀一家半導體公司

中國大陸12英寸晶圓嚴重依賴進口

近年來,中國大陸12英寸晶圓廠可謂遍地開花,內資和外資企業在中國大陸投入海量資金建設工廠。中芯國際在拿到大基金投資后擴建工廠,在北京和上海兩地新建三條12英寸生產線。華力微電子也緊隨其后,開建12英寸生產線,并計劃在2020年前后掌握14nm制造工藝。紫光集團分別在南京和武漢投資上千億元建設存儲工廠。合肥也通過聯合日本爾必達前社長坂本幸雄建設存儲芯片工廠。

在境外企業中,臺積電在南京獨資195億元建12英寸晶圓廠,并計劃在2018年下半年開始量產16納米制程。三星、Intel和SK海力士分別在西安、大連和無錫建設12英寸晶圓生產產線,主要用于生產包括3D NAND和DRAM在內的存儲器產品。格羅方德在成都合資成立格芯開建工廠。聯電在廈門成立聯芯集成電路制造(廈門)有限公司,并計劃導入28nm制造工藝。

在2016年,中國12英寸晶圓需求量為每月40多萬片。在2017年,12英寸晶圓需求將突破每月60萬片。隨著上述晶圓廠相繼投產,中國企業對晶圓的需求量將會猛增,預計到2020年超過每月100萬片。然而全球晶圓供應基本被境外企業壟斷——就在中國企業對晶圓需求量逐年增長的情況下,在晶圓供應鏈上卻被外商卡住了脖子。這里說明一下,臺積電、Intel這樣的廠商本身并不生產晶圓,只是將晶圓加工成各種芯片,作為原材料的晶圓由信越、Sumco等廠商提供。

目前,全球晶圓前幾大硅晶圓供應商分別是日本信越、日本Sumco,德國Siltronic、美國SunEdison、韓國LG Siltron,市場份額分別為27%、26%、14%、11%、10%,5大巨頭加起來的市場份額高達88%。

中國大陸廠家生產的主要是6英寸晶圓,8英寸晶圓自給率不到10%,12英寸晶圓自給率就更低了。因此,本次Sumco砍掉中國大陸存儲芯片廠商長江存儲的晶圓訂單,是在供應鏈上受制于人的結果。

砍掉長江存儲的訂單主要是商業原因

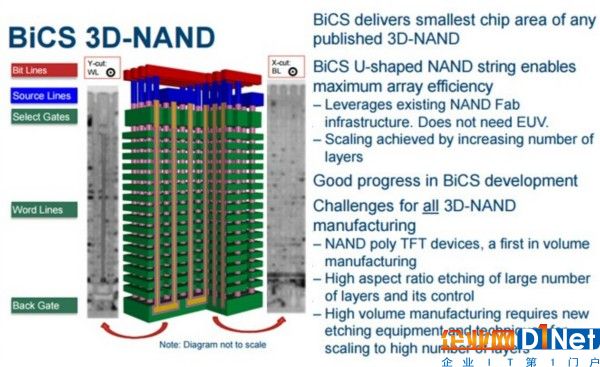

目前,紫光旗下的長江存儲已經研發出了國產32層堆棧的3D NAND Flash,預計2018年后量產。相比之下,三星等國外廠商已經實現了64層堆棧的3D NAND Flash。而且三星、SK海力士的存儲芯片的市場份額非常大,可以憑借市場份額平攤成本。長江存儲作為后來者,不僅要追趕技術差距,還要面臨良率、成本方面的問題。

因此,就目前來說,長江存儲對國外三星、SK海力士、東芝、鎂光等廠商是構不成威脅的。長江存儲之所以被Sumco砍掉訂單,主要還是因為商業上的原因。

在過去幾年,全球晶圓總體上是供大于求的狀態,比如2015年,全球晶圓供應商共生產了7600萬片12英寸硅晶圓,但市場只消耗了5700萬片。而隨著激烈的市場競爭,硅晶圓供應商在經過一系列兼并后變成現在的5大廠商,加上最近全球硅晶圓缺貨嚴重,使得Intel、東芝、臺積電、鎂光等大廠紛紛加價搶購晶圓(有小道消息稱臺積電加價10-15%搶訂單)。相比之下,中國大陸的長江存儲體量太小,訂單量也小。對于供應商來說,自然是優先服務訂單量更大的優質客戶。在這種背景下,長江存儲也只能靠邊站了。

此外,去年10月以來的存儲芯片大漲價也是日系供應商優先供應美國、日本、中國臺灣廠商的原因之一。由于三星Note7接連自燃之后,存儲芯片價格瘋漲,3D NAND單片產值高達5000—6000美元,三星和SK海力士都從中受益良多——在三星Note7接連自燃,蒙受巨大損失的情況下,2016年四季度三星電子運營利潤78億美元,同比增長50%。SK 海力士在2017年第一季度營收384億人民幣,同比增長72%,凈利潤達116億人民幣,同比增漲324%。在存儲芯片價格瘋漲,全球幾大廠都在搶訂單的情況下,弱勢的長江存儲更無力與國際大廠爭奪產能。

實現晶圓自給需要時間

要實現硅晶圓國產化替代要有兩個條件,一方面是需要海量資金,另一方面是突破專利壁壘。

就資金來說,建設一條月產20萬片的12英寸拋光硅片生產線需要約4億美元,而月產20萬片的8英寸硅片生產線總投資約為2億美元。因而除非國家投資,民間資本沒有多少意愿進入這個行業。

就技術來說,國外晶圓供應商對相關工藝技術申請了大量專利進行保護,而且作為后來者,中國企業很難繞過這些專利壁壘。出于經濟利益和政治因素,中國企業獲得國外晶圓供應商技術授權的可能性微乎其微,這就加大了中國追趕的難度。

12下一頁余下全文

另外,中國大陸新興晶圓供應商如何在激烈的商業競爭中生存也是一個問題,經過幾十年的商業競爭,已經形成了幾大公司壟斷的格局。由于五大晶圓供應商占據優勢地位,中國大陸企業即便實現技術突破也很難商業化。事實上,確實有企業或科研單位研發出了12英寸晶圓,但由于良率不高,而且無法通過產能平攤成本,導致在商業競爭中處于不利地位。中芯國際前創始人張汝京創辦的上海新升半導體與日本信越、日本Sumco的差距還是比較大的。

有差距并非意味著只能永遠受制于人,相對于一些半導體核心設備的制造,晶圓這類原材料制造的技術難度相對低一些,更多的問題在于繞開專利壁壘,做好商業化,并在激烈的市場競爭中生存下去。

在過去,由于臺積電、Intel、GF、聯電等廠商是晶圓供應商的大主顧,加上中國大陸中芯國際、華力微、武漢新芯這些廠商對晶圓的市場需求相對偏小,因而導致國外的晶圓供應商可以近水樓臺先得月,而由于大陸市場需求小,導致在大陸鮮有人去做這個事情。但隨著中國大陸大量工廠開建,對晶圓的市場需求迅速攀升,中國大陸的晶圓供應商會迎來一個發展的良機。

實現存儲芯片逆襲任重道遠

前不久,華為P10鬧出閃存門事件,出現這種情況一方面固然有華為自身的因素,但也不乏華為在存儲芯片上受制于人的因素。畢竟在NAND Flash市場被三星與東芝聯合的ToggleDDR陣營和Intel與鎂光為首的ONFI陣營把持的情況下,三星、東芝、閃迪、鎂光、SK海力士等國外巨頭占據80%以上的市場份額,在沒有國內供應商可供選擇,或者用來作為與國際大廠議價籌碼的情況下,華為很難完全掌控存儲芯片供應鏈。

紫光集團在南京和武漢兩筆千億級投資讓國人看到了在存儲芯片上打破國際巨頭壟斷的希望。根據公開報道,高啟全曾表示,長江存儲將在2019年開始量產64層堆棧的3D NAND閃存,力爭把與三星等大廠的差距縮短在2年以內。

(3D NAND)

不過,即便長江存儲真的能夠實現在2019年開始量產64層堆棧的3D NAND閃存,還要面對國外晶圓供應商斷貨的可能性。集成電路產業的產業鏈很長,涉及原材料、設備、設計、代工、封裝、測試等方面,中國要想在存儲芯片上不再受制于人,需要面對的不是三星、東芝、鎂光、SK海力士幾家公司,而是要擊敗美國主導的整個半導體產業分工體系。這個任務非常艱巨,任重道遠。

京公網安備 11010502049343號

京公網安備 11010502049343號